EUR/USD: El protocolo del FOMC fortalece al dólar

- Las estadísticas macroeconómicas tanto en EE. UU. como en la Eurozona parecen mixtas. En ambas regiones, la inflación se está desacelerando (lo que es bueno), pero el crecimiento del PIB también está disminuyendo (lo que es malo para la economía). Según el Departamento de Comercio de EE. UU., el ritmo de crecimiento del gasto de los consumidores en el país para el cuarto trimestre fue de +1,4 % después de +2,3 % en el tercer trimestre (pronosticado en +2,1 %). La tasa de crecimiento anual del PIB de EE. UU., según estimaciones preliminares, será inferior a la esperada, +2,7% (previsión y valor anterior +2,9%). Sin embargo, a pesar de esto, las estadísticas del mercado laboral parecen bastante positivas. El número de solicitudes iniciales de beneficios por desempleo, pronosticado en 200 000, en realidad disminuyó de 195 000 a 192 000. Según datos finales de Eurostat, la inflación en la Eurozona se ralentizó hasta el +8,6% interanual en enero (+9,2% un mes antes). Las cosas se ponen más difíciles en Alemania, principal locomotora de la economía europea. Según datos de enero, la tasa de inflación anual fue del +9,2% frente al +9,6% de diciembre, pero al mismo tiempo, el PIB del país también descendió, con una caída del -0,4% (previsión y valor anterior -0,2%).. Los datos muy recientes del IPC de febrero tampoco agradaron, mostrando un aumento de +8,1% a +8,7%.

En este contexto, el sentimiento del mercado se mantiene a favor del dólar estadounidense. Esto se debe principalmente a las actas de la reunión del Comité Federal de Mercado Abierto (FOMC), que fueron publicadas el miércoles 22 de febrero por la Reserva Federal de EE. UU. El acta no trajo sorpresas. Sin embargo, los participantes del mercado vieron una vez más que el regulador no va a detener su lucha contra la inflación.

United Overseas Bank (UOB) resumió las principales conclusiones del acta de la siguiente manera: 1) A pesar de los avances en la lucha contra la inflación, se mantiene significativamente por encima del nivel objetivo del 2%. 2) Todos los miembros del Comité acordaron que lograr las metas de inflación requerirá más aumentos en las tasas de interés y mantenerlas en un nivel alto hasta que la Fed confíe en que la inflación está bajando de manera sostenible. 3) Aunque el FOMC votó en febrero para aumentar la tasa en 25 puntos básicos (pb), varios participantes querían que se incrementara en 50 pb. 4) La Fed sigue más preocupada por la inflación que por la desaceleración del crecimiento económico.

La secretaria del Tesoro de Estados Unidos, Janet Yellen, confirmó estas conclusiones. Afirmó en la reunión de ministros de finanzas y gobernadores de bancos centrales del G20 el viernes 24 de febrero que "la inflación está bajando, medida sobre una base de 12 meses, pero la inflación subyacente aún está por encima del 2%". Según Janet Yellen, un "aterrizaje suave" de la economía sin recesión es posible gracias a la solidez del mercado laboral y los fuertes balances de EE.UU.

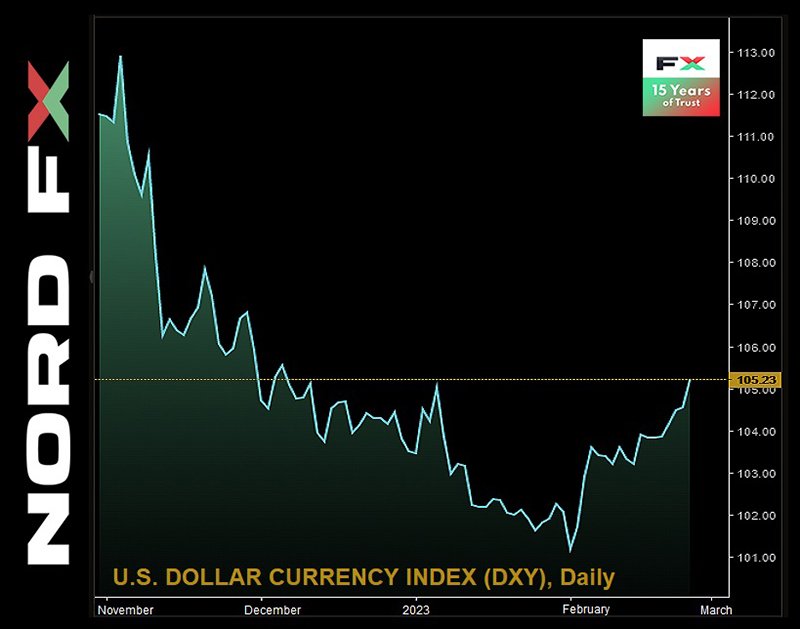

Todo lo anterior ha llevado a que el índice del dólar estadounidense, DXY, continúe su alza, alcanzando un máximo local de 105.26 puntos, mientras que el EUR/USD cerró la semana laboral en el nivel de 1.0546 (mínimo de la semana en 1.0535).

Lo más probable es que el factor principal que determine la dinámica del dólar hasta la próxima reunión del FOMC del 21 y 22 de marzo sean las especulaciones sobre hasta dónde está dispuesto a llegar el regulador en su "cruzada" contra la inflación. Según la previsión de la UOB, la tasa podría subir 25 pb en marzo y mayo, hasta llegar finalmente al 5,25%, y permanecer en este nivel hasta fin de año. Según otras estimaciones, la tasa máxima de fondos federales para julio podría ser del 5,38%.

Según especialistas de ING, el grupo bancario más grande de los Países Bajos, febrero y marzo son meses estacionalmente fuertes para el dólar, y la tasa de 4,50% para los depósitos a la vista aún podría respaldar levemente al dólar. Sin embargo, según sus colegas de Commerzbank, será cada vez más difícil que la moneda estadounidense se fortalezca frente al euro. Mucho ya se ha valorado y no hay nuevos impulsores fuertes a la vista. Sobre todo, porque el BCE no se detiene en el endurecimiento de su política monetaria. El último dato de precios al consumidor en la Eurozona, que fue revisado al alza hasta el 5,3% en el índice subyacente, publicado el 23 de febrero, será el próximo estímulo para dicho QT.

Al momento de escribir esta revisión (noche del 24 de febrero), el 40 % de los analistas espera un mayor fortalecimiento del dólar (la mitad que hace una semana), el 50 % espera una corrección del EUR/USD hacia el norte, y el el 10% restante ha tomado una posición neutral.

El 100% de los osciladores D1 están pintados de rojo, aunque una cuarta parte de ellos indican que el par está sobrevendido. Entre los indicadores de tendencia, el 75% recomienda vender y el 25% comprar. El soporte más cercano para el par se encuentra en la zona de 1.5000-1.0525, luego vienen los niveles y zonas de 1.0440 y 1.0370-1.0400, 1.0300, 1.0220-1.0255. Los toros encontrarán resistencia en la región de 1.0560-1.0575, 1.0600-1.0620, 1.0680-1.0710, 1.0745-1.0760, 1.0800, 1.0865.

Los eventos de la próxima semana incluyen la publicación de datos sobre pedidos de bienes de capital y bienes duraderos en los EE. UU. el lunes 27 de febrero. El miércoles, primer día de marzo, trae un gran volumen de estadísticas macro de Alemania. Esto incluye el Índice de Precios al Consumidor Armonizado (IPC), el Índice de Gerentes de Compra (PMI) en el sector manufacturero, así como el cambio en el número de desempleados en el país. Además, este día se anunciará el valor del PMI en el sector manufacturero de EE. UU. Esperamos el IPC de febrero para la zona euro, la declaración del BCE sobre política monetaria y datos sobre el desempleo en los EE. UU. el jueves 2 de marzo. Y habrá otra parte de las estadísticas estadounidenses, incluido el índice de gerentes de compras (PMI) en el sector servicios, al final de la semana laboral.

GBP/USD: la actividad empresarial crece, pero la libra cae

- La libra esterlina lucha por resistir el avance del dólar. A pesar de los contraataques regulares, se retira paso a paso. Comenzando la semana en 1.2040, GBP/USD alcanzó un máximo local en 1.2147, pero luego bajó y finalizó el período de cinco días en 1.1942.

Cabe señalar que la economía del Reino Unido logró evitar una recesión a fines de 2022, y los datos sobre la actividad empresarial en el Reino Unido, publicados el martes 21 de febrero, son bastante optimistas. El índice PMI compuesto, con una previsión de 49,0, debería crecer de 48,5 a 53,0 puntos durante el mes. Sin embargo, estos son solo datos preliminares, y los definitivos estarán disponibles el 1 y 3 de marzo. Al mismo tiempo, la confianza de los consumidores británicos es menor que durante la crisis financiera, la pandemia de COVID-19 y las recesiones de la década de 1980. y 1990.

Aunque la inflación en el país está disminuyendo, se mantiene en dos dígitos y es cinco veces superior a la tasa objetivo del Banco de Inglaterra. (El IPC cae al +10,1% en enero, con una previsión del +10,3%, y al +10,5% en diciembre). La inflación se mantiene alta en parte debido al mercado laboral, y actualmente no hay razón para creer que el crecimiento de los salarios en el Reino Unido se está desacelerando.

El mercado espera que el Banco de Inglaterra, al igual que la Reserva Federal, suba la tasa de interés clave dos veces en 25 puntos básicos en marzo y abril, llevándola a un máximo de 4,5%. Sin embargo, muchos en el liderazgo del BoE están muy preocupados de que un aumento significativo en las tasas pueda ralentizar demasiado la economía. Por lo tanto, la política monetaria del regulador, que ya es ambigua, podría ajustarse en cualquier momento.

En cuanto a la mediana de las previsiones de los expertos, el 45 % de ellos vota a favor de un mayor debilitamiento de la libra, el 25 % espera que aumente el GBP/USD y el 30 % prefiere abstenerse de hacer predicciones. Entre los indicadores de tendencia en D1, el balance de poder es de 85% a 15% a favor del rojo. Entre los osciladores, el rojo tiene una ventaja del 100%, el 15% de los cuales están en la zona de sobreventa. Los niveles y zonas de soporte para el par son 1.1900-1.1915, 1.1840, 1.1800, 1.1720 y 1.1600. Si el par se mueve hacia el norte, enfrentará resistencia a los niveles 1.1960, 1.1990-1.2025, 1.2075-1.2085, 1.2145, 1.2185-1.2210, 1.2270, 1.2335, 1.2390-1.2400, 1.2430-1.2450, 1.2510, 1.2575-1.2610, 1.2700, 1.2750, 1.2750, 1.2750, 1.2750, 1.2750, 1.2750, 1.2750, 1.2750, 1.2750, 1.2750, 1.2750, 1.2750, 1.2750, 1.2750, 1.2750, 1.2750, 1.2750, 1.2750, 1.2750, 1.2750, 1.2750 y 1,2940.

En cuanto a la economía del Reino Unido, además de los datos finales de actividad empresarial (PMI) en el Reino Unido, que se darán a conocer el 1 y 3 de marzo, podemos señalar el discurso del Gobernador del Banco de Inglaterra, Andrew Bailey, programada para el miércoles 1 de marzo.

USD/JPY: Las esperanzas de QT se están debilitando, pero aún permanecen

- "Parece que el nombramiento del académico Kadsuo Wada como nuevo director del Banco de Japón (BoJ) no ha beneficiado a la moneda japonesa", escribimos en nuestra reseña anterior. Y ahora, mirando el gráfico USD/JPY, solo podemos confirmar esta afirmación. Además del fortalecimiento del dólar, el propio Kadsuo Wada asestó otro golpe al yen. Su discurso del viernes 24 de febrero ayudó a la pareja a subir del nivel de 134,04 a una altura de 136,41. Los comentarios del futuro jefe del banco central, que habló en la cámara baja del parlamento japonés, en general correspondieron a la política actual del BoJ y solo exacerbaron la decepción de quienes esperaban cambios significativos en la política monetaria del regulador. Los inversores no pudieron discernir en estos comentarios una señal clara de "halcón" que impulsaría la reanudación de la demanda especulativa del yen, que ya se estaba debilitando en el contexto de la suba del DXY y el aumento en el rendimiento de los bonos del Tesoro a 10 años. Cabe recordar que existe una correlación directa entre USD/JPY y las letras del Tesoro de EE. UU. Si el rendimiento de los valores aumenta, el dólar sube frente al yen japonés.

Ya escribimos hace una semana que algunos expertos esperan un fuerte fortalecimiento de la moneda japonesa en el futuro. Por ejemplo, los economistas de Danske Bank predicen que la tasa USD/JPY caerá y alcanzará el nivel de 125,00 en tres meses. Los estrategas de BNP Paribas Research ocupan una posición similar. Según sus previsiones, en caso de endurecimiento de la política monetaria, los rendimientos positivos en Japón podrían estimular la repatriación de fondos por parte de los inversores locales, lo que provocaría una caída del USD/JPY hasta los 121. 00 a fines de 2023. Pero todas estas son suposiciones todavía bastante inestables, aunque el 75% de los analistas las comparten. En cuanto a las perspectivas a corto plazo, actualmente solo el 35% de los expertos esperan un movimiento hacia el sur del par, mientras que un número igual mira en la dirección opuesta, y el 20% restante se mantiene neutral. Entre los osciladores en el gráfico D1, el 100% indica un movimiento hacia el norte (el 15% de los cuales están en la zona de sobrecompra). Entre los indicadores de tendencia, el 75% apunta al norte y el 25% al sur. El nivel de soporte más cercano se encuentra en la zona 135.90, seguido de niveles y zonas de 134.90-135.15, 134.40, 134.00, 133.60, 132.80-133.20, 131.85-132.00, 131.25, 130.50, 129.70-130.00. Los niveles y zonas de resistencia están en 136.70, 136.00, 137.50, 139.00-139.35, 140.60, 143.75.

No se esperan estadísticas macroeconómicas importantes sobre el estado de la economía japonesa para la próxima semana. Sin embargo, Kadsuo Wada dará otro discurso el lunes 27 de febrero, pero es poco probable que contenga algo nuevo y revolucionario.

CRIPTOMONEDAS: Bitcoin está bajo presión, pero no se rinde. Aún no

- Con respecto a la semana pasada, podemos decir esto: Bitcoin está bajo presión, pero se mantiene. Entre los principales factores de presión, podemos nombrar el informe financiero del intercambio Coinbase para el Q4 2022 y el fortalecimiento del dólar. Los ingresos de Coinbase se desplomaron un 75 % en el último trimestre del año pasado, lo que fue inusualmente difícil para el mercado de las criptomonedas. La razón de tal colapso es clara: salidas de clientes debido a una serie de escándalos y quiebras de actores importantes y no tan importantes de la industria. Como resultado, las pérdidas de Coinbase ascendieron a $2,46 por acción. (A modo de comparación, la ganancia por acción de este gigante de las criptomonedas fue de $3,32 hace un año). Se desconoce si Coinbase explotará como FTX. Pero en cualquier caso, los inversores no deben olvidarse de los riesgos asociados a este mercado.

En cuanto al segundo factor de presión, se trata del Sistema de la Reserva Federal (FRS) de los Estados Unidos, como siempre. Las mayores expectativas del mercado con respecto a la tasa de interés han fortalecido la moneda cotizada en BTC/USD y, en consecuencia, debilitado su parte base. Y cabe señalar que bitcoin ha demostrado ser un activo más fuerte en esta situación que los índices bursátiles, con los que suele correlacionarse. Así, el S&P500 volvió a valores de mediados de enero, y el Dow Jones incluso cayó a valores de diciembre, mientras que la criptomoneda insignia ha crecido un 40% desde el 1 de enero de 2023.

Continúa el debate sobre el futuro de los activos digitales. El vicepresidente del legendario holding Berkshire Hathaway y la mano derecha de Warren Buffet, Charlie Munger, sigue pidiendo a las autoridades estadounidenses que prohíban por completo las criptomonedas. El multimillonario de 99 años llamó "idiotas" a cualquiera que no esté de acuerdo con él y agregó: "No estoy orgulloso de mi país por permitir esta inmundicia. Es simplemente ridículo que alguien compre estos [activos digitales]. No es bueno. Es loco. Sólo hace daño. Kevin O'Leary, inversionista, periodista y presentador del popular programa Shark Tank también lo recordó. Dijo que "los reguladores financieros estadounidenses están cansados" de ver oleadas de quiebras en la industria de las criptomonedas. "Estos muchachos en Washington están muy enojados. El colapso de FTX despertó al oso. Se despertó furioso. Los senadores están realmente cansados de tener que reunirse cada seis meses cuando otra importante empresa de criptomonedas colapsa. Están cansados de que la industria sea no regulados y cualquiera puede emitir sus tokens absolutamente inútiles", dijo el empresario canadiense. Su conclusión fue mucho más suave que las llamadas ahogadas de Charles Munger. O'Leary hizo un llamado a todos los participantes de la industria para que cooperen con la SEC y otras agencias gubernamentales y dijo que las empresas reguladas atraerían significativamente más inversiones que sus competidores no regulados.

Las cotizaciones de Bitcoin están respaldadas principalmente por pequeños y medianos inversores en este momento. Según la empresa de análisis Glassnode, la cantidad de billeteras con un volumen de al menos 1 BTC alcanza constantemente nuevos máximos. Su número ha aumentado un 20% durante el último año, acercándose a 982.000. En cuanto a las direcciones con un saldo de 1000 BTC o más, ha caído desde su punto máximo en febrero de 2021 (alrededor de 2500) a niveles en agosto de 2019. Y ahora (al 20/02/2023) solo hay 2024 de esas ballenas. Sin embargo, la cantidad de direcciones con un saldo de 10 000 BTC o más (con un valor de $ 240 millones a precios actuales) se ha mantenido constantemente cerca de los niveles máximos, correspondientes a los valores de noviembre de 2022 y octubre de 2018. Actualmente, hay 115 billeteras "megaballenas" de este tipo.

Según el cofundador del intercambio de criptomonedas Gemini, Cameron Winklevoss, los inversores asiáticos pueden hacer subir los precios de bitcoin. Winklevoss cree que la próxima fase de crecimiento de los precios ocurrirá en el este y EE. UU. tendrá que adaptarse a las nuevas condiciones. Según Chainalysis, la región de Asia-Pacífico ya ocupa el tercer lugar en el mundo en términos de volumen de inversión en criptomonedas.

Varios expertos creen que es crucial para mercado de bitcoin mantiene niveles por encima de la resistencia intermedia en $ 24,500. Esto permitirá que la moneda suba primero a $ 25,000 y luego al rango de $ 29,000-30,000. Según los analistas de Matrix, el aumento a $ 29,000 es posible para el verano, y BTC podría llegar a $ 45,000 a fines de este año. Sin embargo, señalan que esto sucederá solo si el ritmo de la inflación al consumidor en los EE. UU. continúa desacelerándose. Los analistas de Matrix también señalan que el precio de la criptomoneda ya ha subido por encima de los $25 000 varias veces en los últimos días, a pesar de las noticias negativas sobre el endurecimiento de las regulaciones de las criptomonedas en EE. UU. y Europa, lo que ven como una señal positiva.

Hablando de su pronóstico, Matrix también se refiere al "efecto de enero": un éxito de precios en el primer mes a menudo determina el movimiento del precio de la criptomoneda principal durante todo el año. Además, los expertos señalan que, históricamente, entre 12 y 15 meses antes del próximo halving, el precio de bitcoin prueba sus mínimos. Esta vez, dicho período cayó de diciembre de 2022 a marzo de 2023.

El conocido analista Plan B también sugiere un posible repunte, estimando que bitcoin puede probar el nivel de $42,000 en marzo. En el momento de escribir este artículo (viernes 24 de febrero por la noche), el BTC/USD cotiza en torno a los $23 100. La capitalización de mercado total del criptomercado es de $1,059 billones ($1,106 billones hace una semana). El índice Crypto Fear & Greed cayó de 61 a 53 puntos durante la semana y regresó de la zona Greed a la zona Neutral.

Grupo analítico NordFX

Aviso: estos materiales no son recomendaciones de inversión ni pautas para trabajar en los mercados financieros y están destinados únicamente a fines informativos. Operar en los mercados financieros es riesgoso y puede resultar en una pérdida total de los fondos depositados.

Volver Volver