EUR/USD: Las palabras de los funcionarios impulsan los mercados

- Solo un recordatorio, el Comité Federal de Mercado Abierto (FOMC) de la Reserva Federal de EE. UU. decidió el miércoles 14 de junio pausar el proceso de endurecimiento monetario y dejó la tasa de interés sin cambios en 5.25%. Al día siguiente, jueves 15 de junio, el Banco Central Europeo (BCE) elevó el tipo de interés del euro en 25 puntos básicos, del 3,75% al 4,00%. La presidenta del BCE, Christine Lagarde, señaló que el endurecimiento de la política crediticia y monetaria continuaría en julio.

La firme retórica fue apoyada por otros representantes del BCE. Según los comentarios del miembro del Consejo de Gobierno del BCE, Olli Rehn, la inflación subyacente en la Eurozona está disminuyendo demasiado lentamente, lo que requiere esfuerzos adicionales por parte del regulador para estabilizar los precios. Las intenciones del regulador de seguir subiendo los tipos también fueron confirmadas por el economista jefe del BCE, Philip Lane, y por la miembro del Consejo de Gobierno del BCE, Isabel Schnabel. En su opinión, el regulador tiene mucho trabajo por hacer antes de que la inflación se estabilice en torno al 2%. (Según los últimos datos, la inflación anual en la Eurozona se mantuvo en 6,1%, y el Índice de Precios al Consumidor Subyacente se ubicó en 5,3%).

En el contexto de estas declaraciones agresivas de los funcionarios europeos, los mercados concluyeron que se deben esperar al menos dos aumentos de tasas más para el euro, en julio y septiembre, cada uno en 25 puntos básicos. Esto siguió empujando al euro al alza, y el EUR/USD alcanzó un máximo de 1,1011 el jueves 22 de junio.

Sin embargo, el mundo financiero no gira únicamente en torno al BCE. Los días 21 y 22 de junio, la atención de los participantes del mercado se centró en el testimonio semestral del presidente de la Reserva Federal, Jerome Powell, ante el Congreso de los Estados Unidos. Si bien la retórica general fue casi idéntica a la conferencia de prensa del 14 de junio, esta vez Powell hizo más hincapié en las perspectivas de nuevas subidas de tipos en un futuro próximo. Este sentimiento se hizo particularmente evidente en el segundo día de su testimonio. La postura agresiva del presidente de la Fed y la atmósfera de aversión al riesgo del mercado ayudaron a que la moneda estadounidense superara a sus competidores. El jueves, el índice del dólar estadounidense (DXY) revirtió su curso y comenzó a moverse hacia arriba nuevamente, mientras que el EUR/USD disminuyó.

La creciente preocupación por una recesión en la zona euro también jugó en contra del euro. El viernes 23 de junio, la moneda europea estuvo bajo una presión bajista significativa ya que los datos de Alemania y la Eurozona indicaron que la actividad comercial (PMI) en el sector manufacturero continuó cayendo a un ritmo acelerado. Tras la publicación de las estadísticas del PMI, según los cálculos de Reuters, la probabilidad de que el tipo final del BCE alcance el 4,25 % se redujo a casi el 0 %, y el EUR/USD alcanzó un mínimo local en el nivel de 1,0844.

Sin embargo, la situación de la divisa europea no es tan grave, al menos a medio plazo. Por ejemplo, los economistas de ANZ (Grupo Bancario de Australia y Nueva Zelanda) creen que, si bien la Reserva Federal puede reducir su tasa de interés clave en 20 puntos básicos para fin de año, las expectativas del mercado sugieren que el BCE no bajará sus tasas hasta que principios de 2024. Como resultado, el ciclo de relajación del BCE será más tardío y menos significativo en comparación con el de la Fed, que es favorable para el euro. En consecuencia, en el tercer trimestre, el EUR/USD podría subir a 1,1200. En general, según ANZ, se espera que los tipos de cambio fluctúen en el rango de 1,0500 a 1,1400 a lo largo de 2023.

Luego de la publicación de los datos del PMI para los sectores de manufactura y servicios en los Estados Unidos, el EUR/USD concluyó el período de cinco días en 1.0893. En cuanto a las perspectivas inmediatas, al momento de escribir esta revisión en la noche del 24 de junio, el pronóstico parece altamente incierto: el 45% de los analistas favoreció una caída en el par, mientras que un porcentaje igual esperaba su crecimiento, y el 10% restante adoptó una posición neutral. Entre los osciladores en el marco de tiempo diario, el 90 % se inclina hacia señales alcistas, mientras que el 10 % permanece gris neutral. En cuanto a los indicadores de tendencia, el 80% son de color verde, mientras que el 20% son de color rojo. Los niveles de soporte más cercanos para el par se ubican alrededor de 1.0865, seguido por 1.0790-1.0800, 1.0745, 1.0670 y finalmente el mínimo del 31 de mayo en 1.0635. Los alcistas encontrarán resistencia alrededor de 1.0900-1.0925, seguidos de 1.0960-1.0985, 1.1010 y 1.1045, con más resistencia en 1.1090-1.1110.

La próxima semana trae una cascada de datos macroeconómicos de los Estados Unidos. Podemos esperar datos del mercado inmobiliario el martes 27 de junio, así como la publicación de pedidos de bienes duraderos y pedidos de bienes de capital. Además, se anunciará el Índice de Confianza del Consumidor (CCI) del Conference Board, un indicador adelantado. Los resultados de las pruebas de estrés de los bancos del país se darán a conocer al día siguiente, miércoles 28 de junio, lo cual es particularmente interesante dada la crisis bancaria que siguió a las alzas de tasas de interés de la Fed. Además, el mismo día, el presidente de la Reserva Federal, Jerome Powell, pronunciar un discurso. El jueves traerá estadísticas del mercado laboral y datos del PIB del país. Finalmente, el viernes 30 de junio, se publicará el Índice de Gastos de Consumo Personal Básico (PCE), una medida clave de la inflación, para los residentes de EE. UU. En cuanto a la economía de la Eurozona, son de interés las cifras preliminares de inflación (IPC) de Alemania y de la Eurozona en su conjunto, que se publicarán el 29 y 30 de junio, respectivamente.

GBP/USD: Sorpresa retrasada del Banco de Inglaterra

- Los datos económicos publicados durante la semana pasada en relación con el Reino Unido parecían bastante mixtos. Un importante indicador de inflación, el Índice de Precios al Consumidor (IPC), se mantuvo sin cambios en el mes, ubicándose en 8.7% YoY, superando las expectativas del mercado de 8.4%. Las ventas minoristas mostraron una perspectiva positiva ya que inesperadamente crecieron un 0,3% en el mes, contrario a la caída anticipada de -0,2% y el valor anterior de 0,5%. Las ventas minoristas subyacentes, sin incluir el combustible para automóviles, aumentaron un 0,1% frente a la previsión negativa del -0,3% y el 0,7% del mes anterior. Sin embargo, los indicadores de actividad empresarial en el país fueron decepcionantes. El índice preliminar de gerentes de compras de servicios (PMI) disminuyó a 53,7 en junio, en comparación con el 54,8 esperado. El PMI manufacturero también estuvo por debajo de las expectativas, cayendo de 47,1 a 46,2 (pronóstico: 46,8).

Los datos de inflación publicados el 21 de junio no solo superaron las expectativas del mercado, sino que también superaron las previsiones del propio Banco de Inglaterra (BoE). En este contexto, el banco central sorprendió a los mercados durante su reunión del jueves 22 de junio al subir la tasa base no en 25 puntos base sino en 50 puntos base, hasta el 5,00%.

Siguiendo la lógica convencional, tal movimiento debería haber apoyado significativamente a la moneda británica. Sin embargo, ese no fué el caso. GBP/USD saltó inicialmente 60 pips a 1.2841 dentro de los 10 minutos posteriores a la decisión del BoE, pero luego disminuyó más de 100 pips a 1.2737. Los analistas creen que el movimiento ascendente inicial fue impulsado por el comercio algorítmico reactivo a los titulares de noticias, pero el impulso alcista se debilitó más tarde cuando los vendedores encontraron resistencia cerca de los máximos de 14 meses registrados el 16 de junio.

Los estrategas del mayor grupo bancario de los Países Bajos, ING, creen que una subida de tipos de 150 puntos básicos ya estaba descontada antes de la reunión del banco central. Se ha producido el aumento de 50 puntos básicos y ahora los mercados anticipan un aumento adicional de 100 puntos básicos hasta el 6,00%. Junto con la agresiva subida de tipos, crece la especulación del mercado de que el Banco de Inglaterra, para evitar un colapso económico, puede verse obligado a comenzar a flexibilizar su política monetaria a partir del verano de 2024 (o incluso antes).

Los economistas de Commerzbank argumentan que el BoE comenzó a subir la tasa clave demasiado tarde y demasiado lentamente, colocándose en una posición de ponerse al día. Según su punto de vista, el regulador persigue la inflación en lugar de combatirla activamente a través de la política monetaria, lo que podría tener un impacto negativo en la moneda británica.

Sin embargo, existen diferentes opiniones. Los economistas de Scotiabank, por ejemplo, anticipan que GBP/USD podría subir a 1.3000 en un futuro cercano. Los colegas de ING comparten esta opinión y afirman: "Mirando los gráficos, parece que no hay niveles significativos entre los niveles actuales y 1.3000, lo que sugiere que este último no está muy lejos".

GBP/USD terminó la semana pasada en el nivel de 1.2714. Dada la volatilidad actual, en teoría, podría cubrir la distancia restante hasta 1.3000 en solo unas pocas semanas o incluso días. Actualmente, el 45% de los expertos encuestados apoya este escenario, mientras que el 25% sostiene la opinión opuesta y el 30% prefiere abstenerse de comentar. En términos de análisis técnico, tanto los osciladores como los indicadores de tendencia en el marco de tiempo diario reflejan las lecturas de sus contrapartes para EUR/USD. En caso de un movimiento hacia el sur en el par, encontrará niveles y zonas de soporte en 1.2685-1.2700, 1.2625, 1.2570, 1.2480-1.2510, 1.2330-1.2350, 1.2275 y 1.2200-1.2210. En el caso de un movimiento alcista, el par enfrentará niveles de resistencia en 1.2760, 1.2800-1.2815, 1.2850, 1.2940, 1.3000, 1.3050 y 1.3185-1.3210.

Un evento notable en el calendario de la próxima semana es el viernes 30 de junio, cuando se publicarán los datos del PIB del Reino Unido.

USD/JPY: El viaje a la Luna continúa

- Emitimos un "Boleto a la Luna" para USD/JPY hace unas semanas y sigue vigente. El par alcanzó una altura de 143,86 la semana pasada. Según Commerzbank, "la debilidad del yen está tomando gradualmente un carácter dramático". Los economistas del United Overseas Bank (UOB) de Singapur pronostican que es probable que el dólar continúe subiendo en las próximas 1 a 3 semanas. Afirman: "El próximo nivel significativo es 144,00. Todavía es demasiado pronto para determinar si la fortaleza del dólar [...] superará esta barrera. Por otro lado, nuestro fuerte nivel de soporte se ha ajustado a 141,60 desde 141,00". "

Los economistas de MUFG Bank creen que la creciente divergencia en la política monetaria entre el Banco de Japón y otros grandes bancos centrales es una receta para un mayor debilitamiento del yen. "La ampliación de los diferenciales de rendimiento entre Japón y los países extranjeros, junto con la reducción de la volatilidad de la moneda y las tasas, contribuyen a que el yen se devalúe cada vez más", escriben los analistas de MUFG. Según sus homólogos del conglomerado financiero francés Societe Generale, si hay otra subida de tipos de interés en Estados Unidos en julio, el par USD/JPY podría subir hasta los 145,00.

Está claro que el yen está sufriendo no solo por la persistente postura "moderada" del Banco de Japón (BoJ), sino también por el aumento general de los rendimientos mundiales. La presión sobre la moneda japonesa solo puede aliviarse con la esperanza de que el BoJ finalmente dé el primer paso para poner fin a su política monetaria ultralaxa. Por ejemplo, los economistas de Danske Bank esperan que el tipo de cambio USD/JPY caiga por debajo de 130,00 en un horizonte de 6 a 12 meses. Los estrategas de BNP Paribas hacen pronósticos similares, con objetivos de 130,00 para fines del año en curso y 123,00 para fines de 2024.

En cuanto al gobierno japonés y el Banco de Japón, parece que todavía no están preparados para ningún cambio significativo. La semana pasada, el ministro de Finanzas, Shunichi Suzuki, declaró que si bien siguen de cerca los movimientos de las divisas, no tienen intención de comentarlos. Agregó que "los movimientos cambiarios bruscos no son deseables" y que "las tasas de cambio deben ser determinadas por el mercado, reflejando indicadores fundamentales". Sin embargo, nos parece que el titular del Ministerio de Hacienda está engañando. Baste recordar las inesperadas intervenciones cambiarias realizadas por el Banco de Japón el año pasado, impulsadas por el Ministerio de Finanzas. A través de estas intervenciones, el yen pudo fortalecerse frente al dólar en más de 1.500 pips. ¿No es posible que ahora ocurra una sorpresa similar?

Después de alcanzar otro máximo en 143,86, el par concluyó el último período de cinco días en 143,71. Al momento de escribir esta revisión, el 60% de los analistas anticipa que el yen recuperará al menos parte de sus pérdidas y empujará al par a la baja, mientras que el 30% de los expertos apuntan hacia el oeste. Aunque el número de partidarios del crecimiento de pares esta vez es solo del 10%, vale la pena señalar que incluso la minoría puede tener razón. Además, está respaldado por el análisis técnico, ya que el 100% de los indicadores de tendencia y los osciladores en el marco de tiempo diario apuntan hacia arriba. Sin embargo, una cuarta parte de los osciladores señalan activamente condiciones de sobrecompra para el par. El nivel de soporte más cercano se encuentra en la zona 143.00-143.20, seguido de 142.20, 1.4140, 140.90-141.00, 1.4060, 139.85, 1.3875-1.3905, 138.30 y 137.50. La resistencia más cercana está en 143.85, y luego los alcistas deberán superar las barreras en 144.90-145.30, 146.85-147.15, 148.85 y potencialmente alcanzar el máximo de octubre de 2022 en 151.95.

No se espera que se publique información económica significativa relacionada con la economía japonesa durante la próxima semana.

CRIPTOMONEDAS: Influencers que apuestan por Bitcoin

- Los osos dominaron el mercado de las criptomonedas durante nueve semanas consecutivas. Sin embargo, la situación cambió abruptamente el 15 de junio cuando bitcoin mostró inesperadamente un rápido crecimiento. Rompió los niveles de resistencia en $ 25,000, $ 26,500 y superó los $ 30,000, alcanzando un pico de $ 31,388 el 23 de junio. El aumento durante estos días ascendió a más del 26%. Las altcoins también siguieron la tendencia alcista de bitcoin, con ethereum ganando aproximadamente un 19% en peso.

El aumento de Bitcoin fue impulsado por una serie de noticias positivas. El punto culminante principal fue el anuncio de que el gigante de las inversiones BlackRock presentó una solicitud para lanzar un fideicomiso de bitcoin al contado, con el objetivo de simplificar el acceso institucional al criptomercado. Sin embargo, esta noticia no fue la única. Uno de los conglomerados financieros más grandes de Alemania, Deutsche Bank, declaró su entrada en el mercado de activos digitales y su participación en los servicios de custodia de criptomonedas. Los gigantes financieros de Wall Street, Citadel y Fidelity, unieron fuerzas para lanzar un criptointercambio descentralizado llamado EDX Markets el 20 de junio. Otro gigante de las inversiones, Invesco, que gestiona activos por valor de 1,4 billones de dólares, presentó una solicitud para un ETF de Bitcoin al contado. (MicroStrategy cree que tal ETF podría atraer billones de dólares). Por último, la emisión de un nuevo lote de monedas estables Tether (USDT) también puede haber contribuido al crecimiento de BTC/USD.

Vale la pena señalar que el aumento de la criptomoneda emblemática se produjo a pesar de la represión del mercado digital por parte de la Comisión de Bolsa y Valores de EE. UU. (SEC, por sus siglas en inglés). Anteriormente, la SEC presentó demandas contra Binance y Coinbase, acusando a las plataformas de vender valores no registrados. En los documentos judiciales, la Comisión clasificó más de una docena de fichas como valores. Según los expertos, una victoria del regulador podría llevar a la exclusión de estas monedas y restringir el desarrollo potencial de sus cadenas de bloques. El regulador ya ha incluido más de 60 monedas en su blacklist. Preston Pysh, autor de libros de inversión populares, cree que la presión regulatoria fue una campaña planificada. Su objetivo es brindar a los principales actores la oportunidad de ingresar al mercado de activos digitales en condiciones favorables. Apoya su punto de vista con los movimientos audaces realizados por los gigantes de Wall Street, como se mencionó anteriormente.

El presentador de televisión y multimillonario, Mark Cuban, y el exejecutivo de la SEC, John Reed Stark, hablaron sobre las medidas enérgicas en curso contra la criptoindustria. Stark cree que las acciones tomadas por la SEC son necesarias. Según él, el regulador está tratando de proteger a los inversores de posibles fraudes y estafas en este sector. También está convencido de que las acciones de la SEC beneficiarán en última instancia a la industria al filtrar a los participantes deshonestos y aumentar la transparencia. En cuanto a Mark Cuban, trazó paralelismos con los primeros días de Internet. En opinión del multimillonario, "el 90 % de las empresas de blockchain fracasarán. El 99 % de los tokens fracasarán. Al igual que el 99 % de las primeras empresas de Internet".

Vale la pena señalar que muchas personas influyentes se muestran escépticas acerca de las criptomonedas y están dejando de lado a Bitcoin. Ya hemos citado a Benjamin Cowen, el fundador de Into The Cryptoverse, quien cree que las altcoins "se enfrentarán a un ajuste de cuentas mientras el dominio de bitcoin continúa creciendo". Un sentimiento similar fue expresado por el renombrado comerciante Gareth Soloway, quien afirmó que siempre ha comparado el criptomercado con la burbuja de las puntocom. Según él, se producirá un colapso similar al de principios de la década de 2000 en esta industria. Soloway aseguró que "el sistema debe limpiarse de basura" para prosperar. Él cree que el 95% de todos los tokens "se esforzarán por llegar a cero".

Robert Kiyosaki, el autor del libro "Padre rico, padre pobre", advirtió recientemente sobre una caída inminente del mercado inmobiliario. Según el experto, el prestamista hipotecario de California, LoanDepot, ya está al borde de la bancarrota, y es probable que el próximo colapso del mercado inmobiliario sea mucho peor que la crisis de 2008. Ante esta situación, Kiyosaki aconsejó una vez más a sus seguidores prepararse para el desastre y acumular metales preciosos y bitcoin.

Mike Novogratz, CEO de Galaxy Digital, también cree que en la lucha contra la inflación aumentará la demanda de instrumentos alternativos, y uno de ellos es Bitcoin, que pronostica alcanzará los $500.000 en el largo plazo. Max Keiser, un excomerciante y presentador de televisión que ahora es asesor del presidente salvadoreño Nayib Bukele, mencionó una cifra aún mayor de $1 millón por moneda. Cathy Wood, directora ejecutiva de ARK Invest, también cree que el objetivo de $1 millón es alcanzable.

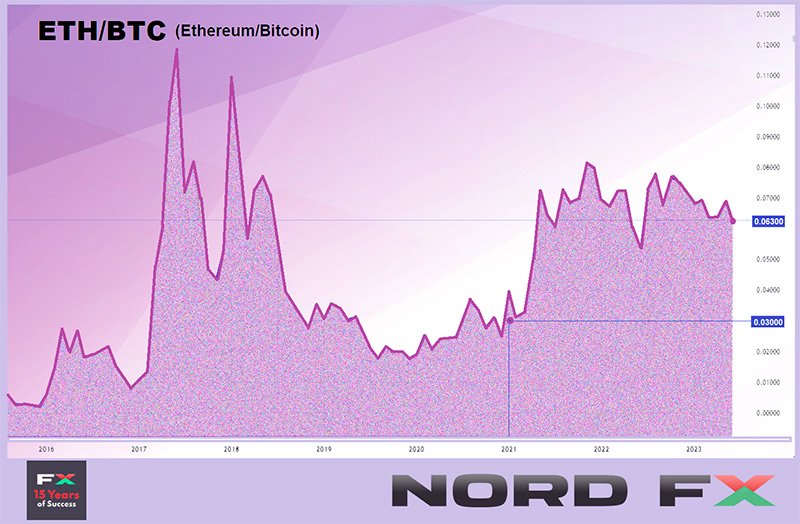

Peter Brandt, conocido como el "mago del mercado misterioso", se unió a las filas de los elogios de bitcoin, expresando dudas sobre todas las monedas, excepto Bitcoin. Este legendario comerciante y analista afirmó que bitcoin es la única criptomoneda que terminará con éxito este maratón. Más tarde agregó que es probable que ethereum (ETH) sobreviva, pero el verdadero legado pertenece a bitcoin. Benjamin Cowen, mencionado anteriormente, también predice dificultades para ethereum, lo que sugiere que ETH/BTC puede caer en picado a los niveles del primer trimestre de 2021 en un futuro cercano, perdiendo potencialmente hasta el 45% de su valor actual.

Chris Burniske, socio de la firma de capital de riesgo Placeholder, señaló que las criptomonedas a menudo experimentan un crecimiento cuando el índice Nasdaq 100 (NDX) se toma un respiro. El enfriamiento de las acciones hace que el capital fluya hacia activos de mayor riesgo, y Bitcoin comienza un repunte alcista. Burniske se refiere a las observaciones realizadas por los fundadores de Glassnode, Jan Happel y Yann Allemann. Según sus hallazgos, desde 2019, bitcoin ha mostrado un fuerte crecimiento después de signos de agotamiento alcista en el NDX. Actualmente, bitcoin está a solo unos pasos de superar el NDX una vez más a medida que el índice se acerca a un pico local.

El inversionista popular y fundador de la empresa de riesgo Eight, Michael Van De Poppe, cree que las condiciones actuales del mercado hacen imposible que los pronósticos negativos para BTC se hagan realidad, ya que algunos autores predicen una caída de la criptomoneda a $12,000. Según su opinión, los inversores ahora deberían "llenarse los bolsillos" en previsión de un mayor crecimiento.

El dominio de BTC alcanzó el 50 % el jueves 21 de junio. Esto significa que la mitad de la capitalización total del mercado de criptomonedas corresponde a este activo. La última vez que el índice estuvo tan alto fue hace dos años, en mayo de 2021. El aumento actual se atribuye a la presión de la SEC sobre las altcoins y la solicitud de un fideicomiso de bitcoin al contado por parte de BlackRock. Michael Saylor, director ejecutivo de MicroStrategy, cree que el dominio de bitcoin seguirá creciendo y alcanzará el 80 % en los próximos años. “Actualmente, hay 25.000 tokens de diversa calidad en el mercado, lo que confunde a los grandes inversores”, dice. "Después de eliminar los activos innecesarios a través de la SEC, el capital principal estará más dispuesto a invertir en la criptomoneda líder".

Al momento de escribir la reseña, en la tarde del viernes 23 de junio, el BTC/USD se negocia a alrededor de $30 840. La capitalización total del mercado de criptomonedas se sitúa en $ 1,196 billones ($ 1,064 billones hace una semana). El índice Crypto Fear & Greed ha vuelto a los niveles de mediados de abril, saltando de la zona neutral a la zona de avaricia durante la semana y aumentando de 47 a 65 puntos.

Grupo analítico NordFX

Aviso: estos materiales no son recomendaciones de inversión ni pautas para trabajar en los mercados financieros y están destinados únicamente a fines informativos. Operar en los mercados financieros es riesgoso y puede resultar en una pérdida total de los fondos depositados.

Volver Volver