EUR/USD: de halcones a palomas que aún no son tan palomas

- La semana pasada estuvo llena de eventos y la publicación de datos macroeconómicos. En cuanto a la reunión de la Reserva Federal del 26 de julio y la reunión del Banco Central Europeo del 27 de julio, no hubo sorpresas en cuanto a las subidas de tipos de interés clave. En ambos casos, se incrementaron previsiblemente en 25 puntos básicos (pb): hasta el 5,50% para el dólar y hasta el 4,25% para el euro. Por lo tanto, se llamó la atención de los participantes del mercado sobre las declaraciones realizadas por los titulares de estos reguladores después de las reuniones.

Jerome Powell, presidente de la Reserva Federal, anunció durante la conferencia de prensa del 26 de julio que la política monetaria del banco central de EE. UU. ahora se ha vuelto restrictiva. Como es habitual, desvió una respuesta directa sobre si habrá un aumento de tasas adicional dentro de este año. No descartó la posibilidad de un nuevo aumento en el costo de los préstamos de fondos federales, pero tampoco lo confirmó, a pesar de que ya ha tocado un máximo de 22 años.

Se hizo evidente a partir de los comentarios de Powell que la Reserva Federal ya no anticipa una recesión. En cambio, la política del banco central apuntará a un 'aterrizaje suave', un estado de expansión económica moderada junto con una desaceleración continua de la inflación. Este pronóstico optimista para el mercado de valores impulsó un mayor crecimiento en los índices S&P500 y Dow Jones, mientras que los rendimientos de los bonos del Tesoro de EE. UU. y el índice del dólar (DXY) cayeron. En medio de este contexto, el par EUR/USD registró su máximo semanal en 1.1149.

Todo cambió radicalmente al día siguiente, jueves 27 de julio. Casi simultáneamente, con un intervalo de 15 minutos, se anunció la decisión del Banco Central Europeo sobre las tasas de interés y los datos preliminares del PIB de EE.UU. 15 minutos después, comenzó una rueda de prensa encabezada por la titular del Banco Central Europeo, Christine Lagarde.

La economía estadounidense, frente a una previsión del 1,8 %, se expandió un 2,4 % en el segundo trimestre, corroborando las declaraciones de Powell y eliminando el tema de la recesión de la agenda actual. En este contexto, la economía de la eurozona está claramente rezagada (por ejemplo, el PIB alemán, tras una caída del -0,3 % en el primer trimestre, se contrajo aún más en un -0,2 % en el segundo trimestre). La titular del BCE lamentó esta debilidad en su discurso. Si hace un mes se decía que el regulador europeo llevaría los tipos a niveles lo suficientemente restrictivos, el 27 de julio todo sonaba diferente. Ahora se decía que el Consejo de Gobierno del Banco Central mantendría costos de endeudamiento restrictivos durante el tiempo que fuera necesario. En otras palabras, al menos harían una pausa, o incluso dejarían de endurecer aún más su política.

Gediminas Šimkus, miembro del Consejo de Gobierno del Banco, lo confirmó, afirmando que la "economía es más débil en el corto plazo de lo previsto" y las autoridades monetarias están "cerca del pico de tasas o en él". Como resultado de estas declaraciones, la probabilidad de una subida de tipos en septiembre cayó por debajo del 50 % y el EUR/USD se desplomó. El par tocó fondo durante la semana en la marca de 1.0943.

Hacia el final de la semana laboral, el viernes 28 de julio, el par corrigió a la zona de 1.1000. Tras la publicación de los datos preliminares de inflación (IPC) en Alemania y los datos de gastos de consumo personal en EE. UU., el EUR/USD cerró el período de cinco días en 1,1016.

En cuanto a las perspectivas a corto plazo, en el momento de escribir esta revisión en la tarde del 28 de julio, el 30 % de los analistas votó a favor de un mayor crecimiento del par, el 55 % preveía una caída y el 15 % restante mantenía una posición neutral. Entre los indicadores de tendencia en D1, el 50% apunta hacia arriba, el 50% hacia abajo. Los osciladores presentan un panorama más específico: solo el 15% recomienda comprar, el 65% vender y el 20% restante son neutrales. El soporte más cercano para el par está alrededor de 1.0985, seguido de 1.0945-1.0955, 1.0895-1.0925, 1.0845-1.0865, 1.0780-1.0805, 1.0740, 1.0665-1.0680 y 1.0620-1.0635. Los alcistas encontrarán resistencia en el área de 1.1045, luego 1.1085-1.1110, 1.1145, 1.1170, 1.1230-1.1245, 1.1275-1.1290, 1.1355, 1.1475 y 1.1715.

En la próxima semana, el lunes 31 de julio, esperamos datos sobre las ventas minoristas en Alemania y toda una serie de estadísticas preliminares para la Eurozona, incluidos los datos del PIB y la inflación (IPC). El martes se darán a conocer los indicadores de actividad empresarial (PMI) en Alemania y Estados Unidos. Al día siguiente, 2 de agosto, recibiremos datos sobre el nivel de empleo en el sector privado de Estados Unidos. Las estadísticas del mercado laboral se complementarán los días 3 y 4 de agosto, cuando conoceremos el número de solicitudes de prestaciones por desempleo e indicadores tan importantes como el nivel salarial, la tasa de desempleo y el número de nuevos puestos de trabajo creados fuera del sector agrícola (NFP) del país.

GBP/USD: A la espera de la reunión del Banco de Inglaterra

- Los datos preliminares publicados el lunes 24 de julio mostraron una disminución en la actividad comercial en el Reino Unido. Según el Chartered Institute of Procurement & Supply (CIPS), el PMI en el sector manufacturero, que se pronosticó en 46,1, en realidad cayó de 46,5 a 45,0 puntos. El PMI en el sector servicios y el PMI compuesto, aunque se mantuvieron por encima de 50, también mostraron un descenso: de 53,7 a 51,5 y de 52,8 a 50,7 puntos, respectivamente.

La reunión del Banco de Inglaterra (BoE) tendrá lugar el jueves 3 de agosto y el mercado aún debe llegar a una opinión consistente sobre cuánto aumentará el regulador la tasa base de la libra bajo las condiciones actuales. ¿Serán 50 puntos básicos o, como la Fed y el BCE, 25? Anteriormente hemos mencionado argumentos a favor de ambos números. Sólo repetiremos algunos de ellos.

Los economistas del conglomerado financiero francés Societe Generale formularon tres razones principales para que el BoE decidiera un aumento de 50 puntos básicos.

En primer lugar, la inflación del sector servicios y los salarios pueden haber tocado techo en junio, pero ambos indicadores siguen siendo incómodamente altos. El Índice de Precios al Consumidor (IPC), aunque disminuyó de 8,7% a 7,9% (pronosticado en 8,2%) durante el mes, todavía está lejos del nivel objetivo de 2,0%.

En segundo lugar, como cree Societe Generale, los inversores están evitando los bonos británicos debido a la inflación persistente en el país. Una inflación tan alta y constante significa que los inversores requieren una mayor compensación por mantener bonos británicos en comparación con los bonos del Tesoro de EE. UU. y los bonos alemanes. Para tranquilizar a los inversores, es necesario en esta etapa continuar con una política monetaria estricta.

En tercer lugar, en las últimas semanas el Banco de Inglaterra y su gobernador, Andrew Bailey, han sido objeto de numerosas críticas por mantener una política monetaria blanda durante demasiado tiempo, lo que permitió que la inflación aumentara significativamente. Ahora el BoE puede exagerar en un esfuerzo por demostrar que sus críticos están equivocados.

Sin embargo, no todos están de acuerdo con los argumentos de los economistas franceses. Por ejemplo, sus colegas del Commerzbank alemán señalan que los precios al consumidor (IPC) en el Reino Unido crecieron mucho más lentamente en junio de lo esperado. Por lo tanto, las expectativas del mercado de una subida de tipos son demasiado altas y deben ajustarse a la baja. Esto, a su vez, conducirá a un debilitamiento de la libra. Una opinión similar expresaron los estrategas del grupo bancario más grande de los Países Bajos, ING, quienes creen que la tasa se incrementará en un máximo de 25 puntos básicos.

Se puede ver en el gráfico a largo plazo que la moneda británica se ha recuperado más de las tres cuartas partes después de una fuerte caída en la segunda mitad de 2021 y en 2022. Y según los economistas de Scotiabank, es probable que la libra "continúe para recibir el apoyo de diferenciales de rendimiento positivos, a pesar de que una política monetaria muy estricta amenazará las perspectivas de crecimiento económico del Reino Unido el próximo año". Scotiabank predice que la libra llegará a 1,3500 a finales de 2023 y a 1,4000 a finales de 2024.

En cuanto a la situación actual, la dinámica del GBP/USD la semana pasada fue similar a cómo se movió el EUR/USD: ambos pares reaccionaron a los resultados de las reuniones de la Fed y el BCE, a las declaraciones de sus líderes y a las estadísticas macroeconómicas de EE. UU. . Como resultado, el máximo de la semana se registró el 27 de julio en la altura de 1,2995, el mínimo, al día siguiente en el nivel de 1,2762, y el acorde final sonó en la marca de 1,2850.

El pronóstico mediano para GBP/USD a corto plazo tiende a ser bajista, con un 70% apoyando este punto de vista y el 30% restante tomando la posición opuesta. En los osciladores D1, el 15 % son de color verde, el 25 % gris neutro y el 60 % rojo. Para indicadores de tendencia, como en el caso del EUR/USD, la relación entre verde y rojo es del 50% al 50%. Si el par se mueve hacia el sur, se espera que alcance niveles y zonas de soporte: 1.2800-1.2815, luego 1.2740-1.2760, 1.2675-1.2695, 1.2575-1.2600, 1.2435-1.2450, 1.2300-1.2330. 1.2190-1.2210. En caso de crecimiento del par, encontrará resistencia en los niveles 1.2880, luego 1.2940, 1.2980-1.3000, 1.3050-1.3060, 1.3125-1.3140, 1.3185-1.3210, 1.3300-1.3335, 1.3425, 1.3605.

En el calendario de la próxima semana, además de la reunión del Banco de Inglaterra y la posterior rueda de prensa de su dirección, se puede señalar el martes 1 de agosto cuando se conocerán los datos definitivos de actividad empresarial (PMI) en el sector manufacturero de la economía británica. sera publicado.

USD/JPY: el BoJ ofrece una sorpresa

- La segunda mitad de la semana pasada resultó ser no solo volátil, sino increíblemente volátil para el USD/JPY. Saltos de 100, 200 y hasta 300 puntos se sucedieron uno tras otro. El yen no solo reaccionó con fuerza a las reuniones de la Fed y el BCE, sino que también su propio Banco de Japón (BoJ) dio una sorpresa. El fuego fue iniciado por el periódico Nikkei, que publicó una información privilegiada de que el BoJ tiene la intención, por un lado, de mantener el control sobre la curva de rendimiento de los bonos en el mismo rango, pero, por otro lado, para permitir que las tasas del mercado de deuda ir más allá de sus límites.

Los resultados de la reunión del regulador confirmaron plenamente la información de los periodistas. Como se esperaba, el Banco Central de Japón mantuvo la tasa clave en un nivel negativo ultrabajo de -0.1%. Sin embargo, por primera vez en muchos años, el nuevo director del banco, Kazuo Ueda, decidió convertir el objetivo estricto de la curva de rendimiento en uno flexible. Para algunos centrales bancos, esta es una práctica común. Pero para el BoJ, es un paso desesperadamente audaz y revolucionario.

El nivel de rendimiento objetivo de los bonos japoneses a 10 años sigue siendo del 0%. También se mantiene el rango permisible de cambios de rendimiento de +/-0,5%. Pero a partir de ahora, este límite ya no debe verse como un límite rígido sino más flexible. Es cierto que, hasta ciertos límites, el Banco de Japón trazó una "línea roja" al nivel del 1,0% y realizará operaciones de compra diarias para que el rendimiento no supere esta marca.

Inicialmente, esta decisión literalmente hizo estallar el mercado, la tasa del yen comenzó a fortalecerse. USD/JPY cayó a la marca de 138.05. Pero luego todo se calmó. Los inversores razonaron que, en esencia, la política del BoJ seguía siendo ultrablanda. La revisión del rango objetivo para los bonos del gobierno a largo plazo tiene un significado puramente simbólico hasta el momento, ya que se desconoce si dicho rango se utilizará realmente.

Sobre todo porque hubo críticas inmediatas de esta decisión. Así, los estrategas de Commerzbank advirtieron de antemano que la posibilidad de un ligero aumento en las tasas podría ser devastador para el yen. Se refirieron al crecimiento potencial de la inflación y al alto nivel de deuda pública en el país. "Con medidas tan poco entusiastas", dijeron, "el Banco de Japón está alimentando los temores de que el cese real del control sobre la curva de rendimiento podría ser indeseable o poco práctico. [...] Incluso si el yen actualmente se beneficia de la posibilidad de un ligero aumento en las tasas de interés a largo plazo, esto será una señal catastrófica para ello".

"Y en general, aún no está claro qué y cómo sucederá en este futuro distante", pensaron los participantes del mercado, y como resultado, el fin de semana terminó a favor del dólar. El punto final de la semana se fijó en el nivel de los 141,15.

Al momento de escribir la revisión, el pronóstico es neutral al máximo: un tercio de los analistas cree que en los próximos días el par seguirá creciendo, un tercio espera su caída y un tercio ha tomado una posición de esperar y ver. Las lecturas de los indicadores en D1 son las siguientes. Entre los osciladores, el 35% son de color rojo, el 25% son grises y el 40% son verdes (una cuarta parte de ellos están en la zona de sobrecompra). Entre los indicadores de tendencia, el verde tiene una ventaja total, tales como el 100%. El nivel de soporte más cercano se encuentra en la zona de 140.60-140.75, luego 139.85, 138.95-139.05, 138.05-138.30, 137.25-137.50, 135.95, 133.75-134.15, 132.80-133.00, 131. 25, 130,60, 129,70, 128,10 y 127,20. La resistencia más cercana es 141,95-142,20, luego 143,00, 143,75-144,00, 145,05-145,30, 146,85-147,15, 148,85 y, finalmente, el máximo de octubre de 2022, 151,95.

Aparte de la reunión del Banco de Japón, no se espera que la próxima semana llegue información económica significativa relacionada con la economía de este país.

CRIPTOMONEDAS: En busca de un gatillo perdido

- Las decisiones de la Reserva Federal (y más aún del Banco Central Europeo y del Banco de Japón) no han tenido un impacto significativo en las cotizaciones de bitcoin. Después de una caída el lunes 24 de julio, BTC/USD intentó subir ligeramente en línea con los índices bursátiles, pero no logró consolidarse por encima de los $30 000.

Las estadísticas muestran que después de un aumento de precios en junio, las ballenas azules (las que tienen más de 10 000 bitcoins) están asegurando ganancias y vendiendo bitcoins a tasas récord para 2023, descargando un promedio de 16 300 monedas por día en los intercambios. Durante este período, la participación de las transacciones de ballenas en la entrada total a estas plataformas alcanzó el 41 %. Esto incluso supera los períodos de crisis en 2022, como la caída del proyecto Terra y la quiebra de FTX (cuando las proporciones de ballenas eran del 39 % y el 33 %, respectivamente).

Los teóricos de la conspiración atribuyen esta liquidación a que las ballenas poseen algún tipo de información privilegiada. Sin embargo, es más probable que las ventas estén impulsadas por el aumento de los riesgos debido a la mayor presión regulatoria sobre el criptomercado por parte de la Comisión de Bolsa y Valores de EE. UU. (SEC), incluida la persecución legal de sus participantes destacados.

En cuanto a los miembros más pequeños de la familia de las ballenas (aquellos que tienen entre 1000 y 10 000 bitcoins), han estado reponiendo activamente sus reservas durante el último mes. Otros participantes del mercado se comportaron de forma bastante pasiva, sin ejercer un impacto significativo en las cotizaciones.

El único desarrollo positivo para el criptomercado este verano ha sido la presentación de solicitudes para lanzar fondos cotizados en bolsa (ETF) de bitcoin al contado por parte de gigantes como BlackRock, Invesco, Fidelity y otros. Gracias a estos desarrollos, BTC/USD logró superar los $30 000 a mediados de junio.

El analista sénior de Bloomberg, Eric Balchunas, cree que la aprobación de estas aplicaciones por parte de la SEC abrirá un capital por valor de 30 billones de dólares al mercado de bitcoin. Según las previsiones de la empresa de análisis Fundstrat, el lanzamiento de un ETF de bitcoin podría aumentar la demanda diaria de bitcoin en 100 millones de dólares. En este caso, incluso antes del halving previsto para abril de 2024, el precio de bitcoin podría subir un 521% desde sus niveles actuales, alcanzar hasta $180,000.

Sin embargo, la claridad sobre el destino de estas aplicaciones aún está muy lejos. Por ejemplo, la decisión final sobre la solicitud de BlackRock no se espera hasta mediados del tercer trimestre de 2023 y no más tarde de mediados de marzo de 2024. Y esta decisión no necesariamente tiene que ser positiva. Como resultado de esta incertidumbre, la alegre emoción entre los entusiastas de las criptomonedas en junio se ha esfumado, pero el temor a la SEC permanece. Este temor sigue ejerciendo presión sobre el mercado.

Dos eventos podrían servir potencialmente como nuevos desencadenantes para iniciar un repunte alcista. El primero es un cambio en la política monetaria de la Reserva Federal hacia la flexibilización (QE). En otras palabras, implicaría no solo el final del ciclo de ajuste (QT), sino el comienzo real de la relajación. Pero hasta ahora, esto ni siquiera se está discutiendo. La tasa de interés se congelará en su nivel actual o aumentará otros 25 p.b. Sin embargo, con base en declaraciones recientes, la Reserva Federal no tiene intención de bajarlo. En general, todavía estamos lejos del punto en el que aparece en el mercado una cantidad significativa de dinero gratis que los inversores querrían invertir en activos digitales.

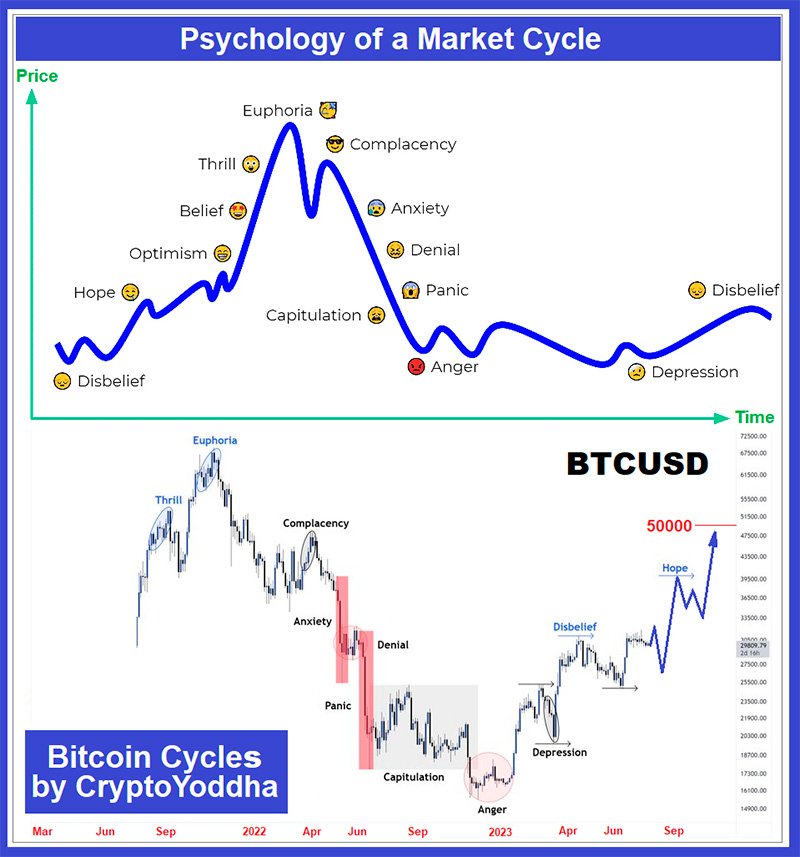

El segundo desencadenante es la reducción a la mitad, que podría causar no solo el crecimiento posterior, sino también el anterior en bitcoin. Al igual que en los mercados tradicionales, los cambios en el sentimiento de los inversores en el criptomercado siguen ciertos patrones. Teniendo en cuenta la llamada "Hoja de trucos de Wall Street", que describe la psicología de los ciclos del mercado y las emociones que los comerciantes suelen experimentar, bitcoin se está moviendo hacia la fase de "esperanza" después de pasar por fases pesimistas de "pánico", "capitulación". , y "depresión".

Según el gráfico del analista CryptoYoddha, la criptomoneda se encuentra actualmente en la etapa de "incredulidad" o "recuperación de los tontos", y el siguiente paso es la "esperanza" de una recuperación de precios, posiblemente a $ 50,000 o más para fines de 2023. el movimiento ascendente corresponderá al paso por las etapas de "optimismo", "creencia", "emoción" y, finalmente, "euforia".

Cody Buffington, el presentador del canal de YouTube Altcoin Buzz, opina que un aumento en la volatilidad de bitcoin ocurrirá incluso antes de lo que todos esperan. En su opinión, la volatilidad inminente de la criptomoneda insignia podría rivalizar con su crecimiento desde enero de 2023. Buffington señaló que, en julio, el precio de bitcoin fluctuó en un rango estrecho alrededor de la marca de $30 000, que era una especie de prueba tanto para los alcistas como para los bajistas. La mayoría de las veces, ese período plano ocurre antes de grandes movimientos. Como evidencia, se refirió a las Bandas de Bollinger y una visualización del indicador, donde se puede ver que el gráfico de precios de bitcoin se encuentra en su estado más estrecho desde principios de 2023.

Una encuesta de 29 analistas realizada por Finder.com dio como resultado el siguiente pronóstico promedio. Los expertos esperan que BTC aumente a $ 38,488 para fin de año, con un pico potencial para bitcoin en 2023 que podría llegar a $ 42,000. Para fines de 2025, según la opinión promedio de los encuestados, el precio de la moneda podría alcanzar los $100.000, y para fines de 2030 - $280.000.

Naturalmente, las previsiones individuales de los expertos variaron. En general, la mayoría de los participantes de la encuesta (59%) son optimistas sobre BTC y creen que ahora es un buen momento para ingresar al mercado, el 34% simplemente recomienda mantener la criptomoneda existente y el 7% recomienda venderla.

El estratega de mercado Todd "Bubba" Horwitz cree que, dentro de los próximos seis meses, la criptomoneda insignia subirá a $35 000 y luego a $40 000. Curiosamente, "Bubba" no ha elegido ni a la Reserva Federal ni al halving como disparador, pero... Robert F. Kennedy Jr. Este candidato presidencial demócrata afirmó que salvar la economía del país y apoyar al dólar podría ser facilitado por activos duros como el oro, plata, platino y... bitcoin.

El analista bajo el seudónimo Trader Tardigrade cree que bitcoin está repitiendo la misma estructura de precios que en el período de 2013 a 2018 cuando siguió el modelo de transición del "pico anterior" al "top-1", que precedió al "top -2" y el "retest" (la etapa en la que se encuentra bitcoin ahora). Si este modelo es correcto, el próximo paso será un "boom" de precios, lo que podría llevar al crecimiento de bitcoin a $ 400,000 en 2026.

Otro experto, Stockmoney Lizards, opina que bitcoin acaba de salir de su tercer ciclo histórico, durante el cual alcanzó un máximo histórico de $68 900, y ha entrado en su cuarto ciclo de precios, cuya culminación podría ser un nuevo récord entre $150 000 y $200 000 Q2 o Q3 2025.

La inteligencia artificial también tiene una opinión sobre este asunto (¡no podríamos continuar sin ella!). Los expertos de Finbold decidieron preguntarle al sistema de aprendizaje automático Google Bard cuánto costará el buque insignia del criptomercado después de la tan esperada reducción a la mitad en 2024. La IA señaló que varios factores podrían influir en esto, pero es muy probable que Bitcoin alcance un nuevo máximo histórico. Esto se verá facilitado no solo por la reducción a la mitad, sino también por una mayor integración global de BTC e interés de inversores institucionales. Hablando en cifras específicas, Google Bard señaló que después de reducirse a la mitad, la moneda podría aumentar a una marca de $ 100,000. Por otro lado, la IA destacó factores que podrían limitar el crecimiento de la principal criptomoneda y no descartó la posibilidad de que el criptoinvierno pueda continuar en 2024.

En el momento en que se escribió esta reseña, en la tarde del viernes 28 de julio, Bitcoin no parece verse afectado significativamente. BTC/USD se cotiza alrededor de $ 29,400. La capitalización total del criptomercado ha disminuido ligeramente y está en $1,183 billones ($1,202 billones hace una semana). El índice Crypto Fear & Greed se encuentra actualmente en la zona neutral, con 52 puntos (en comparación con los 50 puntos de hace una semana)

Grupo analítico NordFX

Aviso: estos materiales no son recomendaciones de inversión ni pautas para trabajar en los mercados financieros y están destinados únicamente a fines informativos. Operar en los mercados financieros es riesgoso y puede resultar en una pérdida total de los fondos depositados.

Volver Volver