EUR/USD: El BCE provoca el colapso del euro

- La semana pasada estuvo marcada por dos acontecimientos importantes. El primero fue la publicación de los datos del Índice de Precios al Consumidor (IPC) de Estados Unidos el 13 de septiembre. El segundo fue la reunión del Consejo de Gobierno del Banco Central Europeo (BCE) el 14 de septiembre.

Respecto al primer evento, el IPC anual en Estados Unidos subió del 3,2% en julio al 3,7% en agosto, superando las previsiones del mercado del 3,6%. Mensualmente, el IPC aumentó del 0,2% al 0,6%, exactamente en línea con las expectativas del mercado. Los mercados financieros reaccionaron relativamente tibiamente a estos datos. Según CME Group, existe una probabilidad del 78,5% de que el Comité Federal de Mercado Abierto (FOMC) mantenga la tasa de interés clave en su nivel actual del 5,50% anual durante su reunión del 20 de septiembre. Sin embargo, las estadísticas del IPC proporcionan al regulador cierto margen de maniobra en términos de endurecimiento de la política monetaria en el futuro. Si la inflación en Estados Unidos sigue aumentando, existe una alta probabilidad de que la Reserva Federal aumente la tasa de refinanciamiento en otros 25 puntos básicos (pb). Esto es especialmente probable dado que la economía estadounidense está demostrando un crecimiento estable y el mercado laboral nacional sigue siendo sólido. El número publicado de solicitudes iniciales de desempleo fue de 220.000, cifra inferior a las 225.000 previstas.

El segundo evento desencadenó una respuesta considerablemente más volátil. El jueves 14 de septiembre, el BCE elevó su tipo de interés clave para el euro en 25 puntos básicos (pb) por décima vez consecutiva, pasando del 4,25% al 4,50%. Este es el nivel más alto que ha alcanzado desde 2001. Los expertos tenían diferentes opiniones sobre la medida, calificándola de dura o moderada. Sin embargo, en teoría, un aumento de los tipos de interés debería haber respaldado la moneda común europea. Por el contrario, el EUR/USD cayó por debajo del nivel de 1,0700, registrando un mínimo local en 1,0631. La última vez que alcanzó tales profundidades fue en la primavera de 2023.

La caída del euro se atribuyó a los comentarios moderados realizados por los dirigentes del BCE. De esto se podría deducir que el banco central ya había llevado las tasas a niveles que, si se mantenían durante un período prolongado, deberían reducir la inflación dentro de la eurozona al objetivo del 2,0%. La declaración de la presidenta del BCE, Christine Lagarde, "No digo que estemos en el pico de los tipos", no logró impresionar a los inversores. Concluyeron que el actual aumento al 4,50% es probablemente el último paso en este ciclo de endurecimiento de la política monetaria. Como resultado, con el telón de fondo de que la Reserva Federal aún puede aumentar su tipo hasta el 5,75%, los bajistas del EUR/USD han obtenido una ventaja notable.

El impulso bajista aumentó aún más después de la publicación de los datos del jueves que indicaban que las ventas minoristas de EE. UU. en agosto aumentaron un 0,6% mes a mes (MoM), superando significativamente el pronóstico del 0,2%. Al mismo tiempo, el índice de precios al productor (IPP) de agosto aumentó un 0,7%, superando también las expectativas y la lectura anterior del 0,4%.

"Anticipamos que la fortaleza relativa de la economía estadounidense seguirá ejerciendo presión sobre el EUR/USD en los próximos meses, ya que el diferencial de crecimiento desempeñará un papel destacado. Mantenemos nuestra previsión para que el cruce esté en el nivel 1,0600-1,0300. en los próximos 6 a 12 meses", comentan los estrategas del Danske Bank, uno de los principales bancos del norte de Europa. Continúan: "Dado que es difícil imaginar un cambio brusco en la dinámica actual del dólar estadounidense, y con los precios de las materias primas actualmente aumentando, es posible que alcancemos nuestro pronóstico de 6 meses para el cruce antes de lo esperado".

Los estrategas de HSBC predicen una caída aún más rápida del par, anticipando que alcanzará el nivel de 1,0200 a finales de este año. Según los especialistas de ING, el par podría caer a la zona de 1,0600-1,0650 en el momento de la reunión de la Reserva Federal de la próxima semana. "Creemos que en esta etapa el tipo de cambio EUR/USD estará cada vez más influenciado por el dólar", escriben. "Los mercados han reconocido que lo más probable es que el BCE haya alcanzado su tasa de interés máxima, lo que significa que los datos de la eurozona deberían volverse menos relevantes. Podríamos ver al EUR/USD subir nuevamente hoy [15 de septiembre], pero un regreso al área de 1.0600/1.0650 alrededor la fecha de la reunión de la Reserva Federal parece muy probable".

Al momento de escribir esta reseña, en la tarde del viernes 15 de septiembre, el par efectivamente subió y finalizó el período de negociación de cinco días en la marca de 1,0660. El 55% de los expertos está a favor de una corrección alcista continuada, mientras que el 45% está de acuerdo con la opinión de los economistas de ING y votó a favor de una caída del par. En cuanto al análisis técnico, casi nada ha cambiado durante la última semana. Entre los indicadores de tendencia y osciladores en el período D1, el 100% todavía favorece a la moneda estadounidense y están coloreados en rojo. Sin embargo, el 25% de los últimos indicadores indican que el par está sobrevendido. El soporte inmediato para el par se ubica en el área 1.0620-1.0630, seguida de 1.0515-1.0525, 1.0480, 1.0370 y 1.0. 255. Los alcistas encontrarán resistencia en la zona 1,0680-1,0700, luego en 1,0745-1,0770, 1,0800, 1,0865, 1,0895-1,0925, 1,0985 y 1,1045.

La próxima semana estará llena de acontecimientos. El martes 19 de septiembre se publicarán los datos de inflación al consumidor (IPC) de la eurozona. Sin duda, el día más significativo de la semana, y quizás incluso de los próximos meses, será el miércoles 20 de septiembre, cuando tendrá lugar la reunión del FOMC de la Reserva Federal. Además de la decisión sobre los tipos de interés, los inversores esperan obtener información valiosa de las previsiones a largo plazo del FOMC y de la conferencia de prensa de la dirección de la Reserva Federal. El jueves 21 de septiembre se publicarán los tradicionales datos iniciales de solicitudes de desempleo en Estados Unidos, junto con el índice de actividad manufacturera del Banco de la Reserva Federal de Filadelfia. El viernes promete una avalancha de estadísticas de actividad empresarial, con la publicación de los datos del PMI de Alemania, la eurozona y Estados Unidos.

GBP/USD: A la espera de la reunión del Banco de Inglaterra

- Según estadísticas recientes, la economía del Reino Unido está atravesando un período desafiante. Algunos de los analistas más emocionales incluso describen su condición como terrible. El GBP/USD continuó cayendo en medio de datos decepcionantes del PIB del país. Según las últimas cifras publicadas por la Oficina de Estadísticas Nacionales (ONS) el miércoles 13 de septiembre, la economía británica se contrajo un -0,5% mensual, frente a una caída esperada del -0,2%.

La víspera, el martes, la ONS publicó datos igualmente desalentadores sobre el mercado laboral. La tasa de desempleo durante los tres meses hasta julio aumentó al 4,3%, en comparación con la cifra anterior del 4,2%. El empleo disminuyó en 207.000 puestos de trabajo, mientras que la economía perdió 66.000 puestos de trabajo un mes antes. La previsión del consenso del mercado era una reducción de 185.000 puestos de trabajo.

Los esfuerzos del Banco de Inglaterra (BoE) para combatir la inflación parecen ser más bien modestos. Aunque la tasa anual de crecimiento de precios en el Reino Unido ha disminuido del 7,9% al 6,8% (la más baja desde febrero de 2022), la inflación sigue siendo la más alta entre los países del G7. Además, el índice de precios al consumo (IPC) básico se mantuvo sin cambios respecto al mes anterior en un 6,9% interanual, sólo un 0,2% por debajo del máximo alcanzado dos meses antes.

Sarah Briden, vicegobernadora del Banco de Inglaterra, cree que "los riesgos para la inflación [...] son actualmente al alza" y que sólo alcanzará el nivel objetivo del 2% dentro de dos años. Mientras tanto, según datos de encuestas trimestrales, sólo el 21% de la población del país está satisfecho con lo que está haciendo el Banco de Inglaterra para controlar el crecimiento de los precios. Esto marca un nuevo mínimo histórico.

Los analistas del Scotiabank de Canadá creen que la caída del par GBP/USD podría continuar en las próximas semanas hasta 1,2100 y posteriormente hasta 1,2000. Los economistas del banco francés Société Générale tienen una opinión similar. Según ellos, aunque parece improbable una caída hasta 1,1500, el par bien podría alcanzar 1,2000.

El GBP/USD concluyó la semana pasada en 1,2382. La mediana de las previsiones sugiere que el 50% de los analistas espera que el par se corrija al alza, el 35% anticipa un mayor movimiento a la baja y el 15% restante apunta hacia el este. En el gráfico D1, el 100% de los indicadores de tendencia y osciladores están coloreados en rojo, y el 15% indica que el par se encuentra en territorio de sobreventa. Si el par continúa moviéndose hacia el sur, encontrará niveles y zonas de soporte en 1,2300-1,2330, 1,2270, 1,2190-1,2210, 1,2085, 1,1960 y 1,1800. En caso de una corrección alcista, el par enfrentará resistencias en 1,2440-1,2450, 1,2510, 1,2550-1,2575, 1,2600-1,2615, 1,2690-1,2710, 1,2760 y 1,2800-1,2815.

Entre los eventos clave relacionados con la economía del Reino Unido destaca la publicación del Índice de Precios al Consumidor (IPC) el miércoles 20 de septiembre. Este indicador de inflación afectará sin duda a la decisión del Banco de Inglaterra sobre los tipos de interés (se prevé que aumenten 25 puntos básicos, del 5,25% al 5,50%). La reunión del BoE tendrá lugar el jueves 21 de septiembre. Además, hacia el final de la semana laboral, se publicarán los datos sobre las ventas minoristas y el índice de gestores de compras (PMI) del Reino Unido.

USD/JPY: Aún no se esperan sorpresas por parte del Banco de Japón

- Desde principios de este año, el yen ha ido perdiendo terreno gradualmente frente al dólar estadounidense, y el USD/JPY ha regresado a los niveles de noviembre de 2022. Vale la pena señalar que fue hace un año en estos niveles que el Banco de Japón (BoJ) inició intervenciones monetarias activas. Este año, sin embargo, hasta el momento el Banco de Japón sólo ha intervenido verbalmente, aunque de manera bastante activa: funcionarios japoneses de alto rango hacen con frecuencia comentarios públicos.

En una entrevista reciente con el periódico Yomiuri, el gobernador del Banco de Japón, Kazuo Ueda, afirmó que el banco central podría abandonar su política de tipos de interés negativos si llega a la conclusión de que se han alcanzado los objetivos de inflación sostenible del 2%. Según Ueda, a finales de año, el regulador tendrá datos suficientes para evaluar si las condiciones son propicias para una política de cambio Esta intervención verbal tuvo un impacto: los mercados respondieron con un fortalecimiento del yen. Sin embargo, la "magia" duró poco y el USD/JPY pronto reanudó su trayectoria ascendente, cerrando el período de negociación de cinco días en 147,84.

Los economistas de Danske Bank creen que el entorno global favorece al yen japonés y pronostican una caída del USD/JPY a 130,00 en un horizonte de 6 a 12 meses. "Creemos que los rendimientos en EE.UU. están alcanzando su punto máximo o cerca de él, lo cual es el principal argumento para nuestra postura bajista sobre el USD/JPY", afirman. "Además, bajo las actuales condiciones económicas globales, donde las tasas de crecimiento e inflación están disminuyendo, la historia sugiere que estas son condiciones favorables para el yen japonés". El Danske Bank también anticipa que podría comenzar una recesión en Estados Unidos dentro de los próximos dos trimestres, lo que llevaría a la Reserva Federal a recortar las tasas de interés en dólares. Hasta que la Reserva Federal concluya su ciclo de flexibilización, se espera que el Banco de Japón mantenga su política monetaria sin cambios. Por lo tanto, es poco probable que el Banco de Japón tome medidas antes de la segunda mitad de 2024.

En cuanto a las previsiones a corto plazo, Societe Generale no descarta la posibilidad de que tras la decisión del FOMC de la Reserva Federal el 20 de septiembre, el USD/JPY pueda acercarse a la marca de 150,00. En cuanto a la reunión del Banco de Japón del viernes 22 de septiembre, no se esperan sorpresas y probablemente implicará otra ronda de intervención verbal. Mientras tanto, la gran mayoría de los expertos encuestados (80%) cree que, si el tipo de la Reserva Federal se mantiene sin cambios, el USD/JPY tiene una alta probabilidad de corregirse a la baja. Sólo el 10% espera que el par continúe su trayectoria ascendente, mientras que otro 10% adopta una postura neutral. Todos los indicadores de tendencia y osciladores en el marco temporal D1 son de color verde, aunque el 10% de ellos indican condiciones de sobrecompra.

Los niveles de soporte más cercanos se encuentran en la zona 146.85-147.00, seguida de 145.90-146.10, 145.30, 144.50, 143.75-144.05, 142.90-143.05, 142.20, 141.40-141.75, 140.60-140. 75, 138,95-139,05 y 137,25-137,50. La resistencia más cercana está en 147,95-148,00, seguida de 148,45, 148,85-149,10, 150,00 y, finalmente, el máximo de octubre de 2022 de 151,90.

Ya hemos mencionado la reunión del Banco de Japón del 22 de septiembre. No está prevista la publicación de datos económicos significativos sobre el estado de la economía japonesa la próxima semana. Sin embargo, los comerciantes deben tener en cuenta que el lunes 18 de septiembre es un día festivo en Japón, ya que el país celebra el Día del Respeto a los Ancianos.

CRIPTOMONEDAS: La cruz de la muerte y las paradojas de Bitcoin

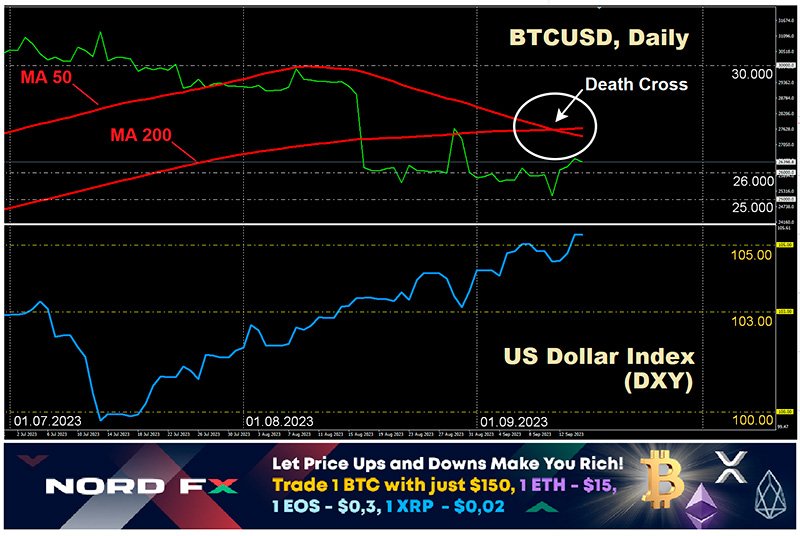

- En el gráfico diario de bitcoin ha aparecido una "Cruz de la Muerte", indicada por la intersección de los promedios móviles de 50 y 200 días. Este patrón surgió por última vez a mediados de enero de 2022, y fue seguido por una disminución de casi tres veces en el precio de bitcoin en noviembre, lo cual es motivo de preocupación. Curiosamente, en julio de 2021 se observó una Cruz de la Muerte similar, pero no resultó en una caída de precios, lo que ofreció cierta tranquilidad.

La semana actual en el mercado de las criptomonedas ha estado marcada por una alta volatilidad, con volúmenes de operaciones para la criptomoneda líder que alcanzaron los $15 mil millones. Estos niveles de actividad normalmente sólo se observan en torno a acontecimientos macroeconómicos importantes. En este caso, incluyen la publicación de los datos de inflación de Estados Unidos el miércoles 13 de septiembre y la próxima reunión de la Reserva Federal el 20 de septiembre.

El gráfico semanal BTC/USD mostró las siguientes tendencias. El lunes 11 de septiembre, el precio del bitcoin cayó por debajo de los 25.000 dólares, a pesar del debilitamiento del dólar y el aumento de los índices bursátiles. Esta caída fue impulsada por los rumores de que el controvertido intercambio FTX planeaba vender activos digitales como parte de un procedimiento de quiebra. El martes, los inversores reanudaron las compras a niveles más bajos, lo que elevó el precio de la moneda por encima de los 26.500 dólares. El jueves, tras la decisión del BCE sobre los tipos de interés, el bitcoin siguió fortaleciendo su posición, alcanzando un máximo de 26.838 dólares. Esto ocurrió incluso cuando el dólar se estaba fortaleciendo.

De hecho, la reciente dinámica de precios es bastante paradójica. Imagine BTC/USD como un conjunto de escalas. Cuando un lado se vuelve más pesado, baja mientras el otro sube. Sin embargo, fuimos testigos de cómo ambos lados descendían y ascendían simultáneamente. Según algunos analistas, no había ninguna razón fundamental detrás de estos movimientos de bitcoins. Con una liquidez baja y una capitalización de mercado en caída, el activo simplemente estaba "transfiriéndose" de un grupo de especuladores a otro.

Ni siquiera el testimonio de Gary Gensler, presidente de la Comisión de Bolsa y Valores de Estados Unidos (SEC), ante el Senado de Estados Unidos asustó a los participantes del mercado. Afirmó que la inmensa mayoría de las criptomonedas están bajo la jurisdicción de su agencia. En consecuencia, todos los intermediarios del mercado, bolsas, corredores, agentes y agencias de compensación deben registrarse en la SEC.

Gensler comparó el estado actual de la industria de la criptografía con los años del "salvaje oeste" de principios del siglo XX, cuando la legislación sobre el mercado de valores todavía en desarrollo. Durante esos años, la agencia tomó una serie de medidas estrictas para controlar la industria y muchos casos terminaron en los tribunales. Hoy en día se necesitan medidas similares, no sólo para disuadir a las empresas sino también para proteger a los inversores, afirmó el presidente de la SEC. (Vale la pena señalar que, según el director ejecutivo de Ripple, Brad Garlinghouse, la SEC tiene la culpa de que Estados Unidos se haya convertido en uno de los "peores lugares" para lanzar proyectos de criptomonedas).

Pero además de la SEC, existen otros reguladores, como la Reserva Federal. Está claro que las decisiones y pronósticos de la Reserva Federal, que se anunciarán el 20 de septiembre, afectarán la dinámica de los activos de riesgo, incluidas las criptomonedas. Mike McGlone, estratega macroeconómico senior de Bloomberg Intelligence, ya advirtió a los inversores que el futuro cercano para el sector de las criptomonedas parece desafiante. Según él, los activos digitales ganaron popularidad durante un período de tipos de interés cercanos a cero. Sin embargo, a medida que cambia la política monetaria, podrían surgir desafíos para la industria. McGlone señaló que se espera que el rendimiento de los bonos del Tesoro estadounidense alcance el 5,45% en noviembre, según los contratos de futuros. Por el contrario, de 2011 a 2021, este rendimiento fue de solo alrededor del 0,6% anual, un período durante el cual bitcoin y otros activos digitales experimentaron un crecimiento significativo. Por lo tanto, no sería sorprendente una salida de liquidez de las criptomonedas.

Una vez más, muchos analistas ofrecen previsiones positivas a medio y largo plazo pero negativas a corto plazo. Michael Van De Poppe, fundador de la empresa de riesgo Eight, predice una corrección final del precio de la criptomoneda líder antes de un inminente repunte alcista. Según él, si los bajistas logran romper la línea de media móvil exponencial, actualmente en 24.689 dólares, la moneda podría caer hasta 23.000 dólares en el peor de los casos. Van De Poppe cree que esta próxima corrección representa la última oportunidad para comprar bitcoins a bajo precio.

Dan Gambardello, fundador de Crypto Capital Venture, predice que el próximo ciclo alcista podría ser el más impresionante en el mercado de las criptomonedas. Sin embargo, también recuerda a los inversores que el mercado de las criptomonedas sigue ciclos y parece estar en una fase de acumulación. Ante esto, Gambardello advierte que existe la posibilidad de que el precio del bitcoin baje a 21.000 dólares en las próximas semanas. Atribuye esta posible caída a la manipulación del mercado por parte de los principales actores que pueden estar haciendo bajar los precios para acumular monedas en anticipación de la próxima corrida alcista.

Según un popular experto conocido como CrypNuevo, la criptomoneda insignia pronto podría alcanzar la marca de los 27.000 dólares. Sin embargo, el analista enfatizó que es probable que se trate de un movimiento en falso y que a partir de entonces debería esperarse una caída a alrededor de 24.000 dólares. (Vale la pena señalar que el 17 de agosto, el precio de BTC rompió la línea de tendencia ascendente que comenzó en diciembre de 2022 y se estableció por debajo de ella, lo que indica un alto riesgo de una tendencia bajista prolongada).

En cuanto a las perspectivas a corto plazo de la altcoin líder, tampoco parecen ser nada optimistas. Los analistas de Matrixport han advertido que si ETH cae a 1.500 dólares, el camino hacia los 1.000 dólares estaría abierto: un nivel que los expertos consideran justificable en función de sus proyecciones de ingresos para el ecosistema blockchain de Ethereum. Matrixport señala que ETH no es un "dinero súper sólido" capaz de resistir la inflación, ya que el número de monedas acuñadas la semana pasada superó la cantidad quemada en 4.000. Esto representa una desviación del modelo deflacionario que adoptó la cadena de bloques con la transición del algoritmo de consenso de Prueba de trabajo (PoW) a Prueba de participación (PoS).

El analista Benjamin Cowen fija un objetivo aún más bajo. Afirma que Ethereum está al borde de una "volatilidad extrema", que podría caer a un rango de entre 800 y 400 dólares a finales de año. La razón sigue siendo la misma: una posible disminución en la rentabilidad de las plataformas blockchain basadas en tecnologías de contratos inteligentes ETH. Según Cowen, tanto los alcistas como los bajistas de ETH "se estrellaron y no lograron ejecutar sus estrategias", lo que resultará en que ambas partes aseguren sus pérdidas para fines de 2023.

Faltando tres meses y medio para finalizar el año, el estado actual del mercado al momento de escribir esta reseña, el viernes 15 de septiembre por la noche, muestra que el ETH/USD cotiza alrededor de $1,620 y el BTC/USD en $26,415. La capitalización de mercado total del mercado de criptomonedas asciende a 1,052 billones de dólares, frente a los 1,043 billones de dólares de hace una semana. La criptomoneda líder representa el 48,34% del mercado, mientras que la altcoin principal representa el 18,84%. El índice Crypto Fear & Greed para bitcoin permanece en la zona de 'Miedo' en 45 puntos, aunque acercándose poco a poco a la zona 'Neutral' (era 46 puntos hace una semana).

Grupo analítico NordFX

Aviso: Estos materiales no son recomendaciones de inversión ni pautas para trabajar en los mercados financieros y están destinados únicamente a fines informativos. Operar en los mercados financieros es riesgoso y puede resultar en una pérdida total de los fondos depositados.

Volver Volver