EUR/USD: 14 de noviembre: un día oscuro para el dólar

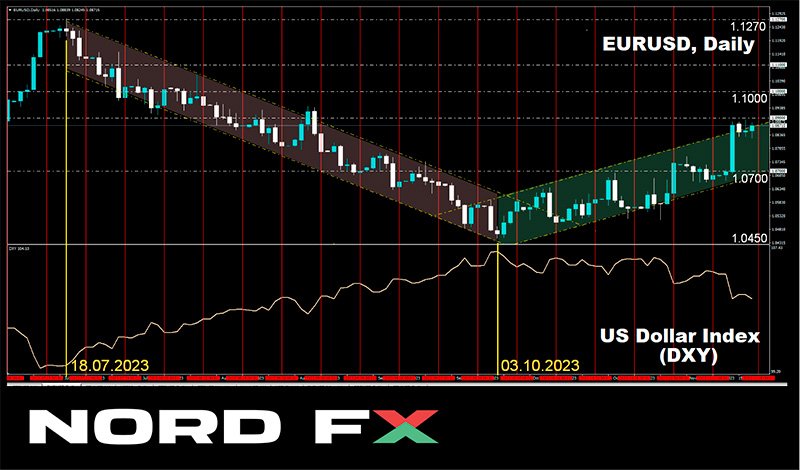

- En la revisión anterior, la abrumadora mayoría de los expertos se pronunció a favor de un mayor debilitamiento de la moneda estadounidense. Esta predicción se hizo realidad. El informe de inflación al consumidor en Estados Unidos, publicado el martes 14 de noviembre, superó el índice del dólar (DXY) de 105,75 a 103,84. Según Bank of America, esto marcó la venta masiva de dólares más significativa desde principios de año. Naturalmente, esto influyó también en la dinámica del EUR/USD, que marcó este día con una impresionante vela alcista, subiendo casi 200 puntos.

Es de destacar que hace exactamente un año, después de la publicación de los datos sobre la inflación de octubre, EE.UU. los rendimientos de los bonos se desplomaron, los índices bursátiles se dispararon y el dólar cayó significativamente frente a las principales monedas del mundo. Y la historia se repitió. Esta vez, el Índice de Precios al Consumidor (IPC) de EE.UU. para octubre disminuyó de 0,4% a 0% (m/m), y en términos anuales, cayó de 3,7% a 3,2%. El IPC subyacente para el mismo período disminuyó del 4,1% al 4,0%: el nivel más bajo desde septiembre de 2021.

En realidad, una caída del 0,1% en la inflación no es tan significativa. Sin embargo, la fuerte reacción del mercado demostró cuán sobrecomprado estaba el dólar. Como escriben los analistas de ING (Internationale Nederlanden Groep), una fuerte tendencia alcista en el tercer trimestre de este año llevó a un aumento del 4,9% del dólar. Mantener fuerte el dólar fue fácil debido a las altas tasas de interés y los mayores rendimientos de los bonos estadounidenses. Bonos del Tesoro.

Pero todo llega a su fin en algún momento. Los datos publicados el 14 de noviembre confirmaron el debilitamiento de la presión inflacionaria y convencieron al mercado de que la Reserva Federal (FRS) ya no subiría el tipo de interés oficial. Además, los participantes del mercado ahora no descartan que el regulador pueda pasar a flexibilizar su política monetaria no a mediados del próximo verano sino ya en la primavera del año siguiente. Los economistas de ING creen que el inicio de una recesión en EE.UU. obligará al FRS a reducir el tipo de interés en 150 puntos básicos en el segundo trimestre de 2024. Según MUFG Bank, la probabilidad de un recorte del tipo en mayo de 2024 es ahora del 80%, en marzo del 30%. Tal reducción detendrá el repunte alcista del dólar, respaldará las denominadas monedas de materias primas y, como cree MUFG, el EUR/USD podría alcanzar el nivel de 1,1500 durante el próximo año.

En cuanto a las perspectivas a corto plazo, según los economistas de Societe Generale, independientemente de los resultados de la reunión de la Reserva Federal del 13 de diciembre y del BCE del 14 de diciembre, las tendencias estacionales del euro en el último mes de 2023 son alcistas. Sin embargo, el dólar puede verse respaldado por las débiles tasas de crecimiento en la eurozona. La economía alemana está estancada, los datos preliminares del PIB de la eurozona mostraron una caída del -0,1% en el tercer trimestre y la Comisión Europea redujo la previsión de crecimiento económico para 2023 del 0,8% al 0,6%. Por lo tanto, el euro también puede verse presionado por las especulaciones sobre un recorte de la tasa de interés del BCE.

El EUR/USD terminó la semana pasada en el nivel de 1,0913. Actualmente, las opiniones de los expertos sobre su futuro inmediato se dividen de la siguiente manera: el 60% votó a favor del fortalecimiento del dólar, el 25% se puso del lado del euro y el 15% se mantuvo neutral. En cuanto al análisis técnico, el 100% de los indicadores de tendencia y osciladores en D1 son de color verde, pero el 25% de estos últimos se encuentran en territorio de sobrecompra. El soporte más cercano para el par se sitúa alrededor de 1,0830, luego 1,0740, 1,0620-1,0640, 1,0480-1,0520, 1,0450, 1,0375, 1,0200-1,0255, 1,0130, 1,0000. Los alcistas encontrarán resistencia en la zona, luego 1,0945-1,0975 y 1,1065-1,1090, 1,1150, 1,1260-1,1275.

La próxima semana, el miércoles 22 de noviembre, se publicarán las actas de la última reunión del Comité Federal de Mercado Abierto (FOMC). El jueves 23 de noviembre se publicarán los datos preliminares sobre la actividad empresarial (PMI) en Alemania y la Eurozona, y al día siguiente se traerán indicadores similares de EE.UU. Además, los traders deben tener en cuenta que el viernes en Estados Unidos los mercados cerrarán temprano porque el país celebra el Día de Acción de Gracias.

GBP/USD: Sorpresa del IPC del Reino Unido

- El fortalecimiento de la libra frente a EE.UU. Los datos de inflación resultaron ser incluso mayores que los del euro. El 14 de noviembre, el GBP/USD subió 240 puntos, de 1,2265 a 1,2505. Esta es una buena noticia para la moneda británica. Sin embargo, también hay malas noticias: la inflación en el Reino Unido está bajando.

El Índice de Precios al Consumidor (IPC) en octubre disminuyó del 0,5% al 0% (m/m) y cayó del 6,7% al 4,6% anual. El IPC subyacente para el mismo período disminuyó del 6,1% al 5,7%. Todas estas cifras resultaron estar por debajo de las expectativas y fueron una sorpresa no sólo para el mercado sino también para los funcionarios británicos.

Megan Greene, miembro del Comité de Política Monetaria del Banco de Inglaterra, declaró en una entrevista con Bloomberg TV el 16 de noviembre que a pesar de la actual caída de la inflación, el crecimiento salarial en el Reino Unido sigue increíblemente alta y la productividad laboral es baja. Estos dos factores complican el avance hacia el nivel objetivo del IPC del 2,0% y hacen que uno se pregunte si la política del Banco de Inglaterra es lo suficientemente restrictiva. Según Megan Greene, el Banco de Inglaterra podría tener que atenerse a una política restrictiva durante más tiempo del previsto.

Si la inflación no trae nuevas sorpresas, es poco probable que el Banco de Inglaterra siga aumentando las tasas de interés en los próximos meses. Pero incluso si continúa manteniéndolo en el nivel actual del 5,25%, mientras la Reserva Federal comienza a bajar las tasas, beneficiará a la libra. Sin embargo, en este momento, hacer pronósticos es todo un desafío.

"Por ahora seguimos siendo cautos", escriben los economistas del Commerzbank alemán. "Una sorpresa no significa que todo esté arreglado. Y dada la notable inestabilidad de la inflación en el Reino Unido, existe el riesgo de que el retorno al nivel objetivo de inflación sea desigual. Los datos salariales publicados el martes también confirman esta opinión. Por el momento "El Banco de Inglaterra puede dar un suspiro de alivio, pero sigue siendo necesaria la cautela".

El GBP/USD cerró la semana pasada en el nivel de 1,2462. En cuanto a las previsiones medianas de los analistas para el futuro próximo, aquí sus voces estaban divididas por igual: un tercio de ellos apuntaba al norte, un tercio al sur y un tercio al este. Para los indicadores de tendencia D1, el 90% apunta al norte y el 10% al sur. El 100% de los osciladores están mirando hacia arriba y el 15% de ellos indican condiciones de sobrecompra. En caso de que el par se mueva hacia el sur, encontrará niveles y zonas de soporte en 1.2390-1.2420, 1.2330, 1.2210, 1.2040-1.2085, 1.1960 y 1.1800-1.1840, 1.1720, 1.1595-1.1625, 1.1450-1.1 475. En caso de que el par suba, encontrará resistencia en los niveles 1,2500-1,2510, luego 1,2545-1,2575, 1,2690-1,2710, 1,2785-1,2820, 1,2940 y 1,3140.

Los eventos de la próxima semana en el calendario incluyen un discurso del Gobernador del Banco de Inglaterra, Andrew Bailey, el martes 21 de noviembre. Al día siguiente se publicará el Informe de Inflación y se discutirá el presupuesto del país, y el jueves 23 de noviembre, Se publicarán datos preliminares sobre la actividad empresarial (PMI) en varios sectores de la economía del Reino Unido.

USD/JPY: EE.UU. Se espera que los bonos del Tesoro rescaten el yen

- El 13 de noviembre, el USD/JPY alcanzó un máximo de 151,90, actualizando un máximo de varios meses y volviendo al nivel donde cotizaba en octubre de 2022. Sin embargo, en EE.UU. Tras los datos de inflación, el yen se recuperó.

A diferencia de EE.UU. Las estadísticas macroeconómicas del IPC de Japón tuvieron un impacto mínimo sobre el yen, aunque hubo puntos notables a considerar. Por ejemplo, el PIB del país en el tercer trimestre mostró una caída del -0,5% después de un crecimiento del 1,2% en el período anterior y una previsión del -0,1%. En este contexto, el presidente del Banco de Japón (BoJ), Kadsuo Ueda, hizo una sorprendente declaración el viernes 17 de noviembre, afirmando que la economía del país se está recuperando y es probable que continúe haciéndolo, aunque a un ritmo moderado.

Ueda no está seguro de que la debilidad del yen afecte negativamente a la economía japonesa. Por el contrario, esta debilidad tiene un impacto positivo en las exportaciones y en los beneficios de las empresas japonesas que operan en el mercado global. Por lo tanto, el jefe del regulador no está seguro del orden y en qué medida el Banco de Japón cambiará su política monetaria. "Consideraremos poner fin a la política YCC y a los tipos negativos si podemos esperar que nuestro objetivo de inflación se alcance de forma estable y sostenible", afirmó vagamente Kadsuo Ueda.

Mientras tanto, el Ministro de Finanzas de Japón, Sin'iti Sudzuki, afirmó que está dispuesto a tomar las medidas necesarias en caso de una mayor presión especulativa sobre la moneda nacional. El viceministro Ryosei Akazawa apoyó a su jefe y reiteró que el gobierno intervendría en el mercado de divisas para frenar la excesiva volatilidad. Las palabras de ambos funcionarios fortalecieron un poco la moneda nacional, que el viernes 17 de noviembre encontró un fondo local en el nivel de 149,19. El acorde final sonó ligeramente más alto: 149,56.

Las esperanzas de que el Banco de Japón eventualmente endurezca su política monetaria siguen persistiendo entre los participantes del mercado. Los estrategas del Danske Bank, por ejemplo, predicen una caída del USD/JPY por debajo de la marca de 140,00 dentro de 6 a 12 meses. En su opinión, esto se debe principalmente al hecho de que el rendimiento de los bonos estadounidenses a largo plazo. Los bonos han alcanzado su punto máximo. "Esperamos que el próximo año el diferencial de rendimiento contribuya al fortalecimiento del yen japonés", escriben. "Además, los datos históricos sugieren que las condiciones globales caracterizadas por una desaceleración del crecimiento y la inflación favorecen el fortalecimiento del yen japonés".

Hablando de las perspectivas a corto plazo para el par, el 65% de los analistas espera un mayor fortalecimiento del yen, mientras que el 35% anticipa un nuevo avance del dólar. En cuanto al análisis técnico en D1, el pronóstico aquí es máximamente neutral. Tanto entre los indicadores de tendencia como entre los osciladores, la relación entre rojo y verde es 50-50. El nivel de soporte más cercano está en la zona de 149,20, luego 148,40-148,70, 146,85-147 .30, 145.90-146.10, 145.30, 144.45, 143.75-144.05, 142.20. La resistencia más cercana es 150,00-150,15, luego 151,70-151,90 (máximo de octubre de 2022), luego 152,80-153,15 y 156,25.

No está prevista la publicación de otras estadísticas importantes sobre el estado de la economía japonesa durante la próxima semana.

CRIPTOMONEDAS: ¿Cuándo te convertirás en millonario de Bitcoin?

- Según el archivo web de Wayback Machine, el aumento del valor de la principal criptomoneda ha triplicado el número de millonarios de bitcoins desde principios de año. Al 12 de noviembre, su recuento llegó a 88.628, un salto significativo con respecto a los 28.084 registrados el 5 de enero. En particular, el precio del bitcoin aumentó de 16.500 dólares a 37.000 dólares durante este período.

Ahora, imaginemos el escenario potencial imaginado por el director ejecutivo de Galaxy Digital, Mike Novogratz, donde el oro digital podría dispararse a 500.000 dólares en los próximos cinco años. ¿Podría el número de millonarios superar el millón? Además, cuando la tasa de BTC supere el millón de dólares, como predijo la directora ejecutiva de ARK Investment, Catherine Wood, ¿podríamos también unirnos a las filas de quienes poseen esta codiciada riqueza? Es muy deseado que estas aspiraciones se materialicen. Ahora, profundicemos en por qué podrían convertirse en realidad y por qué podrían desmoronarse en fragmentos.

Los expertos de Matrixport han identificado seis factores que, en su opinión, contribuirán al surgimiento de un BullRally en los próximos meses. Estos son: 1) Aprobación por parte de la SEC de los ETF de bitcoin al contado y se espera que la negociación comience en febrero-marzo de 2024; 2) la IPO de Circle, el emisor del USDC; 3) aprobación judicial para el relanzamiento del intercambio FTX en diciembre de 2023, con reanudación efectiva de las operaciones en mayo-junio; 4) la reducción a la mitad de la red bitcoin; 5) la implementación de EIP-4844 tras la bifurcación dura Dencun en la cadena de bloques Ethereum en el primer trimestre de 2024; 6) el posible inicio de una flexibilización de la política monetaria de la Reserva Federal de Estados Unidos a mediados de 2024.

Profundizar en dos de estos factores, el primero y el cuarto: actualmente juegan un papel crucial en la aceleración de la acumulación de BTC por parte de los hodlers, superando en 2,2 veces la emisión de nuevas monedas. En particular, más del 57% de las monedas del suministro circulante han estado inactivas en billeteras durante más de dos años. Al mismo tiempo, la oferta de los tenedores y especuladores a corto plazo está disminuyendo drásticamente. Esta dinámica crea un déficit significativo en el mercado del oro digital, lo que impulsa los precios al alza. Muchos expertos anticipan que esta tendencia se intensificará significativamente tras la aprobación de los ETF al contado y el halving de 2024.

Según la agencia de análisis Glassnode, desde mediados de 2022, debido a la caída de los precios de los criptoactivos, los mineros se han visto obligados a vender casi todas las monedas que extraían para cubrir los gastos operativos y los pagos de deudas, que ascienden a aproximadamente mil millones de dólares al mes. Después de la reducción a la mitad y del 50 % en las recompensas, se espera que este volumen disminuya a 500 millones de dólares. Algunas empresas pueden tener dificultades para mantener las operaciones mineras por completo. Se prevé que la entrada de nuevas monedas caiga de 81.000 a 40.500 por trimestre, amplificando aún más la escasez de oferta e impulsando los precios al alza. Los datos históricos indican que, en el año siguiente a la reducción a la mitad, los precios de BTC aumentaron entre un 460% y un 7745%.

Con respecto a la posible afluencia de capital institucional tras la aprobación de un ETF al contado de Bitcoin por parte de EE. UU. Comisión de Bolsa y Valores (SEC), ya se ha discutido mucho. Profundicemos en algunas previsiones más. Según los analistas de CryptoQuant, la capitalización general del mercado de criptomonedas aumentaría rápidamente en 1 billón de dólares en este escenario. Aproximadamente ~1% de los activos bajo administración (AUM) de las empresas administradoras ingresarían al mercado de bitcoins, lo que podría aumentar la capitalización de mercado del oro digital entre 450 y 900 mil millones de dólares. En términos de precio, esto sugiere un aumento a corto plazo para el par BTC/USD a 50.000-73.000 dólares.

Los analistas de Bernstein predicen que, en caso de que se apruebe el ETF de bitcoin, el precio del activo podría alcanzar los 150.000 dólares en 2025. Mientras tanto, sus homólogos de LookIntoBitcoin aconsejan la toma de beneficios cuando la moneda se aprecie al menos a 110.000 dólares. Para determinar la altura máxima a la que aumentará BTC, los especialistas de LookIntoBitcoin calcularon el llamado Precio Terminal. Esto se calcula considerando varios factores, incluido el tiempo entre la extracción y el gasto de bitcoins, así como la cantidad de monedas en circulación. Los cálculos indican que bitcoin alcanzará el Precio Terminal durante el próximo repunte alcista, que se espera concluya a fines de 2025. Mirando a un horizonte más largo, se pueden explorar las previsiones de Mike Novogratz y Catherine Wood para los próximos cinco a siete años (ver arriba).

Y ahora, los analistas de JPMorgan, uno de los bancos más grandes del mundo, arrojaron un balde de agua fría sobre las cabezas calientes de los cripto optimistas. Recientemente publicaron un informe escéptico que analiza las expectativas de los inversores. Las principales tesis son las siguientes: 1) La introducción de ETF al contado sólo conducirá a un traslado de capital de los existentes productos de inversión (como Grayscale Bitcoin Trust) pero no generarán nueva demanda; 2) Los casos perdidos de la SEC [contra Ripple y Grayscale] no aumentarán la lealtad en la regulación de las criptomonedas y, a medida que el marco regulatorio tome forma, la situación solo se volverá más estricta; 3) El impacto de la reducción a la mitad es impredecible, ya que la reducción de la recompensa ya está incluida en el precio.

Entonces, ¿qué le espera a la criptomoneda líder? Ésta es la pregunta que plantea Peter Schiff, presidente de Euro Pacific Capital, conocido como el "bicho del oro" y ferviente crítico del bitcoin. Este multimillonario realizó una encuesta en X (antes Twitter) sobre el tema de cuándo ocurrirá la caída de la principal criptomoneda. La mayoría de los encuestados (68,1%) cree que el activo debería comprarse y conservarse. El 23% de los encuestados predijo la caída de la moneda después del lanzamiento de los ETF de bitcoin al contado. Sólo el 8,9% votó a favor de que la caída se produjera antes del lanzamiento de estos fondos cotizados en bolsa.

Ahora sobre la situación actual. Los analistas de Bitfinex Exchange advierten que el precio de Bitcoin ha alcanzado un máximo local y puede corregirse en un futuro próximo. Según su informe, el precio medio de compra de BTC por parte de los tenedores a corto plazo (Precio realizado por el tenedor a corto plazo – STH RP) es actualmente de 30.380 dólares, y la diferencia entre esta cifra y el precio actual del activo es la más alta desde abril. 2022. Históricamente, esto indica que el precio de la moneda ha alcanzado un máximo local y puede corregirse al nivel de STH RP, cayendo al rango de $30 000 a $31 000.

El analista Doctor Profit también anticipa una corrección y cree que la próxima corrección después de la tendencia positiva hará que BTC vuelva a rondar los 34.000 dólares. "El mercado está sobrecalentado en estos momentos. La corrección es cuestión de tiempo", escribió en su microblog.

Por el contrario, los analistas de Matrixport creen que un avance seguro por encima de los 36.000 dólares empujará el precio de la criptomoneda líder hacia la resistencia de los 40.000 dólares. Después de eso, puede abrir el camino hacia el máximo de 45.000 dólares, que podría alcanzarse a finales de 2023. "Teniendo en cuenta el crecimiento constante en el número de compradores durante el horario comercial de EE. UU., podemos ver un crecimiento de precios a finales de mes ( y año). El rally de Papá Noel puede comenzar en cualquier momento", enfatizaron los especialistas.

Muchos miembros de la comunidad criptográfica apoyaron el pronóstico positivo de Matrixport. El analista CrediBULL Crypto cree que BTC pronto realizará un impulso que enviará la moneda a $40,000. El comerciante CryptoCon también se unió a los optimistas. Según sus cálculos, BTC tiene margen para alcanzar los 47.000 dólares. Sin embargo, cree que este nivel sólo se alcanzará en el verano de 2024, después de lo cual es posible una corrección a alrededor de 31.000 dólares. Según CryptoCon, la fase de crecimiento activo debido al halving se espera para finales de 2024 o principios de 2025.

Al momento de escribir esta reseña el viernes 17 de noviembre, BTC/USD se cotiza a $36,380. La capitalización de mercado total del mercado de cifrado es de 1,38 billones de dólares (1,42 billones de dólares hace una semana). El índice Crypto Fear and Greed ha caído de 70 a 63 puntos, pero aún permanece en la zona de codicia.

Grupo analítico NordFX

Aviso: Estos materiales no son recomendaciones de inversión ni pautas para trabajar en los mercados financieros y están destinados únicamente a fines informativos. Operar en los mercados financieros es riesgoso y puede resultar en una pérdida total de los fondos depositados.

Volver Volver