EUR/USD: A la espera de una semana turbulenta

● Recuerde que el lunes 27 de mayo era feriado en Estados Unidos. Sin embargo, el martes, los alcistas del dólar tomaron el control y el índice DXY comenzó a subir, impulsado por un aumento significativo en el índice de confianza del consumidor de EE. UU. (de 97,5 a 102,0 frente a un pronóstico de 96,0). En consecuencia, el EUR/USD se movió hacia el sur.

La presión sobre el euro también se debió a las expectativas de que el Banco Central Europeo (BCE) probablemente recortará la tasa de interés clave en 25 puntos básicos (pb), del 4,50% al 4,25% en su reunión del 6 de junio. Esta intención fue confirmada por el director del Banco de Finlandia, Olli Rehn, quien declaró el lunes que consideraba oportuno pasar a una retórica moderada en junio. Opiniones similares fueron expresadas por su colega François Villeroy de Galhau, director del Banco de Francia, y el martes 28 de mayo, por Robert Holzmann, director del Banco de Austria.

● A diferencia de la postura moderada de los funcionarios europeos, los representantes de la Reserva Federal (Fed) adoptan una posición más estricta y quieren garantizar que la inflación estadounidense avance constantemente hacia el objetivo del 2,0%.

Recordemos que el informe publicado el 15 de mayo por la Oficina de Estadísticas Laborales de EE.UU. (BLS) mostró que el Índice de Precios al Consumidor (IPC) disminuyó del 0,4% al 0,3% intermensual (m/m) frente a una previsión del 0,4%. . Interanualmente, la inflación también cayó del 3,5% al 3,4%. Las ventas minoristas demostraron una caída aún más fuerte, cayendo del 0,6% al 0,0% intermensual (la previsión era del 0,4%). Estos datos indicaron que, si bien la inflación se resiste en algunas áreas, en general está disminuyendo. Si antes los participantes del mercado esperaban el primer recorte de tipos a finales de 2024 o incluso principios de 2025, tras la publicación de estos datos se resumen ya las conversaciones sobre un posible recorte de tipos de la Fed este otoño. Antes de la publicación de los datos preliminares del PIB de EE.UU., la probabilidad de un recorte de tipos en septiembre era del 41%.

● El informe publicado el jueves 30 de mayo por la Oficina de Análisis Económico mostró que, según datos preliminares, el crecimiento económico de EE. UU. en el primer trimestre se desaceleró significativamente hasta una tasa anualizada del 1,3%, por debajo de la previsión del 1,6% y de la cifra del 3,4 del cuarto trimestre de 2023. %.

Los expertos atribuyen el débil crecimiento del PIB a principios de este año principalmente a la dinámica del gasto de los consumidores. En el primer trimestre, el gasto de los consumidores aumentó un 2,0%, frente al 2,5% esperado anteriormente. Los datos revisados del Departamento de Comercio de EE.UU. también cambiaron la evaluación del índice de Gastos de Consumo Personal Básico (PCE), que excluye los precios de la energía y los alimentos. Al final del primer trimestre, la cifra era del 3,6%, no del 3,7%. Los analistas creen que esta caída en todos los indicadores fue causada por una combinación de factores: el agotamiento de los fondos acumulados por la población durante la pandemia de COVID-19, el ciclo de ajuste monetario de la Reserva Federal y el crecimiento restringido de los ingresos.

● En este contexto, el dólar se debilitó ligeramente y el EUR/USD subió. Recibió otro impulso alcista después de que Eurostat presentara el viernes 31 de mayo una estimación preliminar de la inflación en la eurozona, que se aceleró por primera vez este año. Así, la tasa de crecimiento interanual de los precios al consumo (IPC) en mayo fue del 2,6% frente al 2,4% de abril, la más baja desde noviembre del año pasado. El pronóstico de consenso esperaba que la inflación se acelerara sólo al 2,5%. La inflación subyacente (IPC básica), que excluye los precios de la energía y los alimentos, también aumentó del 2,7% en abril al 2,9% en mayo (la previsión era del 2,8%). Esta fue una llamada de atención para los inversores que esperaban que el BCE no sólo recortaría las tasas una vez este año sino que continuaría haciéndolo.● Towards the end of the working week, market attention focused on US consumer market data. According to the Bureau of Economic Analysis, inflation in the country, measured by the Personal Consumption Expenditures (PCE) Price Index, remained stable in April at 2.7% y/y. The Core PCE, which excludes volatile food and energy prices, rose by 2.8% y/y, matching the forecast. Other report details showed that personal incomes rose by 0.3% m/m in April, while personal spending increased by 0.2%.

● After these data, the DXY Dollar Index was under slight pressure, and EUR/USD received a third bullish impulse. However, it did not last long, and ultimately, after all these fluctuations, EUR/USD returned to the Pivot Point of the last two and a half weeks, finishing at 1.0848. Regarding the analysts' forecast for the near future, as of the evening of May 31, all of them (100%) voted for the dollar to strengthen. This forecast is understandable given the expected ECB decision on a rate cut on 06 June. But what if it doesn't happen? Or perhaps this forecast has already been priced into the market? In that case, instead of the dollar strengthening, we could see the opposite reaction.

All trend indicators on D1 are 100% green, while only 50% of oscillators are green, with 15% red and 35% neutral-grey.

The nearest support for the pair lies in the 1.0830-1.0840 zone, followed by 1.0800-1.0810, 1.0725-1.0740, 1.0665-1.0680, 1.0600-1.0620 Las zonas de resistencia se encuentran en las regiones 1,0880-1,0895, 1,0925-1,0940, 1,0980-1,1010, 1,1050, 1,1100-1,1140.

● La próxima semana parece ser muy agitada y volátil. El lunes 3 y miércoles 5 de junio se publicarán los datos del PMI manufacturero y de servicios de EE. UU. Los días 4, 6 y 7 de junio, habrá una gran cantidad de estadísticas del mercado laboral estadounidense, incluidos los datos cruciales del viernes sobre la tasa de desempleo y el número de nuevos empleos no agrícolas (NFP). Sin embargo, es probable que el día más turbulento de la semana sea el jueves 6 de junio. Este día se publicarán primero los datos de ventas minoristas de la eurozona, seguidos de la reunión del BCE. El mercado se centrará no sólo en la decisión sobre tipos del BCE sino también en la posterior conferencia de prensa y en los comentarios sobre la futura política monetaria.

GBP/USD: Tiempos confusos, pronósticos confusos

● Ya hemos escrito anteriormente que las perspectivas para la moneda británica, así como para la economía nacional, parecen bastante confusas. El Índice de Actividad Empresarial (PMI) mostró una caída, y no sólo eso. Gran parte del pesimismo está relacionado con la fuerte caída de las ventas minoristas en abril, que cayeron un 2,7% interanual en comparación con la tasa de crecimiento anterior del 0,4%. Una incertidumbre adicional proviene del hecho de que las elecciones parlamentarias anticipadas están previstas para el 4 de julio. El primer ministro Rishi Sunak afirmó que "la inestabilidad económica es sólo el comienzo". Esto suena aterrador, ¿no? Si esto es sólo el comienzo, ¿qué nos espera? Sorprendentemente, a pesar de esta situación, la libra se ha ido fortaleciendo desde el 22 de abril. Durante este período, el GBP/USD subió 500 puntos y el 28 de mayo registró un máximo local en la cifra redonda de 1,2800.

● En cuanto al momento del recorte de los tipos de interés por parte del Banco de Inglaterra (BoE), todo parece tan confuso como la niebla del Támesis. Los analistas de JP Morgan (JPM), aunque mantienen su previsión de un recorte de tipos en agosto, advierten que "los riesgos se han desplazado claramente hacia una reducción posterior. La pregunta ahora es si el Banco de Inglaterra podrá relajar su política en algún momento". este año." Los estrategas de Goldman Sachs, Deutsche Bank y HSBC también han ajustado sus previsiones de recorte de tipos, trasladando la fecha de junio a agosto.

● El GBP/USD finalizó la semana en 1,2741. Los economistas del United Overseas Bank (UOB) de Singapur creen que el actual fortalecimiento de la moneda británica ha terminado. UOB considera que durante las próximas 1 a 3 semanas, "es probable que la libra se negocie con un sesgo bajista, pero un retroceso más significativo requeriría una caída por debajo de 1,2670. Por otro lado, si la libra supera 1,2770 (la 'fuerte resistencia' '), indicaría que probablemente cotizará dentro de un rango en lugar de retroceder a la baja".

El pronóstico medio de los analistas para el corto plazo es el siguiente: el 75% votó a favor de que el par se mueva hacia el sur, mientras que el 25% restante votó a favor de un movimiento hacia el norte.

En cuanto al análisis técnico, a diferencia de los expertos, el 100% de los indicadores de tendencia y osciladores en D1 apuntan hacia el norte, aunque el 15% de estos últimos indican condiciones de sobrecompra. Si el par continúa cayendo, los niveles y zonas de soporte estarán en 1,2670-1,2700, 1,2575-1,2600, 1,2540, 1,2445-1,2465, 1,2405, 1,2300-1,2330. Si el par sube, encontrará resistencia en los niveles 1,2760, 1,2800-1,2820, 1,2885-1,2900.

● No está previsto que se publiquen estadísticas económicas significativas en el Reino Unido la próxima semana.

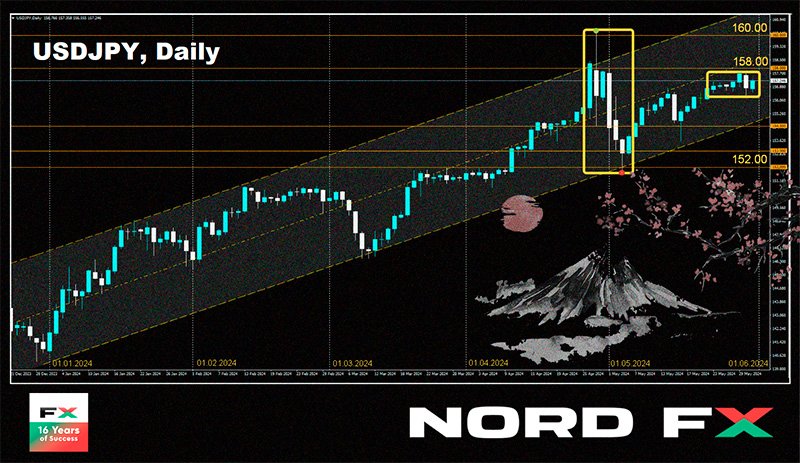

USD/JPY: Una semana muy tranquila

● La semana pasada fue sorprendentemente tranquila para el yen. El USD/JPY se movió dentro de un canal lateral súper estrecho de 156,60-157,00 durante la primera mitad de la semana, pero luego, en medio de datos estadounidenses y estadísticas macroeconómicas japonesas, el rango de negociación se expandió ligeramente a 156,36-157,70. En comparación con las oscilaciones de precios a finales de abril y principios de mayo, es difícil creer que se trate del mismo par de divisas. Curiosamente, las autoridades financieras japonesas no han confirmado oficialmente si realizaron compras intensivas de yenes el 29 de abril y el 1 de mayo para respaldar su tipo de cambio. Sin embargo, Bloomberg informa que la comparación de los depósitos en el Banco de Japón sugiere que alrededor de ¥9,4 billones (60 mil millones de dólares) podrían haberse gastado en estas intervenciones monetarias, un nuevo récord mensual para este tipo de operaciones financieras.

● Sin embargo, si estos 60.000 millones de dólares ayudaron, fue sólo ligeramente: el dólar ya ha recuperado la mitad de sus pérdidas. Dado que las tasas de interés en Estados Unidos y Europa aún no han disminuido, y el tipo del yen sigue siendo extremadamente bajo (0,1%), los funcionarios del Ministerio de Finanzas y del Banco de Japón (BoJ) están tratando de ganar tiempo hasta que esta brecha comience a reducirse. Los comentarios del miembro de la junta directiva del BoJ, Seiji Adachi, quien afirmó el 30 de mayo que los líderes del banco central japonés podrían aumentar la tasa de interés, brindaron cierto apoyo al yen. Sin embargo, la cuestión de cuándo podría ocurrir esto sigue abierta y los funcionarios se muestran reacios a responder. En su tradicional discurso del viernes 31 de mayo, el Ministro de Finanzas de Japón, Shunichi Suzuki, reiteró que los tipos de cambio deberían reflejar indicadores fundamentales y que respondería adecuadamente a movimientos excesivos.

● El viernes 31 de mayo, un bloque de publicaron importantes estadísticas macroeconómicas sobre el estado de la economía japonesa. El Índice de Precios al Consumidor (IPC) de Tokio mostró que la inflación aumentó al 2,2% interanual en mayo. En abril, esta cifra era del 1,8%, el nivel más bajo en 26 meses. La inflación subyacente en Tokio también aumentó del 1,6% interanual al 1,9%, y el IPC, excluyendo los precios volátiles de los alimentos y la energía, aumentó del 1,8% al 2,2% interanual. (Cabe señalar que la inflación en Tokio suele ser más alta que las cifras nacionales, que se publican tres semanas después. Por lo tanto, el IPC de Tokio es un indicador preliminar, pero no definitivo, de la dinámica de la inflación a nivel nacional).

El actual aumento de la inflación podría aumentar la confianza en un futuro endurecimiento de la política monetaria del BoJ. Sin embargo, el temor a una baja inflación y una fuerte apreciación del yen disuaden al Banco de Japón de aumentar la tasa de interés y reducir la brecha con las tasas de otras monedas importantes del mundo. Un yen fuerte perjudicaría a los exportadores nacionales. La caída de la producción industrial, que cayó un -0,1% en abril tanto en términos intermensuales como interanuales, no alienta a que aumenten los costos de endeudamiento.

● El último billete de la semana para el USD/JPY se situó en 157,25. Los analistas del United Overseas Bank (UOB) creen que en las próximas 1 a 3 semanas, "el dólar tiene potencial de crecimiento, pero dado el débil impulso alcista, es probable que cualquier avance sea lento. El nivel de 157,50 podría ser difícil de superar". y es poco probable que se alcance la resistencia en 158,00 en un futuro próximo".

En cuanto a la previsión media de los expertos, sólo el 20% indica una dirección hacia el sur, mientras que el 80% restante adopta una posición neutral y mira hacia el este. Las herramientas de análisis técnico no muestran tales dudas o desacuerdos. Así, el 100% de los indicadores de tendencia y osciladores en D1 apuntan hacia el norte, y el 15% ya se encuentra en la zona de sobrecompra. Cabe señalar que si el color verde/norte de los indicadores del euro y de la libra esterlina indica su fortalecimiento, en el caso del yen indica, por el contrario, su debilitamiento. Por lo tanto, puede resultar interesante para los operadores prestar atención a los pares EUR/JPY y GBP/JPY, cuya dinámica ha sido impresionante últimamente.

El nivel de soporte más cercano está en el área de 156,25-156,60, seguido de zonas y niveles en 155,50-155,90, 153,10-153,60, 151,85-152,35, 150,80-151,00, 149,70-150,00, 148,40, 7,60, 146,50. La resistencia más cercana está en la zona de 157,40, seguida de 157,70-158,00, 158,60 y 160,00-160,20.

● No se esperan eventos ni publicaciones significativas sobre el estado de la economía japonesa la próxima semana.

CRIPTOMONEDAS: Perspectivas alcistas y bajistas de Ethereum

● Por segunda semana, la atención de los participantes del mercado se ha centrado en la principal altcoin. El 23 de mayo, la Comisión de Bolsa y Valores de EE. UU. (SEC) aprobó las solicitudes 19b-4 de ocho emisores de fondos negociados en bolsa al contado basados en Ethereum. (Según los expertos de JP Morgan, esto no fue dictado por el deseo de respaldar los activos digitales sino por una decisión política destinada a apoyar a Joe Biden antes de las elecciones presidenciales de EE. UU.). Cualquiera que sea la verdadera razón de esta medida regulatoria, ahora todos están interesados en hacia dónde irán los precios de Ethereum.

● Los recién nacidos ETH-ETF solo pueden comenzar a operar después de que la SEC apruebe las solicitudes S-1. Según el analista de Bloomberg James Seyffart, esto podría tardar "semanas o meses", aunque es muy probable que suceda a mediados de junio. Según el director ejecutivo de DeFiance Capital, Arthur Cheong, el precio de Ethereum podría subir a 4.500 dólares incluso antes de que comiencen las operaciones. Los analistas de CCData creen que dentro de los 100 días posteriores al lanzamiento de los ETH-ETF, el precio podría alcanzar los 5.000 dólares por moneda. Este pronóstico se basa en la regresión lineal y las estadísticas de precios de bitcoin después del lanzamiento de BTC-ETF al contado. El análisis de CCData supone que las entradas en fondos similares de Ethereum representarán al menos el 50% de las entradas en ETF de Bitcoin, lo que significa alrededor de 3.900 millones de dólares en un período de 100 días.

● El popular analista Lark Davis ha pronosticado un crecimiento futuro para bitcoin a 150.000 dólares y Ethereum a 15.000 dólares, lo que explica un aumento de precio tan fuerte por la dinámica de los mercados emergentes. La principal razón del crecimiento, Davis también cita los BTC-ETF al contado, a los que ahora se unirán los ETH-ETF. Esto alimentará aún más el entusiasmo del mercado de las criptomonedas. Actualmente, los BTC-ETF al contado contienen 1.002.343 monedas (≈ 68.000 millones de dólares), lo que representa aproximadamente el 5% de la oferta circulante del activo insignia. Davis cree que esta impresionante cifra indica claramente el creciente reconocimiento de las criptomonedas y el interés de los inversores institucionales, especialmente de Estados Unidos.

● El director ejecutivo de Strike, Jack Mallers, predice que durante el actual repunte alcista, bitcoin podría alcanzar los 250.000 dólares y posiblemente aumentar su precio hasta el millón de dólares. En un podcast con el fundador de Pomp Investments, Anthony Pompliano, Mallers explicó su audaz pronóstico afirmando que bitcoin aún se encuentra en una etapa temprana de desarrollo. Según él, el mercado de bonos actualmente enfrenta problemas, por lo que los bancos centrales pueden inyectar una cantidad significativa de liquidez en el sistema financiero para estabilizarlo. Esta afluencia de liquidez provocará un aumento en el valor de los activos de riesgo, incluida la criptomoneda líder.

Jack Mallers no está de acuerdo con la idea de que Bitcoin sea una burbuja o una herramienta para la especulación. El activo se está volviendo cada vez más popular entre los gigantes financieros de Wall Street, y su suministro limitado de 21 millones de monedas hace que BTC sea altamente resistente a la inflación, a diferencia de las monedas fiduciarias y el oro. "Bitcoin puede considerarse la forma de dinero más dura, gracias al calendario de emisión fijo y a la reducción a la mitad cada cuatro años. La tasa de emisión de nuevas monedas disminuye gradualmente, aumentando así el valor a largo plazo de bitcoin", afirmó el director general de Strike.

● Los analistas de la empresa de inversiones financieras Motley Fool también apuntan a una cifra de seis cifras. Sugirieron que la tasa de bitcoin podría aumentar a 400.000 dólares y posiblemente incluso alcanzar el millón de dólares. La razón, que se ha mencionado muchas veces, es la afluencia de dinero de inversores institucionales a través de ETF al contado. Los analistas de Motley Fool señalaron que cada vez más fondos de pensiones y fondos de cobertura, que gestionan sumas multimillonarias, están entrando en el mercado de bitcoins. Gracias a los ETF de criptomonedas, pueden incluir fácilmente bitcoin (y pronto Ethereum) en sus carteras de inversión.

Según los analistas, unas 700 empresas de inversión ya han invertido en estos fondos. Sin embargo, la proporción de inversores institucionales en ETF de bitcoin es actualmente sólo alrededor del 10% del total. Motley Fool estima que si las instituciones financieras invierten alrededor del 5% de sus activos en bitcoin, la capitalización de mercado de la primera criptomoneda podría superar los 7 billones de dólares, lo que explica su tasa prevista de 400.000 dólares.

● Se escuchó un optimismo considerablemente menor en el pronóstico del analista senior de Bloomberg, Mike McGlone. Según él, la volatilidad del bitcoin lo deja por detrás del oro y del dólar estadounidense en cuanto a atractivo de inversión. Además, cree que las acciones pronto colapsarán en medio de la recesión esperada, pero BTC sufrirá incluso más que el mercado de valores. McGlone enfatizó que la moneda estable Tether (USDT), vinculada al dólar estadounidense, normalmente se negocia el doble por día que bitcoin. "Puedo acceder al dólar estadounidense en cualquier parte del mundo desde mi teléfono usando Tether. Tether es el token comercial número uno. Es la criptomoneda número uno para el comercio. Es el dólar. El mundo entero se ha movido hacia el dólar. ¿Por qué? Porque es la menos mala de todas las monedas fiduciarias", afirmó el experto de Bloomberg.

● Mientras Mike McGlone simplemente rebajó el atractivo de bitcoin, el fundador de Cardano, Charles Hoskinson, simplemente lo enterró. Él comparó bitcoin con una religión y afirmó que la industria ha superado su dependencia de él. Según Hoskinson, "la industria ya no necesita bitcoin para sobrevivir". Señaló amenazas críticas para la criptomoneda líder, incluida la adaptabilidad insuficiente y la dependencia del algoritmo de prueba de trabajo.

Los analistas de Franklin Templeton, por el contrario, consideran los protocolos L2, junto con los ordinales, las runas y las primitivas DeFi, como uno de los principales impulsores del resurgimiento de la innovación de bitcoin. El director ejecutivo de Strike, Jack Mallers, defendió la primera criptomoneda. Según él, Lightning Network, creada para transacciones instantáneas y económicas, una solución de segunda capa basada en la cadena de bloques BTC, puede aumentar aún más la demanda de la primera criptomoneda. Mallers cree que gracias a esto, bitcoin se puede utilizar para compras cotidianas, como por ejemplo pagar una taza de café. El ex director ejecutivo de BitMEX, Arthur Hayes, calificó el token nativo de la cadena de bloques Cardano (ADA) como "mierda de perro" debido a su bajo uso en los protocolos.

● En el momento de escribir esta reseña, la tarde del viernes 31 de mayo, ADA se cotiza a 0,45 USD por moneda, mientras que a bitcoin y Ethereum les va significativamente mejor: BTC/USD se cotiza a $67 600 y ETH/USD a $3790. . La capitalización total del mercado de criptomonedas es de 2,53 billones de dólares (2,55 billones de dólares hace una semana). El índice Bitcoin Fear & Greed se mantuvo casi sin cambios durante 7 días, manteniéndose en la zona de Greed en 73 puntos (74 hace una semana).

● Cabe señalar que el ETH/USD no logró superar la resistencia de $4,000 la semana pasada. El máximo local se registró el lunes 27 de mayo en 3.974 dólares. La falta de un bombeo inmediato se explica por el hecho de que todos los que querían comprar Ethereum anticipándose a la histórica decisión de la SEC ya lo hicieron. Mientras tanto, según algunos analistas, existe una alta probabilidad de que inmediatamente después del lanzamiento de los tan esperados fondos de intercambio al contado, Ethereum entre en una profunda caída, similar a lo que ocurrió en enero con Bitcoin. Luego, en 12 días, cayó un 21%.

Una de las razones clave de la reducción de BTC en ese momento fue el desbloqueo de los activos del fondo GBTC de Grayscale, que se convirtió en un fondo al contado de un fideicomiso. Comenzó a perder inversiones diariamente a un ritmo de 500 millones de dólares. Es posible que suceda algo similar con Ethereum, donde el fondo ETHE de Grayscale posee ETH por valor de 11 mil millones de dólares. Tan pronto como este fondo se convierta en un fondo al contado y sus activos se desbloqueen, los inversores a corto plazo podrían empezar a obtener beneficios , lo que podría causar que el ETH/USD caiga a la fuerte zona de soporte de $2,900-3,200.

● Los pesimistas entre los factores bajistas también citan el estatus legal incierto de la altcoin, ya que la SEC aún no ha definido claramente si ETH es una materia prima o un valor. Además, el regulador tiene muchas quejas sobre el programa de apuestas.

Apostar es una forma de ganar criptomonedas "bloqueando" una cierta cantidad de monedas en una billetera en el algoritmo de Prueba de participación (PoS) para respaldar la red. A cambio, el usuario recibe recompensas en forma de monedas adicionales. Según la leyenda de Wall Street, Peter Brandt, "los mayores desastres en el ámbito de las criptomonedas que aún están por ocurrir estarán relacionados con las apuestas". El experto señaló que activos como Ethereum a menudo se alquilan para obtener esos ingresos, a menudo en forma de intereses, lo que le recuerda mucho a las pirámides financieras colapsadas. A medida que las apuestas se generalicen, advirtió Brandt, podrían atraer una mayor atención por parte de los bancos centrales, las tesorerías y otras autoridades. Esto podría conducir a una regulación más estricta, alterando significativamente el espacio criptográfico y potencialmente resultando en el cese de las apuestas y quiebras para los involucrados.

Grupo analítico NordFX

Aviso: Estos materiales no son recomendaciones de inversión ni pautas para trabajar en los mercados financieros y están destinados únicamente a fines informativos. Operar en los mercados financieros es riesgoso y puede resultar en una pérdida total de los fondos depositados.

Volver Volver