EUR/USD: ¿Quién controla el mercado financiero?

● Está claro que las tasas de interés gobiernan los mercados, no sólo en términos de cambios reales sino también en cuanto a las expectativas sobre el momento y la magnitud de los cambios futuros. Desde la primavera de 2022 hasta mediados de 2023, la atención se centró en aumentar las tasas; ahora, la expectativa se ha desplazado hacia su reducción. Los operadores todavía no están seguros acerca de las decisiones y el momento de la Reserva Federal, lo que los lleva a examinar las estadísticas macroeconómicas principalmente por su impacto en la probabilidad de que el regulador flexibilice la política monetaria.

● A principios de la semana pasada, el dólar estuvo bajo presión debido a los débiles datos sobre la actividad empresarial (PMI) en el sector manufacturero de Estados Unidos. El lunes 3 de junio, el Instituto de Gestión de Abastecimiento (ISM) informó que la actividad manufacturera en el país disminuyó en mayo de 49,2 a 48,7 puntos (previsión 49,6). Como el índice se mantuvo en territorio de contracción (por debajo de 50), hubo renovadas especulaciones entre comerciantes e inversores sobre un posible recorte de tipos de la Reserva Federal en septiembre.

La moneda estadounidense recibió cierto apoyo de los datos de actividad empresarial en el sector de servicios. Esta vez, el PMI fue de 53,8 puntos, superior tanto al valor anterior de 49,4 como al pronóstico de 50,8, lo que agradó ligeramente a los alcistas del dólar.

● El jueves 6 de junio estuvo relativamente tranquilo. El Consejo de Gobierno del Banco Central Europeo bajó el tipo de interés en 25 puntos básicos (pb) hasta el 4,25%, como se esperaba. Este paso se alineó totalmente con las previsiones y ya se tuvo en cuenta en las cotizaciones del EUR/USD. En particular, el BCE no había bajado los tipos desde 2019, comenzó a subirlos en julio de 2022 y los mantuvo sin cambios en el mismo nivel durante las últimas cinco reuniones. Desde septiembre de 2023, la inflación en la eurozona ha disminuido más del 2,5%, lo que permitió al regulador dar este paso por primera vez en mucho tiempo.

La declaración del BCE tras la reunión indicó que, a pesar del recorte de tipos, su política monetaria sigue siendo restrictiva. El regulador pronostica que la inflación probablemente se mantendrá por encima del objetivo del 2,0% este año y el próximo. Por lo tanto, las tasas de interés se mantendrán en niveles restrictivos mientras sea necesario para alcanzar la meta de inflación. El BCE elevó su pronóstico de inflación y ahora espera que el IPC promedie el 2,5% en 2024, el 2,2% en 2025 y el 1,9% en 2026.

● Como ya se ha mencionado, la decisión actual del BCE fue plenamente anticipada por el mercado, como predijeron los 82 economistas encuestados por Reuters a finales de mayo. El aspecto más intrigante es lo que sucederá a continuación. Más de dos tercios de los encuestados de Reuters (55 de 82) creen que el Consejo de Gobierno del BCE recortará la tasa dos veces más este año: en septiembre y diciembre. Esta cifra ha aumentado en comparación con la encuesta de abril, donde poco más de la mitad de los economistas hicieron tal predicción.

● El viernes 7 de junio se produjo un triunfo local para los alcistas del dólar, cuando se publicó el informe del Departamento de Trabajo de Estados Unidos. El número de nuevos puestos de trabajo en el sector no agrícola (NFP) fue de 272.000 en mayo, en comparación con los 185.000 esperados. Este resultado fue significativamente mayor que la cifra revisada de abril de 165.000. Los datos también mostraron un aumento más sustancial de lo esperado en el salario medio por hora, indicador inflacionario, que creció un 0,4%, el doble del valor anterior del 0,2% y una vez y media superior a la previsión del 0,3%. El único ligero aspecto negativo fue la tasa de desempleo, que inesperadamente aumentó del 3,9% al 4,0%. Sin embargo, en general, estos datos beneficiaron al dólar y el par EUR/USD, tras rebotar en el límite superior del canal lateral de 3,5 semanas en 1,0900, finalizó el período de cinco días en su límite inferior de 1,0800.

● En cuanto a las previsiones de los analistas para el futuro próximo, hasta la tarde del 7 de junio son bastante vagas: el 40% de los expertos votaron por el crecimiento del par, un número igual (40%) por su caída, los 20 restantes % manteniendo la neutralidad. El análisis técnico tampoco proporciona una orientación clara. Entre los indicadores de tendencia en D1, el 25% son verdes y el 75% son rojos. Entre los osciladores, el 25% son verdes, el 15% son grises neutros y el 60% son rojos, aunque un tercio de ellos indican que el par está sobrevendido. Los niveles de soporte más cercanos son 1,0785, luego 1,0725-1,0740, 1,0665-1,0680 y 1,0600-1,0620. Las zonas de resistencia están en 1,0865-1,0895, luego 1,0925-1,0940, 1,0980-1,1010, 1,1050 y 1,1100-1,1140.

● La próxima semana también promete ser bastante interesante. El día clave será el miércoles 12 de junio. Este día se publicarán los datos de inflación al consumidor (IPC) de Alemania y Estados Unidos, seguidos de la reunión del FOMC (Comité Federal de Mercado Abierto) de la Reserva Federal de Estados Unidos. Se espera que el regulador mantenga la tasa de interés clave sin cambios en el 5,50%. Por lo tanto, los participantes del mercado estarán más centrados en el Resumen de Proyecciones Económicas del FOMC y la posterior conferencia de prensa de los líderes de la Reserva Federal. El día siguiente, jueves 13 de junio, se publicarán los datos del índice de precios al productor (IPP) de EE. UU. y las cifras iniciales de solicitudes de desempleo. Al final de la semana, el viernes 14 de junio, el Informe de Política Monetaria de la Reserva Federal estará disponible para su revisión.

USD/JPY: El Ministro de Finanzas responde a las preguntas

● Hace una semana, escribimos que las autoridades financieras japonesas no habían confirmado si realizaron compras intensivas de yenes el 29 de abril y el 1 de mayo para respaldar su tipo de cambio. Bloomberg estimó que se podrían haber gastado alrededor de 9,4 billones de yenes (60.000 millones de dólares) en estas intervenciones monetarias, estableciendo un nuevo récord mensual para este tipo de operaciones financieras. Cuestionamos la efectividad a largo plazo o incluso a mediano plazo de este gasto.

● Parece que el Ministro de Finanzas de Japón, Shunichi Suzuki, leyó nuestra reseña y se apresuró a dar respuestas a las preguntas planteadas. En su declaración, primero confirmó que (cita): "la disminución de las reservas extranjeras de Japón a finales de mayo refleja en parte las intervenciones monetarias". Esto sugiere que efectivamente se produjeron compras en yenes. Además, señaló el Ministro, "hay que considerar la eficacia de tales intervenciones", indicando sus dudas sobre su viabilidad.

Suzuki se abstuvo de comentar sobre el tamaño de los fondos de intervención, pero mencionó que si bien no hay límite de fondos para intervenciones monetarias, su uso sería limitado.

● Como se mencionó anteriormente, además de las intervenciones (y el miedo a ellas), otra forma de respaldar la moneda nacional es endureciendo la política monetaria del Banco de Japón (BoJ). A principios de la semana pasada, el yen recibió apoyo de los rumores de que el BoJ está considerando reducir el volumen de su programa de flexibilización cuantitativa (QE). Una decisión de este tipo podría disminuir la demanda de bonos del gobierno japonés (JGB), aumentar sus rendimientos (que se correlacionan inversamente con los precios) y tener un impacto positivo en el tipo de cambio del yen. Se espera que el Banco de Japón debata la reducción de las compras de bonos en su reunión del próximo viernes 14 de junio.

● El martes 4 de junio, el vicegobernador del BoJ, Ryozo Himino, confirmó las preocupaciones de que un yen débil podría afectar negativamente a la economía y provocar un aumento de la inflación. Según él, un tipo de cambio bajo aumenta el coste de los bienes importados y reduce el consumo, ya que la gente retrasa las compras debido a los altos precios. Sin embargo, Ryozo Himino afirmó que el Banco de Japón preferiría una inflación impulsada por el crecimiento de los salarios, ya que esto conduciría a un aumento del gasto y el consumo de los hogares.

El yen recibió otro golpe del dólar tras la publicación de los datos del mercado laboral estadounidense el 7 de junio. El par USD/JPY subió debido a que el crecimiento de los salarios en EE.UU. contrastó marcadamente con el vigésimo quinto mes consecutivo de caída de los salarios en Japón en abril.

● Como dice el refrán, la esperanza es la última en morir. Los inversores mantienen la esperanza de que el regulador combata activamente la depreciación del yen, creando factores a largo plazo para que el USD/JPY baje. Por ahora, terminó la semana en 156,74.

● El pronóstico medio de los analistas para el corto plazo es el siguiente: el 75% votó a favor de la caída del par y el fortalecimiento del yen antes de la reunión del BoJ, mientras que el 25% restante adoptó una postura neutral. Ninguno favoreció el movimiento alcista del par. El análisis técnico, sin embargo, presenta una imagen diferente: el 100% de los indicadores de tendencia en D1 están en verde. Entre los osciladores, el 35% son verdes, el 55% son grises neutros y sólo el 10% son rojos. El nivel de soporte más cercano está alrededor de 156,00-156,25, seguido de zonas y niveles en 155,45, 154,50-154,70, 153,10-153,60, 151,85-152,35, 150,80-151,00, 149,70-150,00, 148,40 y 147. .30-147.60, siendo 146.50 el más lejano . La resistencia más cercana está en la zona 157,05-157,15, luego 157,70-158,00, 158,60 y 160,00-160,20.

● Los acontecimientos dignos de mención de la próxima semana incluyen el lunes 10 de junio, cuando se publicarán los datos del PIB del primer trimestre de 2024 de Japón y, por supuesto, el viernes 14 de junio, cuando el Consejo de Gobierno del Banco de Japón tomará decisiones sobre la política monetaria futura. Sin embargo, al igual que la Reserva Federal, es probable que la tasa de interés del yen se mantenga sin cambios.

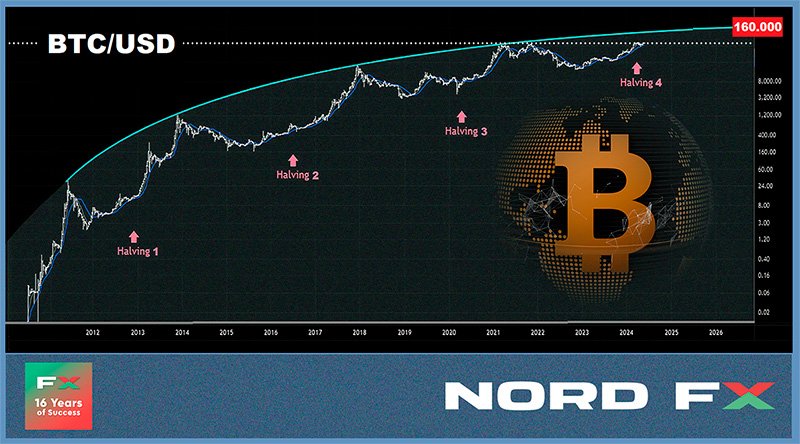

CRIPTOMONEDAS: Qué impulsa y impulsará a Bitcoin hacia arriba

● El lanzamiento de ETF de bitcoin al contado en enero provocó un aumento explosivo del precio de la criptomoneda líder. El 12 de marzo, las entradas en estos fondos alcanzaron los mil millones de dólares, y el 13 de marzo, el par BTC/USD estableció un nuevo máximo histórico, alcanzando los 73.743 dólares. Luego vino una pausa, seguida de una corrección posterior a la reducción a la mitad y, finalmente, el crecimiento se reanudó en mayo. A principios de la semana pasada, las entradas netas en BTC-ETF ascendieron a 887 millones de dólares, la segunda mayor en la historia de estos fondos. Como resultado, BTC/USD rompió el nivel de $70,000 y registró un máximo local en $71,922.

● Las ballenas jóvenes (con más de 1.000 BTC) demostraron una acumulación notable, añadiendo mil millones de dólares diarios a sus billeteras. El director de CryptoQuant, Ki Young Ju, señala que su comportamiento actual se parece al de 2020. En ese momento, la consolidación de alrededor de 10.000 dólares duró unos seis meses, después de lo cual el precio aumentó 2,5 veces en tres meses. Los representantes clave de estas ballenas jóvenes incluyen a importantes inversores institucionales de los EE. UU., que representaron un tercio de todas las entradas de capital a los ETF-BTC al contado en el primer trimestre (alrededor de 4 mil millones de dólares) de empresas con más de 100 millones de dólares en activos bajo gestión.

● Además de los BTC-ETF, el crecimiento reciente se vio significativamente influenciado por la reducción a la mitad de abril. El indicador Hash Ribbons está dando una "señal óptima" para comprar oro digital en las próximas semanas, lo que indica una reanudación del repunte del activo, según el fundador de Capriole Investments, Charles Edwards. La métrica muestra la capitulación de los mineros que comenzó hace dos semanas. Este período ocurre cuando el promedio móvil de 30 días de la tasa de hash cae por debajo de la tasa de 60 días.

Según Edwards, la capitulación de los mineros ocurre aproximadamente una vez al año, generalmente debido a interrupciones operativas, quiebras, adquisiciones o, como en este caso, reducción a la mitad. La reducción a la mitad de la recompensa del bloque hace que el equipo no sea rentable, lo que provoca su cierre y una disminución de la tasa de hash. La última capitulación de los mineros fue en septiembre de 2023, cuando el bitcoin cotizaba en torno a los 25.000 dólares.

En caso de un nuevo impulso de crecimiento, Edwards predice que el próximo objetivo a medio plazo será de 100.000 dólares. Sin embargo, advierte que en verano tradicionalmente se produce una pausa en los mercados financieros, por lo que el impulso alcista podría retrasarse.

● Peter Brandt, leyenda de Wall Street y director de Factor LLC, destaca la "notable simetría" de los ciclos del mercado, reduciendo a la mitad las semanas entre el fondo y el pico. Si el modelo de Brandt es correcto, BTC debería alcanzar un máximo de entre 130.000 y 160.000 dólares en septiembre del próximo año.

El inversor de riesgo Chamath Palihapitiya ofrece un pronóstico mucho más optimista. Al analizar la dinámica posterior al halving de bitcoin, señala que la criptomoneda logró su mayor crecimiento entre 12 y 18 meses después del evento. Palihapitiya predice que si se repite la trayectoria de crecimiento después del tercer halving, el precio del bitcoin podría alcanzar los 500.000 dólares en octubre de 2025. Utilizando las cifras medias de los dos últimos ciclos, el objetivo es 1,14 millones de dólares.

● Durante las próximas semanas, el analista Rekt Capital cree que el oro digital necesitará superar con confianza la zona de resistencia de 72.000 a 73.000 dólares para entrar en una "fase de crecimiento parabólico". El popular experto en criptomonedas Ali Martínez pronostica que BTC probablemente pondrá a prueba el rango de precios de $79,600. AI PricePredictions sugiere que bitcoin no sólo podría establecerse firmemente por encima de la marca crítica de 70.000 dólares, sino que también podría seguir creciendo, alcanzando los 75.245 dólares a finales de junio. Esta predicción se basa en indicadores de análisis técnico como el índice de fuerza relativa (RSI), las bandas de Bollinger (BB) y la divergencia de convergencia de la media móvil (MACD).

● Dos catalizadores podrían impulsar el próximo crecimiento del mercado de criptomonedas: el lanzamiento de fondos negociados en bolsa al contado basados en Ethereum después de la aprobación de las solicitudes S-1 por parte de la SEC, y las elecciones presidenciales de EE. UU. Según el analista de bolsa de Bloomberg, James Seyffart, la SEC podría aprobar las solicitudes a mediados de junio, aunque podría tardar "semanas o meses". Los expertos de JPMorgan creen que la decisión de la SEC sobre los ETH-ETF tuvo motivaciones políticas antes de las elecciones presidenciales de Estados Unidos. Estas elecciones en sí mismas son el segundo catalizador de un repunte alcista.

● Una encuesta reciente de Harris Poll, patrocinada por el emisor de BTC-ETF, Grayscale, encontró que las tensiones geopolíticas y la inflación están impulsando a más votantes estadounidenses a considerar bitcoin. La encuesta, que incluyó a más de 1.700 posibles votantes estadounidenses, reveló que el 77% cree que los candidatos presidenciales deberían al menos tener algún conocimiento de las criptomonedas. Además, el 47% planea incluir criptomonedas en sus carteras de inversión, frente al 40% del año pasado. En particular, el 9% de los votantes de edad avanzada informaron de un mayor interés en bitcoin y otros criptoactivos tras la aprobación de BTC-ETF. Según NYDIG, la comunidad total de criptomonedas en los EE. UU. actualmente cuenta con más de 46 millones de ciudadanos, o el 22% de la población adulta. Al evaluar esta situación, Wences Casares, empresario argentino y director general de la empresa de riesgo Xapo, cree que Estados Unidos podría ser uno de los primeros en adoptar un sistema de doble moneda. En este caso, el dólar se utilizaría para transacciones con bienes y servicios cotidianos, mientras que la criptomoneda sería una reserva de valor.

● En el momento de escribir este artículo, la tarde del viernes 7 de junio, BTC/USD cotiza a 69.220 dólares. La capitalización total del mercado de cifrado asciende a 2,54 billones de dólares (2,53 billones de dólares hace una semana). El índice Crypto Fear & Greed aumentó de 73 a 77 puntos durante la semana, pasando de la zona de avaricia a la zona de avaricia extrema.

● En conclusión, la previsión para el próximo candidato potencial para el lanzamiento de un ETF al contado en EE.UU. después de Bitcoin y Ethereum. El director ejecutivo de Galaxy Digital, Mike Novogratz, cree que será Solana la que mostró resultados impresionantes durante el año pasado. A finales de 2023, SOL rondaba los 21 dólares, pero superó los 200 dólares en marzo de 2024, lo que muestra un crecimiento casi diez veces mayor. Actualmente, SOL ronda los 172 dólares y ocupa el quinto lugar en capitalización de mercado. Dada la posición actual de Solana, Novogratz confía en que esta altcoin tiene buenas posibilidades de ser incluida en el grupo de ETF al contado. Recientemente, el director general de la empresa de inversiones BKCM, Brian Kelly, expresó una opinión similar.

Grupo analítico NordFX

Aviso: Estos materiales no son recomendaciones de inversión ni pautas para trabajar en los mercados financieros y están destinados únicamente a fines informativos. Operar en los mercados financieros es riesgoso y puede resultar en una pérdida total de los fondos depositados.

Volver Volver