Primero, una revisión de los eventos de la semana pasada:

- EUR / USD. La reunión de la Reserva Federal de Estados Unidos el miércoles 16 de junio fue el evento clave de la semana. Allí no se tomaron decisiones especialmente significativas: el tipo de interés se mantuvo sin cambios en el 0,25%. La Reserva Federal también continuará imprimiendo dinero y recomprando activos en el volumen anterior de $ 120 mil millones. Pero, como se esperaba, después de la reunión, se dio a conocer la hoja de ruta del regulador, como resultado de lo cual los alcistas del dólar obtuvieron lo que habían estado esperando.

El presidente de la Fed, Jerome Powell, y sus colegas elevaron la previsión del PIB de EE. UU. Para 2021 al 7% y también reconocieron la necesidad de discutir el proceso de reducción de los programas de estímulo fiscal (QE). La Fed no tiene la intención de hacer la vista gorda ante la aceleración de la inflación a los niveles más altos desde la década de 1990. Sin embargo, según Powell, el mercado laboral estadounidense aún está lejos del nivel anterior a la crisis, por lo que es recomendable mantener unas condiciones financieras blandas por ahora. En cada reunión posterior, el regulador considerará reducir los volúmenes de QE. Y establecerá el nivel de empleo a partir del cual se pueden reducir los incentivos, en la próxima reunión del 28 de julio.

Los inversores también recibieron una señal de intención de subir las tasas de interés antes de lo esperado. Un pronóstico promedio de los ejecutivos de la Fed mostró que la tasa podría elevarse gradualmente a 0.5-0.6 por ciento para fines de 2023. Al mismo tiempo, Jerome Powell señaló que la vacunación tiene un efecto positivo en el mercado laboral, y pronto veremos fuertes informes de empleo. La inflación también puede ser más fuerte y más estable de lo que esperaban los funcionarios del banco central. Y requerirá una respuesta más rápida a lo que está sucediendo.

Tales pronósticos "agresivos" del Sistema de la Reserva Federal revivieron instantáneamente el apetito del mercado por el dólar. Los inversores continuaron comprando USD a pesar de las débiles estadísticas macroeconómicas, pensando que los indicadores mejorarán a medida que se recupere la economía estadounidense.

Una de las principales divisas que sufrió la semana pasada fue el euro. La economía de Europa no ha seguido el ritmo de la de Estados Unidos de ninguna manera. Y según Philip Laine, economista jefe del BCE, será demasiado temprano incluso en septiembre para que el regulador comience a discutir el programa de reducción de la QE en la zona euro.

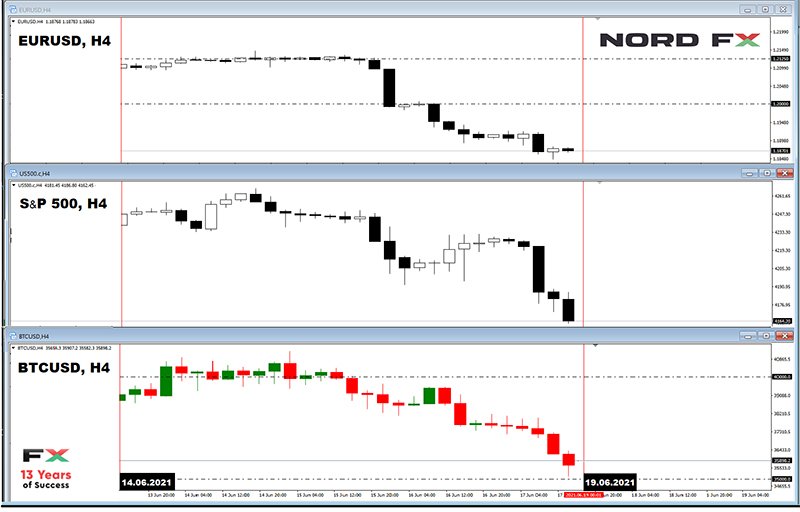

Como resultado, comenzando desde una altura de 1.2125 el 16 de junio y volando 280 puntos, el EUR / USD alcanzó el mínimo local en 1.1845 el viernes 18 de junio. El final se produjo en 1.1865, en la zona donde el par regresó después de un 10- semana de ausencia; - GBP / USD. Si el euro cayó 280 puntos frente al dólar, la libra cedió hasta 340 a la moneda estadounidense. El sentimiento positivo sobre la moneda del Reino Unido se está derritiendo como una niebla sobre Londres después de que el primer ministro del país, Boris Johnson, retrasó un mes la apertura total de las empresas del país. Esto se debe a un aumento en los casos de la cepa del coronavirus Delta, descubierta por primera vez en India, que duplica el riesgo de hospitalización. Y esto a pesar de que alrededor del 80% de la población adulta del país ya se ha vacunado con una dosis de la vacuna y el 30% se ha vacunado con dos dosis.

La libra también está bajo la presión de las relaciones cada vez más inestables entre Londres y Bruselas después del Brexit. Esto es particularmente cierto en el comercio entre Irlanda del Norte y el resto del Reino Unido.

En este contexto desagradable, la administración de la Reserva Federal de los Estados Unidos está dando otro "golpe" el 16 de junio. El resultado es una caída de la libra al nivel de 1.3790, no muy lejos de donde termina la sesión de negociación; - USD / JPY. Haciendo un pronóstico para los últimos cinco días, la mayoría de los expertos (60%) votó por el fortalecimiento del dólar y el crecimiento del par hasta la zona de 110.00-110.30. Y, mirando los resultados de la semana, tenían razón: comenzando en 109.70, el par terminó en 110.20.

Está claro que las declaraciones de Jerome Powell y otros ejecutivos de la Reserva Federal de Estados Unidos no pudieron dejar de afectar el comportamiento del par USD / JPY: llegó a 110,80 en el máximo. Además del fortalecimiento del dólar, los débiles estadísticos macroeconómicos de Japón han agregado presión sobre el yen. Así, el crecimiento de los pedidos de productos de ingeniería en abril se desaceleró del + 3,7% al + 0,6%, frente a la previsión del 2,7%. Por supuesto, la tasa creció un 6,5% en términos anuales, pero resultó ser menor que el 8% esperado.

A pesar de esto, en medio del hundimiento del resto de las principales monedas, la moneda japonesa ha mostrado máxima resistencia frente al dólar. En el momento en que el euro, la libra y otras monedas continuaron su declive, fue, por el contrario, capaz de recuperar alrededor del 60% de las pérdidas. La razón de esto, según varios analistas, radica en el menor apetito por el riesgo del mercado y el mayor apetito de los inversores por activos más seguros; - CRIPTOMONEDAS. Desde hace mucho tiempo ha quedado claro que las noticias tienen un impacto bastante fuerte en las tasas de criptomonedas. Sin embargo, las grandes inversiones provocan fluctuaciones mucho más poderosas en este mercado. No hubo ninguno de esos últimos. Por el contrario, la capitalización total del mercado de criptomonedas incluso disminuyó ligeramente, de $ 1.585 billones a $ 1.560 billones. Así que quedan noticias, cuya fuente son influencers y reguladores.

En cuanto al primero, Elon Musk estuvo una vez más allí con sus tweets. Esta vez, el propietario de Tesla dijo que la compañía reanudará la venta de autos eléctricos por BTC cuando al menos la mitad de los mineros cambien a energía renovable. Bitcoin ha subido un 12% en medio de este tweet, según CoinGecko.

Vale la pena señalar que el tweet fue una respuesta a las críticas del jefe de la empresa financiera Sygnia Magda Wierzycki. Ella dijo en el podcast The Money Show que el fundador de Tesla estaba manipulando el precio de la primera criptomoneda. En su opinión, el multimillonario subió el precio del oro digital deliberadamente y eliminó gran parte de su posición en máximos. El CEO de Sygnia enfatizó que, si los tweets de Musk fueran sobre cualquier empresa pública, ya habría sido blanco de la Comisión de Bolsa y Valores de EE. UU. (SEC).

Ahora sobre los reguladores, noticias de las que provienen de todo el planeta. Por lo tanto, el ministro de Finanzas de Túnez, Ali Kuli, anunció la necesidad de cambiar la legislación del país para "despenalizar" la propiedad de la primera criptomoneda. El gobierno de la India también ha cambiado su enojo por la piedad de bitcoin. Ahora, como en Túnez, no tiene la intención de prohibir sino de regular la criptoesfera. Se ha autorizado a los bancos de Texas (EE. UU.) A aceptar y almacenar bitcoins de los clientes, así como a gestionar sus transacciones en criptomonedas. Cabe señalar que, de todos los estados estadounidenses, Texas fue uno de los primeros, ya en 2019, en avanzar en el camino de legislar este mercado.

En El Salvador se están llevando a cabo eventos similares. El presidente de este país, Nayib Bukele, ha propuesto una "ley de bitcoins" para consideración parlamentaria. Según el proyecto de ley, la criptomoneda se reconoce como moneda de curso legal y las empresas deben aceptar BTC como pago. Además, el comercio de bitcoins está exento de impuestos sobre las ganancias de capital.

Sin embargo, algunos funcionarios europeos importantes han perdido el favor de los activos digitales. Por lo tanto, Peter Hasekamp, director de la Oficina de Análisis Económico del Ministerio de Economía holandés, dijo que se debería imponer de inmediato una prohibición completa de las transacciones mineras y de bitcoins. En su opinión, el oro digital no tiene un valor intrínseco, se utiliza en un entorno criminal y el colapso del mercado de las criptomonedas es inevitable.

Pero, a juzgar por la tendencia emergente, Hasekamp seguirá siendo minoría. La mayoría de los reguladores intentarán tomar el control de los activos digitales. Como al gran canciller alemán Otto von Bismarck le gustaba repetir en el siglo XIX, "Si no puedes derrotar al enemigo, dirígelo".

Estimulado por las noticias y el deseo de los alcistas de vengarse, el par BTC / USD se recuperó a principios de semana, alcanzando los $ 41,260 el martes 15 de junio. Sin embargo, el fuerte fortalecimiento del dólar después de la reunión de la Reserva Federal de EE. UU. Revirtió la tendencia alcista. haciendo que el par vuelva a estar por debajo del nivel de $ 36,000 al final de la semana laboral.

El índice de predominio de Bitcoin aumentó ligeramente, pasando del 44,03% al 45,33%. Lo mismo sucedió con Crypto Fear & Greed Index, que subió de 21 a 25 puntos. Tenga en cuenta que, dado que el par BTC / USD se fue de lado a fines de mayo, sus valores nunca han ido más allá del rango de 20-40 puntos.

En cuanto al pronóstico para la próxima semana, resumiendo las opiniones de varios expertos, así como los pronósticos realizados sobre la base de una variedad de métodos de análisis técnico y gráfico, podemos decir lo siguiente:

- EUR / USD. ¿La caída del EUR / USD significa un cambio de tendencia? ¿O todo volverá a la normalidad pronto y el dólar seguirá retrocediendo? (Recuerde que a finales de 2016-17, estas dos monedas casi alcanzaron la paridad. Entonces, 1 euro era solo $ 1.034, y después de solo un año la moneda europea valía $ 1.2565).

A raíz de los comentarios de la Fed, algunos bancos comenzaron a abandonar sus pronósticos alcistas para el euro. Otros se tomaron un descanso. Otros, como Societe Generale, esperan que el par regrese a 1.2000. Las opiniones entre los expertos están casi igualmente divididas: el 55% de ellos vota a favor de una nueva caída, y el 45%, respaldado por el análisis gráfico de H4, respalda su crecimiento. Según este último, es demasiado pronto para hablar de un cambio de tendencia, se necesita una confirmación adicional y el colapso que se produjo es el resultado de la especulación sobre las declaraciones de la Fed, lo que llevó al cierre de pánico de las posiciones largas.

Las lecturas de análisis técnico se ven así: el 100% de los indicadores de tendencia y el 100% de los osciladores en H4 y D1 están coloreados en rojo. Pero al mismo tiempo, el 35% de los osciladores en ambos marcos de tiempo ya se encuentran en la zona de sobreventa, lo que puede indicar una corrección cercana al norte.

El par terminó la semana anterior en una fuerte zona de soporte-resistencia, que ha estado asaltando de vez en cuando desde 2017. El objetivo más cercano de los osos es el mínimo del 31 de marzo de 2021, 1.1700, el siguiente, el 04 de abril, Mínimo de 2020, 1,1600. Los toros intentarán recuperar su posición perdida La primera resistencia seria está en la zona de 1.1985-1.2000, la siguiente es 100 pips más alta. El objetivo es actualizar el máximo de mayo de 1.2265. Sin embargo, obviamente llevará más de una semana alcanzarlo. Y aquí debe tenerse en cuenta que en la transición al pronóstico a mediano plazo, la ventaja es para los alcistas, cuyo número aumenta del 45% al 60%.

De los acontecimientos estratégicamente importantes de la próxima semana, cabe destacar los discursos de la directora del BCE Christine Lagarde el lunes 21 de junio y el miércoles 23 de junio, las reuniones del Consejo Europeo del 24 al 25 de junio, así como el discurso del presidente de la Fed, Jerome Powell, en el Congreso el 22 de junio. Además, la actividad comercial Markit de Alemania se dará a conocer el 23 de junio, seguida de los pedidos de capital y duraderos y los datos anuales del PIB estadounidense al día siguiente; - GBP / USD. El jueves 24 de junio está prevista una reunión del Banco de Inglaterra. En el período previo a este evento, los expertos continúan analizando los datos económicos entrantes en un intento de pronosticar posibles movimientos del regulador.

Como se mencionó en la primera parte de la revisión, los factores negativos incluyen el riesgo de escasez de mano de obra derivada del Brexit, la controversia en Irlanda del Norte y los problemas asociados con la nueva cepa de coronavirus.

En el contexto de unas estadísticas macroeconómicas generalmente alentadoras, las ventas minoristas en el Reino Unido han caído inesperadamente, especialmente las de alimentos. Esto hace pensar que el crecimiento del PIB del país en mayo y en el II trimestre de 2021. no será tan fuerte como se pronosticó.

El informe publicado el miércoles pasado mostró que la inflación general en el país está aumentando y la tasa anual del IPC subió un 2,1%, superando la meta del 2% por primera vez en dos años.

Agregando a esto los datos positivos del mercado laboral del Reino Unido publicados el 15 de junio, se puede esperar que el Banco de Inglaterra comience a discutir medidas para reducir los programas de flexibilización cuantitativa (QE) en el futuro previsible. En cuanto a los pasos momentáneos específicos del regulador, es muy probable que, al igual que sus homólogos de Europa y Estados Unidos, no se mueva de forma brusca y deje los parámetros de su política crediticia - monetaria sin cambios. Aunque, nuevamente, la administración del Banco de Inglaterra no descarta declaraciones agresivas similares a las de la administración de la Reserva Federal de Estados Unidos. Y también podrían hacer que la moneda británica vuelva a subir.

El 55% de los analistas espera que la libra suba, respaldado por el análisis gráfico de D1. Además, con la transición a las previsiones para julio-agosto, su número aumenta hasta el 70%. Las lecturas de los indicadores técnicos son muy similares a sus lecturas para el par EUR / USD: todos al 100% en ambos marcos de tiempo están orientados hacia el sur. Es cierto que aquí hay osciladores del 25% en el área de sobreventa, no del 35%. El soporte fuerte más cercano se encuentra en la zona de 1.3670-1.3700, seguido de 1.3600. Resistencias: 1.3920, 1.4000, 1.4150 y 1.4250; - USD / JPY. Haciendo un pronóstico para el futuro cercano, la mayoría de los expertos (65%) votan por un mayor fortalecimiento del dólar y el crecimiento del par por encima del horizonte de 111,00. Están respaldados por el 85% de los osciladores y el 95% de los indicadores de tendencia en D1. El análisis gráfico en H4 también está de acuerdo con este pronóstico, sin embargo, no excluye que el par haga un brote hacia el norte, confiando en el soporte en 109.70-109.80.

El 35% restante de analistas, junto con el análisis gráfico en D1, cree que este soporte no se convertirá en un obstáculo serio para el fortalecimiento del yen, y el par USD / JPY podrá caer hasta la zona de 108.00-108.55.; - CRIPTOMONEDAS. El índice Crypto Fear & Greed no ha salido de la zona del miedo durante casi un mes. Aterrados por el colapso de las cotizaciones en abril-mayo, muchos inversores y comerciantes, especialmente minoristas, obtienen ganancias a la menor señal de peligro, lo que evita que el par BTC / USD se afiance por encima del nivel psicológicamente importante de $ 40,000.

Y también está la Fed de Estados Unidos, que alimenta el interés en el dólar y revirtió los índices bursátiles. Basta comparar los gráficos S & P500 y BTC para ver su correlación, que, según varios expertos, ahora solo se hará más fuerte.

En el caso de una venta activa de acciones, lo más probable es que bitcoin tampoco se sienta bien, que es un activo aún más riesgoso para los inversores institucionales. (Sin mencionar las altcoins).

Sí, los fondos de cobertura comprenden no solo los riesgos, sino también los beneficios de invertir en activos digitales. Y, según el Financial Times, tienen la intención de aumentar "sustancialmente" sus acciones en criptomonedas para 2026. Pero, en primer lugar, 2026 no llegará pronto. Y en segundo lugar, este "sustancialmente" no es tan "sustancial". Según una encuesta a 100 fondos de cobertura realizada por Intertrust, en promedio, pretenden destinar hasta el 7,2% de sus carteras de inversión a criptomonedas, que ascenderán a unos $ 312 mil millones, es decir, alrededor del 20% del volumen actual del mercado de criptomonedas. De acuerdo en que este tipo de crecimiento durante 5-6 años parece bastante modesto. Más tarde, el fundador del fondo de cobertura Tudor Investment, Paul Tudor Jones, dijo en una entrevista con CNBC que reserva el 5% de su capital para oro, bitcoin, contratos de intercambio y efectivo. El multimillonario iba a determinar el escenario para colocar el 80% de los fondos restantes tras analizar el resultado de la reunión del 16 de junio de la Fed de Estados Unidos. El inversionista insinuó que podría aumentar la participación de los instrumentos "inflacionarios" si las autoridades monetarias ignoran el reciente salto "muy significativo" de los precios al consumidor. La reunión ha pasado y, quizás, pronto conozcamos el contenido final del portafolio de Tudor Investment.

Lo anterior lleva a la conclusión de que, a pesar de la cautela en los enfoques, los inversores institucionales continúan creyendo en las perspectivas del mercado de cifrado. Como observó otro multimillonario, el fundador de Avenue Capital Management, Mark Lasry, el mercado de las criptomonedas ya se ha formado y no está amenazado por nada. “Si se crea un mercado, no desaparece por ningún lado”, cree el financiero.

También es alentador que los hodlers que tienen bitcoins durante más de seis meses, por primera vez desde octubre de 2020, hayan comenzado a comprar más que a vender. Y las ballenas (carteras de 100 BTC a 10,000 BTC) han comprado alrededor de 90,000 monedas en el último mes por alrededor de $ 3.4 mil millones.

Estos optimistas incluyen al inversionista de riesgo y multimillonario Tim Draper. En 2018, predijo el crecimiento de la primera criptomoneda a $ 250,000 para 2022. Y ha confirmado su pronóstico ahora, aunque con cierta prórroga. Bitcoin alcanzará la marca de $ 250,000 a fines de 2022 o principios de 2023, según su última declaración, a pesar de las fuertes fluctuaciones de precios. Las razones del crecimiento, que el multimillonario nombró, siguen siendo las mismas: la emisión limitada de monedas y la creciente demanda de oro digital como protección contra la inflación.

Y al final de la revisión, nuestro encabezado tradicional de hacks de cripto vida. Esta vez, el presidente de Salvador Nayyib Bukele es su héroe, quien recientemente ha presentado otra iniciativa. Dio instrucciones al jefe de la compañía eléctrica estatal LaGeo para desarrollar un plan para extraer bitcoins con energía "muy barata, 100% limpia, 100% renovable, cero emisiones" ... de más de 20 volcanes en el país. Entonces, si tiene un volcán activo en su poder, puede seguir el ejemplo del jefe de El Salvador. Elon Musk estará encantado.

Grupo analítico NordFX

Aviso: Estos materiales no son recomendaciones o pautas de inversión para trabajar en los mercados financieros y están destinados únicamente a fines informativos. Operar en los mercados financieros es riesgoso y puede resultar en una pérdida total de los fondos depositados.

Volver Volver