EUR/USD: Esperando la guerra y la subida de tipos

- El período del 10 al 14 de febrero fue inesperadamente tormentoso. Los principales medios de comunicación calentaron diligentemente los estados de ánimo de pánico, discutiendo activamente las declaraciones de los líderes mundiales, principalmente el presidente de los Estados Unidos, con respecto a una posible invasión rusa de Ucrania. La Casa Blanca incluso decidió trasladar su misión diplomática de Kiev, la capital de Ucrania, a Lviv, lejos de la zona de posibles operaciones militares y más cerca de las fronteras de la UE.

Todo esto sucedió en el contexto de la decisión de la Reserva Federal de EE. UU. de convocar una reunión de emergencia del FOMC (Comité Federal de Mercado Abierto). Inmediatamente se difundieron rumores de que la tasa de refinanciación se incrementaría en 50 puntos básicos (pb) en este momento.

Como resultado, los inversores comenzaron a entrar en pánico para deshacerse de los activos de riesgo, y los índices bursátiles S&P500, Dow Jones y Nasdaq volaron a la baja.

El EUR/USD también bajó. Los mercados temían que la fase "caliente" del conflicto ruso-ucraniano provocaría un mayor crecimiento de los precios de la energía y ralentizaría la recuperación de la economía europea. Según los estrategas de JP Morgan, si el precio del petróleo sube a $150 por barril, el índice de precios al consumidor global (IPC) podría dispararse a 7,0%. Y según Capital Economics, la inflación en las economías avanzadas podría subir hasta el 4,5%.

Como resultado, habiendo comenzado el 10 de febrero en 1.1494, el par EUR/USD aterrorizado por la guerra terminó en 1.1279 el 14 de febrero. Es decir, el euro volvió a donde comenzó al norte durante la conferencia de prensa de línea dura de Christine Lagarde, que dio después la última reunión del Banco Central Europeo.

Los resultados de la reunión de emergencia del FOMC dejaron desconcertados a muchos expertos. No hubo aumento en las tasas de interés. Quizás los miembros del Comité no querían provocar más ventas masivas de acciones y decidieron esperar el resultado del conflicto entre Rusia y Ucrania. Además, hay indicios de su resolución pacífica.

Los inversores comenzaron a calmarse poco a poco. Sin embargo, no fue posible evitar una nueva ola de ventas en las bolsas. Y siguió el 17 de febrero después de otro discurso "apocalíptico" del presidente estadounidense Joe Biden.

A diferencia de las acciones, el EUR/USD logró mantenerse neutral y finalizó la sesión de negociación de cinco días en 1,1324, dentro del rango de 1,1260-1,1400 que operó durante diciembre y los primeros diez días de enero.

La moneda europea no siguió cayendo, entre otras cosas, gracias a las estadísticas macroeconómicas multidireccionales de EE. UU. Así, el número de solicitudes iniciales de prestaciones por desempleo allí ascendió a 248K, es decir, aumentó en 23K en lugar de la caída esperada en 5K. Pero las solicitudes repetidas, en lugar de disminuir en 2K, cayeron inmediatamente en 26K.

La dinámica del par EUR/USD en los próximos días ciertamente se verá influenciada por cuán lejos llegará el conflicto entre Rusia y Ucrania, así como cuán profundamente se involucrarán en él los países europeos y los Estados Unidos y cuál será la retórica de sus líderes serán. Si no hay guerra, el tema de la crisis energética en Europa pasará a un segundo plano, lo que dará soporte a la moneda europea.

El apoyo al dólar ahora depende en gran medida de la Reserva Federal. Sí, hay desacuerdos entre los miembros del FOMC. Pero no se trata de endurecer o no la política monetaria, sino de cuán rápido hacerlo y en qué medida. Las declaraciones de línea dura de algunos miembros del Comité dan lugar a previsiones de 6 o incluso 7 actos de restricción monetaria en 2022. Sin embargo, varios líderes de los Bancos de la Reserva Federal creen que es necesario actuar con lentitud y con más cuidado, ya que también medidas agresivas podrían afectar la economía estadounidense.

Al momento de escribir, los indicadores de tendencia en D1 son 90 % rojos y solo 10 % verdes. Entre los osciladores, el 20 % son verdes, el 50 % son rojos y el 30 % son neutros.

El pronóstico de los expertos para la próxima semana también parece muy incierto: el 40% no excluye el crecimiento del par, el 50% se adhiere al punto de vista opuesto y el 10% se mantiene neutral. Sin embargo, el 65% de los analistas respalda el fortalecimiento del dólar en un pronóstico para marzo.

Las resistencias se ubican en los niveles 1.1385-1.1400, 1.1480, 1.1525, 1.1570 y 1.1615. Los niveles de soporte son 1.1300, 1.1275, 1.1220. A esto le sigue 1.1185 y el mínimo del 28 de enero en 1.1120.

En cuanto al calendario económico para la próxima semana, podemos señalar la publicación de los datos de actividad empresarial (Markit) en Alemania y la Eurozona el lunes 21 de febrero. Los datos preliminares anuales del PIB de EE. UU. se conocerán el jueves 24 de febrero. y las estadísticas estadounidenses sobre pedidos de bienes de capital y bienes duraderos llegarán al final de la semana, el viernes.

GBP/USD: Consolidación del Par, Consolidación de Expertos

- Los datos macro publicados la semana pasada apoyaron a la moneda británica. Esto se aplica tanto al mercado laboral como al mercado de consumo. La tasa de desempleo en el Reino Unido se mantuvo sin cambios en 4,1%, exactamente en línea con el pronóstico. Al mismo tiempo, el número de solicitudes de os beneficios laborales disminuyeron de 51.6K a 31.9K en enero. Las ventas minoristas agregaron un 1,9 % después de una caída del 4,0 % en diciembre y están por encima del nivel de la tendencia a largo plazo. Todo esto es una señal positiva sobre la recuperación de la economía del país.

Mirando hacia atrás unos años, podemos ver que la crisis financiera de 2007-2008 fue seguida por un período de ocho años durante el cual las ventas minoristas se mantuvieron por debajo de la línea de tendencia. Esta fue una de las razones que impidió que el Banco de Inglaterra subiera las tasas. Pero ahora tanto los indicadores de inflación como el estado del mercado laboral pueden darle carta blanca para endurecer la política monetaria. Además, el regulador británico sigue a la cabeza, elevando los tipos de interés más rápido que sus homólogos del otro lado del Atlántico.

Sin embargo, esta superioridad es muy inestable. Es posible que el crecimiento de las ventas no se deba a una mejora de la situación económica, sino a la demanda reprimida de bienes y servicios, cuyo acceso se vio limitado debido a las medidas de cuarentena durante la pandemia de COVID-19. Por lo tanto, es probable que los próximos pasos del regulador británico sean muy equilibrados. Para no repetir los errores del BCE, que se apresuró a subir la tasa en mayo de 2009, minando la recuperación económica.

En apoyo de la previsión, basta recordar que sólo 4 de los 9 miembros del comité del BoE votaron a favor de un aumento de tipos de 50 pb en la última reunión. La mayoría, incluido el director del banco, Andrew Bailey, decidió aumentar la tasa en solo 25 puntos básicos, citando una desaceleración en el crecimiento económico.

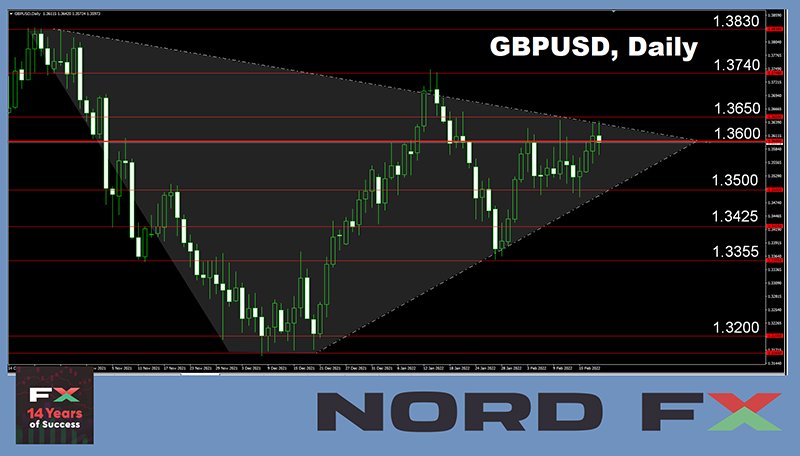

Los indicadores económicos permiten que la libra rechace con éxito los ataques de la moneda estadounidense en este momento, y podemos ver al par GBP/USD consolidándose alrededor de 1.3600. Podemos decir que también se consolidan las previsiones de los expertos para la próxima semana: el 25% de ellos vota por una tendencia lateral. El 40% vota por mudarse al norte y el 35% por mudarse al sur. (Al pasar a un pronóstico mensual, el número de partidarios de los bajistas aumenta al 70%).

La gran mayoría de los indicadores apuntan hacia arriba D1. Entre los osciladores, hay un 70% de esos. El 20% ha tomado una posición neutral, el 10% restante está del lado del dólar. Entre los indicadores de tendencia, el 90% son para el crecimiento del par, el 10% son para su caída.

Los soportes están ubicados en 1.3570, 1.3500, 1.3425, 1.3355, el siguiente soporte fuerte está 100 puntos por debajo. Los niveles de resistencia son 1.3600, 1.3650, 1.3700-1.3740, 1.3830 y 1.3900.

De los acontecimientos de la próxima semana, interesan los datos de actividad empresarial del sector servicios (Markit), que se publicarán el lunes 21 de febrero, así como la audiencia del UK Inflation Report del miércoles 23 de febrero. .

USD/JPY: inversores en una encrucijada

- El USD/JPY se negoció en un rango bastante estrecho durante la semana pasada, menos de 110 pips (114,78-115,86). Como ya se mencionó, los inversores ahora están más preocupados por dos cuestiones: la esperada invasión rusa de Ucrania y el aumento en la tasa de refinanciamiento por parte del Banco Central de EE. UU. Y, aparentemente, aún no han decidido qué hacer con una moneda de refugio tan seguro como el yen en esta etapa.

Por un lado, el aumento en las tasas del USD debería empujar al par hacia arriba, fortaleciendo la posición de la moneda estadounidense.

Por otro lado, la escalada del conflicto en Ucrania puede recordar a los mercados crisis económicas y un repunte de la inflación. En este caso, se puede esperar una pérdida total del apetito por el riesgo entre los inversores y una entrada de su capital en un refugio tan seguro como la moneda japonesa. En realidad, esto está sucediendo ahora, aunque no a gran escala: basta con comparar los gráficos de los índices bursátiles y el USD/JPY. Esta relación es aún más clara cuando se compara con el gráfico EUR/JPY, ya que, a diferencia de los EE. UU., la Eurozona se encuentra muy cerca de la zona de guerra potencial.

Las previsiones de los analistas para la próxima semana son las siguientes: el 25% de ellos está a favor de una tendencia lateral, el 50% está a favor del crecimiento del par y el 25% está a favor de su caída.

Entre los osciladores en D1, el 30% son grises neutros, el 10% son verdes, el 60% son rojos (con una cuarta parte de ellos en la zona de sobreventa). Los indicadores de tendencia tienen un sorteo de 50-50. La zona de resistencia más cercana es 115.30, luego 115.70. El objetivo principal de los toros es renovar el máximo de 116.34 y subir a donde el par no se ha visto desde enero de 2017. Los niveles de soporte están en 115.00, 114.80, 114.15, 113.75, 113.45, 113.20, 112.55 y 112.70.

No se esperan eventos económicos significativos en Japón la próxima semana.

CRIPTOMONEDAS: Crypto Market Black Friday

- BTC/USD está de vuelta donde estaba hace un mes. El gráfico de las últimas dos semanas se parecía al gráfico de mediados de enero. La primera línea estaba entonces en el nivel de 42.000 dólares, a lo largo del cual los alcistas y los bajistas lucharon con diversos grados de éxito. La última vez, terminaron con el par cayendo a USD 32,945 y, según varios analistas, esta vez también es posible un resultado similar. Depende no tanto de las ventas que provoque una posible invasión rusa a Ucrania, sino de la Reserva Federal estadounidense. endurecimiento de la política monetaria y el aumento de las tasas de interés podría dañar todos los activos de riesgo, incluidas las criptomonedas.

Bitcoin ha actuado como protector de la inflación durante la pandemia. Este fue uno de los principales motores de su crecimiento. Pero si la inflación vuelve a la normalidad, ¿quién necesita tal protector?

No hay duda de que el banco central de EE. UU. intentará frenar la inflación, que ya ha alcanzado un máximo de 40 años. Pero cuán exitosos serán sus esfuerzos es una pregunta a la que diferentes expertos dan respuestas diferentes. Los partidarios de Bitcoin continúan convenciendo a todos (y a sí mismos en primer lugar) de que estamos frente a un aumento interminable de precios y una grave agitación financiera.

Según el CEO de Parallax Digital, Robert Breedlove, al dólar le podría pasar lo mismo que a la moneda de Venezuela. La moneda estadounidense se hiperinflará para 2035, momento en el cual el precio de BTC en dólares será astronómico: 1, 5 o 10 millones de dólares por moneda.

El legendario inversionista, fundador de Miller Value Partners, Bill Miller, cuya fortuna ahora casi la mitad está compuesta por criptomonedas, también salió en defensa de bitcoin. “Es como una póliza de seguro. No quieres que tu casa se queme, y no quieres tener un terrible accidente, pero pagas un seguro todos los años en caso de que suceda”, explicó el multimillonario.

Tom Lee, cofundador de la firma de análisis Fundstrat, llamó $200,000 como meta para bitcoin en una entrevista con CNBC y explicó quién facilitará su logro. Y estos no son inversores institucionales en absoluto, sino pequeños inversores. Según el analista, el patrimonio neto total de los hogares estadounidenses supera los 141 billones de dólares. La gente buscará formas de protegerlos durante la próxima década para no perder sus ahorros debido a la inflación. Por lo tanto, dice Lee, la entrada de capital en criptomonedas puede ser "enorme".

El alto precio de este activo es un obstáculo para la adopción masiva de bitcoin, en su opinión. Por lo tanto, Tom Lee ha apoyado la idea de cambiar a Satoshi, una millonésima de BTC.

Jurrien Timmer, director de Macroeconomía Global de Fidelity Investments, una de las mayores empresas de gestión de activos, también es optimista. Confía en que el valor de la primera criptomoneda repetirá el crecimiento del valor de mercado de Apple. “Comparé el efecto de red de bitcoin con el efecto de red de las computadoras Apple. A medida que aumentan las ganancias de Apple, el precio de sus acciones aumenta exponencialmente. Tengo razones para creer que Bitcoin sigue el mismo camino. El precio de esta criptomoneda solo aumentará a medida que aumente la demanda". Y según Trimmer, alcanzará los 100.000 dólares para 2023.

Este experto cree que BTC se beneficia de su fuerte diferencia con todos los demás activos criptográficos. “Quizás otras monedas digitales parezcan más rentables en el contexto de bitcoin debido a la mejor escalabilidad, pero al mismo tiempo es probable que estén menos descentralizadas. Para mí, bitcoin es como el oro, y otras criptomonedas son más como capital de riesgo".

El analista Willy Woo cree que el futuro del dólar estadounidense en términos de inflación aún no está determinado. La capitalización de Bitcoin está actualmente por debajo de $ 1 billón, y romper esta marca le dará a la moneda más resistencia y crecerá en los próximos cinco años. El crecimiento adicional de la capitalización del oro de casi $ 11 billones será relativamente suave, después de lo cual se ralentizará. En cuanto a la cifra final, Willy Woo cree que la capitalización de bitcoin eventualmente podría crecer hasta los 40 billones de dólares.

En cuanto a las perspectivas inmediatas, según el analista Nicholas Merten, bitcoin ahora está dando señales de crecimiento futuro y "su capitalización podría llegar a $ 4 billones potencialmente en octubre-diciembre de 2022". Es decir, el activo mostrará un incremento del 220% con relación al máximo histórico anterior. El repunte anterior fue del 392% y fue del 359% antes.

“Esta es una gran señal”, dice Merten. “El nivel de resistencia pasado se está convirtiendo en un soporte alcista. Los inversores están dispuestos a pagar cada vez más, lo que indica que el mercado está preparado para volver a la formación de otra tendencia alcista".

El hecho de que BTC/USD estuvo por encima del promedio móvil de 50 días durante 10 días realmente parecía un cambio de tendencia. Un desglose de la MA de 200 días en $ 48,000 podría ser la próxima confirmación. Los inversores también se sintieron alentados por el crecimiento del Crypto Fear & Greed Index. Si al mismo precio de BTC, estaba en la zona de Extreme Fear al nivel de 20 puntos hace un mes, llegó a 52 puntos el jueves 17 de febrero.

Sin embargo, otra ola de ventas activas el Black Friday, 18 de febrero, trajo otra porción de dudas sobre la victoria cercana de los toros. El índice Crypto Fear and Greed cayó en la zona del miedo a la marca 30. La MA de 50 días ha pasado nuevamente de soporte a resistencia, y la capitalización total del criptomercado no ha logrado afianzarse por encima del nivel psicológicamente importante de $ 2.0 billones, y es de $ 1.815 billones en el momento de escribir este artículo.

En conclusión, solo queda citar las palabras de Tom Lee de Fundstrat. “Si no hay bola de cristal, es muy difícil acertar en criptomonedas”, bromeó sobre los pronósticos. Según un proverbio, hay algo de verdad en cada chiste. En este caso, esta proporción supera claramente el 50%.

Grupo analítico NordFX

Aviso: estos materiales no son recomendaciones de inversión ni pautas para trabajar en los mercados financieros y están destinados únicamente a fines informativos. Operar en los mercados financieros es riesgoso y puede resultar en una pérdida total de los fondos depositados.

Volver Volver