EUR/USD: Resultados de la reunión del FOMC de la Fed

- Los eventos de la semana pasada se basaron en el viernes 10 de junio, cuando se publicaron las estadísticas de inflación de EE. UU., que ascendieron a 8,6% frente al 8,3% esperado. Conocidos estos preocupantes datos, los participantes del mercado comenzaron a incluir en las cotizaciones del dólar la posibilidad de subir la tasa de interés en un 0,75% en lugar del 0,5% previsto anteriormente. Algunos exaltados incluso hablaron de su aumento en un 1,0% de inmediato. En consecuencia, el FOMC (Comité Federal de Mercado Abierto) en su reunión del miércoles 15 de junio subió la tasa de referencia al 1,75%, es decir, en un 0,75%.

Según el presidente de la Fed, Jerome Powell, esta fue la ronda de ajuste monetario más agresiva desde 1994. Además, el Banco Central de EE. UU., a pesar de la amenaza de una recesión, tiene la intención de seguir el camino elegido, elevando la tasa en otro 50 o 75 puntos base. puntos en la próxima reunión.

Tras la reunión del FOMC, las estimaciones de inflación para 2022 se revisaron del 3,4 % al 5,2 % y la previsión de la tasa de referencia se elevó del 1,9 % al 3,4 %. Al mismo tiempo, Jerome Powell espera que esto no sea un shock para la economía, dada la fortaleza del sector de consumo y el mercado laboral estadounidense. Es cierto que, a pesar del optimismo del jefe de la Fed, la tasa de crecimiento económico esperada para 2022 se redujo del 2,8 % al 1,7 %, y la previsión de la tasa de desempleo, por el contrario, se elevó del 3,5 % al 3,7 %.

En general, los comentarios de Jerome Powell sobre los planes del regulador resultaron ser bastante vagos, y el mercado no entendió cuán fuerte sería el ajuste cuantitativo (QT) y cuál era la perspectiva de aumentar la tasa de fondos federales al 4,0%. Como dijo el jefe de la Fed, "un aumento de la tasa de 75 puntos básicos es inusualmente grande", por lo que no cree que "tales aumentos sucedan con frecuencia".

Como resultado, el índice del dólar DXY alcanzó su máximo (105,47) y el par EUR/USD alcanzó su mínimo (1,0358) no después de la reunión del FOMC, sino directamente durante la misma. La razón del rápido fortalecimiento del dólar al comienzo de la semana no fueron solo las expectativas de un aumento de tasas sin precedentes, sino también las malas estadísticas macroeconómicas de Europa. El ritmo de caída de la producción industrial en la Eurozona se aceleró del -0,5% al -2,0%, aunque se esperaba que se desaceleraran, por el contrario. La razón principal sigue siendo la crisis energética provocada por las sanciones contra Rusia debido a la invasión militar rusa de Ucrania.

El dólar parecía haber agotado su potencial alcista en la noche del 15 de junio, lo que resultó en un rebote rápido el 16 de junio, lo que hizo que el EUR/USD se disparara a 1,0600. En cuanto al último día de la semana laboral, la tendencia volvió a cambiar después de que el BCE prometiera nuevos apoyos para contener el coste del endeudamiento entre los países del sur de la Eurozona. El par colocó el acorde final del período de cinco días en la zona de 1.0500, en el nivel de 1.0495.

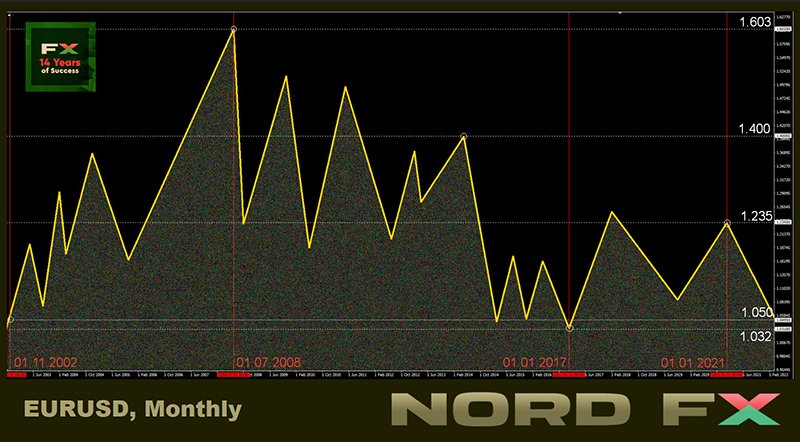

Muchos analistas creen que las monedas de EE. UU. y Europa alcanzarán una paridad de 1:1 a finales de año (o incluso antes). Mientras tanto, los votos de los expertos se dividen de la siguiente manera en la noche del 17 de junio: el 30% está del lado de los alcistas, el 20% está del lado de los bajistas y el 50% no puede decidir sobre el pronóstico. Los indicadores en D1 dan señales bastante inequívocas. Entre los osciladores, el 100% son de color rojo, entre los indicadores de tendencia, el 90% son rojos y el 10% son verdes. A excepción de 1.0500, la resistencia fuerte más cercana se encuentra en la zona de 1.0600, si tiene éxito, los alcistas intentarán romper la resistencia de 1.0640 y subir a la zona de 1.0750-1.0760, el próximo objetivo es 1.0800. Para los bajistas, la tarea número 1 es atravesar el soporte en el área de 1.0460-1.0480 y luego actualizar el mínimo del 13 de mayo en 1.0350. Si tienen éxito, pasarán a asaltar el mínimo de 2017 de 1.0340, solo hay soporte de hace 20 años por debajo.

En cuanto a los eventos de la próxima semana, el lunes 20 de junio es un día festivo en los EE. UU., el país celebra el 16 de junio. Los datos del mercado inmobiliario llegarán el martes 21 y viernes 24 de junio, y los del mercado laboral estadounidense el jueves. Además, tendremos dos discursos del presidente de la Fed, Jerome Powell, en el Congreso los días 22 y 23 de junio. También recomendamos estar atentos a la publicación de datos sobre la actividad empresarial en Alemania y la Eurozona en su conjunto el 23 de junio.

GBP/USD: una agradable sorpresa del BoE

- Antes de la reunión de la Fed de EE. UU., el dólar se apreció frente a la libra en 585 puntos en solo 3 días hábiles, del 10 al 14 de junio, y el par GBP/USD cayó a 1,1932, el nivel más bajo desde marzo de 2020. Pero luego el regulador del Reino Unido intervino.

En su reunión del jueves 16 de junio, el Banco de Inglaterra (BoE) elevó su tasa de referencia del 1,00% al 1,25%. Pareciera que 25 puntos base es solo un tercio de los 75 pb que la Fed subió la tasa el día anterior, pero la libra se disparó y el par fijó un máximo local en 1.2405. La divisa británica se fortaleció 365 puntos en tan solo unas horas.

El motivo de este rally, como suele suceder, son las expectativas. En primer lugar, 3 de los 9 miembros del Consejo de Administración del Banco apoyaron un aumento de la tasa de refinanciación no de 25, sino de 50 puntos básicos a la vez. Y en segundo lugar, los comentarios publicados tras la reunión indicaban claramente la posibilidad de acelerar el ritmo de endurecimiento de la política monetaria, a partir de la próxima reunión del regulador. Es decir, la tasa puede llegar a 1,75%, tan pronto como el 4 de agosto, lo que es significativamente superior a las previsiones del mercado. Además, el Banco de Inglaterra pretende no quedarse ahí y subir más los tipos de interés.

En contraste con los vagos comentarios de la Fed, el BoE fue lo suficientemente claro acerca de su política monetaria que causó una impresión positiva en los inversores. Los analistas también señalaron que, a diferencia de sus colegas del otro lado del Atlántico, los líderes del Banco de Inglaterra no echaron toda la culpa del aumento de la inflación a China y Rusia.

la libra se retiró de las posiciones ganadas al final de la semana y el par terminó la sesión de negociación en el nivel de 1.2215. Por el momento, el 50% de los expertos cree que en un futuro cercano el par intentará probar nuevamente la resistencia en 1.2400, el 10%, por el contrario, está esperando una prueba de soporte alrededor de 1.2040, el 40% restante de los analistas tiene tomado una posición neutral.

Tanto entre los indicadores de tendencia como entre los osciladores, el 90% indica una caída, mientras que el 10% restante mira en dirección contraria. Los soportes se ubican en los niveles 1.2155-1.2170, luego 1.2075 y 1.2040. El fuerte punto de apoyo del par se encuentra en el nivel psicológicamente importante de 1.2000, seguido por el mínimo del 14 de junio en 1.1932. En caso de crecimiento, el par encontrará resistencia en las zonas y en los niveles de 1.2255, 1.2300-1.2325, 1.2400-1.2430, 1.2460, luego siguen los objetivos en el área de 1.2500 y 1.2600.

Entre los eventos macroeconómicos de la próxima semana en el Reino Unido, podemos destacar la publicación del valor de mayo del Índice de Precios al Consumidor (IPC) el miércoles 22 de junio y de un paquete completo de Índices PMI, que refleja la actividad empresarial en sectores individuales y en la economía del país en general al día siguiente, el 23 de junio. Las ventas minoristas en el Reino Unido para mayo se anunciarán el viernes 24 de junio.

USD/JPY: Sin sorpresas del Banco de Japón

- El aumento del dólar empuja al USD/JPY una y otra vez a nuevos máximos de 20 años. La semana pasada, habiendo alcanzado la altura de 135,58, rompió el récord del 1 de enero de 2002 de 135,19. Esto fue seguido por un poderoso retroceso al nivel de 131.48 y un nuevo ascenso no menos poderoso, luego de lo cual el par terminó cerca del nivel de 135.00, alrededor de 134.95.

Un yen débil, especialmente frente a la alta inflación, es un gran problema no solo para los hogares, sino para toda la economía japonesa, ya que aumenta el costo de las materias primas y la energía natural importada al país. Sin embargo, el Banco de Japón se obstina en mantener su política monetaria ultrablanda, en contraste con el fuerte endurecimiento de los bancos centrales de otros países. Después de que la Reserva Federal de los EE. UU., el Banco Nacional de Suiza y el Banco de Inglaterra aumentaran las tasas de interés la semana pasada, el Banco Central de Japón dejó su tasa en el nivel negativo anterior, menos 0,1% en su reunión del viernes 17 de junio, mientras prometía mantener la rendimiento de los bonos del Estado a 10 años en torno al 0%. Ha habido varios intentos de probar el rendimiento del 0,25% de la deuda pública en las últimas semanas, pero las recompras agresivas de estos valores siguieron inmediatamente en respuesta.

Funcionarios japoneses intentaron dar algo de apoyo al yen en la mañana del 17 de junio. El gobierno y el Banco de Japón emitieron una declaración conjunta (rara vez vista) de que estaban preocupados por la fuerte caída de la moneda nacional. Se suponía que estas palabras indicaban a los inversores que no se descarta en algún momento la posibilidad de ajustar la política monetaria. Pero no hubo una palabra en la declaración sobre cuándo y cómo podría suceder esto, por lo que la reacción del mercado fue casi nula.

Varios especialistas, como, por ejemplo, los estrategas del grupo bancario más grande de los Países Bajos, ING, creen que todavía existe "un mayor riesgo de que el USD/JPY supere significativamente los 135,00 en los próximos días si las autoridades japonesas no dan un paso adelante". establecer y llevar a cabo la intervención cambiaria”.

La mayoría de los analistas (55%) lleva mucho tiempo esperando la intervención de las autoridades, o al menos un resurgimiento del interés por el yen como moneda de refugio. Sin embargo, esta previsión no se ha cumplido desde hace varias semanas. Aunque es posible que se repita una fuerte corrección, como sucedió el 15 y 16 de junio, cuando el par cayó 410 puntos. El 35% de los expertos cuenta con actualizar el máximo en 135.58, y el 10% cree que el par se tomará un respiro, moviéndose en una tendencia lateral. Para los indicadores en D1, la imagen es muy diferente de la opinión de los expertos. Para los indicadores de tendencia, el 100% son de color verde, para los osciladores, el 90% de ellos, el 10% de los cuales están en la zona de sobrecompra, y otro 10% vota por el rojo. El soporte más cercano se encuentra en 134.50, seguido de zonas y niveles en 134.00, 133.50, 133.00, 132.30, 131.50, 129.70-130.30, 128.60 y 128.00. Es difícil determinar los futuros objetivos de los alcistas después de la nueva actualización del máximo del 1 de enero de 2002. Muy a menudo, en los pronósticos aparecen niveles redondos como 136,00, 137,00, 140,00 y 150,00. Y si las tasas de crecimiento del par siguen siendo las mismas que en los últimos 3 meses, podrá llegar a la zona de 150.00 a fines de agosto o principios de septiembre.

Con la excepción de la publicación del informe de la reunión del Comité de Política Monetaria del Banco de Japón el miércoles 22 de junio, no se esperan otros eventos importantes esta semana.

CRIPTOMONEDAS: Baño de sangre o la Batalla por $20,000

- Anthony Scaramucci, fundador del fondo de inversión SkyBridge Capital de $3.500 millones, lo llamó un "baño de sangre". Y es difícil no estar de acuerdo con él.

En total, bitcoin perdió un 70% entre el 11 de noviembre de 2021 y el 15 de junio de 2022. Ha perdido alrededor de un tercio de su valor solo en la última semana. Según algunos expertos, el detonante esta vez fue el anuncio de la plataforma de criptopréstamos Celsius Network de suspender el retiro de fondos, su intercambio y transferencia entre cuentas “debido a condiciones extremas del mercado”. (Hasta mayo, la plataforma administraba $ 11 mil millones en activos de usuarios).

Sin embargo, es probable que la culpa sea del contexto macroeconómico negativo general. Esta opinión fue expresada por participantes de la industria en una encuesta realizada por The Block. Muchos expertos creen que los criptomercados "habrían caído independientemente de Celsius". Bloomberg señala que el mercado ha entrado en "un período de venta de todo excepto el dólar". Los comerciantes se están yendo a un "puerto seguro" debido al endurecimiento más agresivo de la política monetaria de la Reserva Federal de EE. UU. (QT), causado por el aumento de la inflación. El mercado se está deshaciendo activamente de los activos de riesgo, los índices bursátiles S&P500, Dow Jones y Nasdaq están cayendo, y Bitcoin y otras criptomonedas junto con ellos.

El precio de BTC cayó a casi $ 20,000 el miércoles 15 de junio, las cotizaciones de ethereum cayeron a $ 1,000 y la capitalización del criptomercado cayó a $ 0,86 billones. Recordemos que había alcanzado los $2,97 billones hace 7 meses, en noviembre de 2021.

El mercado bajista molesta a todos los inversores. Pero los dos mayores tenedores institucionales de bitcoins han sido particularmente distinguidos. Perdieron un total de alrededor de $ 1.4 mil millones en este activo. Según el recurso analítico Bitcointreasuries.net, casi 130 000 bitcoins propiedad de Microstrategy y 43 200 bitcoins propiedad de Tesla empobrecieron significativamente a sus propietarios (estamos hablando de una pérdida aún no realizada).

El CEO de MicroStrategy, Michael Saylor, gastó casi $4 mil millones ($3,965,863,658) en 129,218 BTC, lo que representa aproximadamente el 0,615% de la emisión total de la primera criptomoneda. La caída del precio de bitcoin depreció la inversión de la empresa a $3.100 millones, por lo que la pérdida ascendió a $900 millones. Aparte de esto, las acciones de Microstrategy también cayeron a sus niveles más bajos en los últimos meses.

La inversión de Elon Mask, cuya compañía automotriz Tesla compró más de 40,000 bitcoins durante el mercado alcista de 2021, también recibió un gran golpe. Perdió alrededor de $ 500 millones en sus inversiones.

Por supuesto, Michael Saylor y Elon Musk no son los únicos que tienen dificultades. La caída del mercado de las criptomonedas también afectó al intercambio de criptomonedas más grande de EE. UU. Coinbase Global anunció el despido de 1100 empleados (aproximadamente el 18% de todo el personal). El precio de las acciones de Coinbase cayó un 26% durante la semana pasada y su capitalización disminuyó a $11,500 millones. El director y cofundador de la empresa, Brian Armstrong, dijo que "una recesión puede causar un nuevo criptoinvierno que durará mucho tiempo".

Las monedas estables también añaden frialdad a los corazones de los inversores. Las pasiones por UST (Terra) aún no han disminuido, ya que el USDD de la red Tron se ha enfrentado a una crisis sistémica. USDD perdió contacto con el dólar el 13 de junio y TRX cayó un 22%.

Al momento de escribir este artículo, la pelea alcista/bajista de BTC/USD es para el promedio móvil de 200 semanas (200WMA). Este WMA solía servir como un fuerte soporte en todas las fases anteriores del mercado bajista. Hasta ahora, bitcoin nunca ha logrado hacerse un hueco por debajo de esta línea, y el lunes 20 de junio sabremos si lo logró esta vez. (Por "ganar un punto de apoyo" los comerciantes se refieren al cierre de una vela por debajo de cierto nivel).

Arcane Research cree que el nivel de $20,000 es crítico para bitcoin en el contexto del análisis técnico. "Por lo tanto, una posible visita por debajo de este nivel podría llevar a la capitulación de muchos hodlers y desapalancamientos". También existe un interés abierto significativo en las opciones de bitcoin alrededor de la marca de $ 20,000. Este es un factor de presión adicional en el mercado al contado si el nivel anterior no resiste el ataque de los bajistas.

El renombrado comerciante y analista Tone Vays cita el indicador de inversión de impulso (MRI) de Bitcoin, que predice los ciclos de vida de una tendencia. Por el momento, MRI apunta a unos pocos días más (4-5) de caída, después de lo cual puede ocurrir una reversión del mercado .

Según Vays, lo más probable es que la tasa de BTC no caiga por debajo de $ 19,000. Pero no se descarta una nueva caída: “¿Es posible llegar a los $17.180? Creo que sí. Pero si continúa el movimiento a la baja, el próximo nivel podría rondar los $14,000. Sin embargo, en mi opinión, bitcoin no caerá tanto y el nivel de $ 19,000 será la marca más baja”, dijo el experto.

Esta previsión puede considerarse optimista. Por ejemplo, el presidente de la empresa de corretaje Euro Pacific Capital, Peter Schiff, pronosticó una caída a $8,000 hace un mes. Y el economista estadounidense y ganador del Premio Nobel Paul Krugman llamó a las criptomonedas un fraude y una burbuja que pronto estallará.

A partir del viernes 17 de junio por la noche, la capitalización total del criptomercado es de $0,895 billones ($1,192 billones hace una semana). El par BTC/USD cotiza a $20,500. El índice Crypto Fear & Greed de Bitcoin está firmemente arraigado en la zona Extreme Fear y estaba cayendo a 7 puntos de 100 posibles (hace 13 semanas). Este valor es comparable a los valores de marzo de 2020. Luego, el precio de bitcoin tocó fondo en $ 3,800. Según los analistas de Arcane Research, el índice ha estado en la zona del miedo desde el 12 de abril, lo que supone un récord de duración. “Los participantes del mercado sin duda están cansados de esto, muchos capitulan. Históricamente, comprar ha sido una estrategia rentable en tiempos de miedo. Sin embargo, no es fácil atrapar un cuchillo que cae”, los investigadores compartieron sus pensamientos.

Y finalmente, un poco de optimismo del fundador de SkyBridge Capital, Anthony Scaramucci, con cuyas palabras comenzamos esta revisión. En una entrevista con CNBC, el expolítico y director de comunicaciones de la Casa Blanca no solo calificó lo que estaba sucediendo como un “baño de sangre”, sino que también agregó que había sobrevivido a siete mercados bajistas y espera poder “salir a rastras” de ella. el octavo.

“Todos los criptoactivos tienen una perspectiva a largo plazo, siempre que no enfrenten pérdidas a corto plazo”, dijo el financiero. “Entonces los inversores comienzan a arrancarse los pelos y chocar contra la pared. Es mejor comprar un activo criptográfico de calidad sin distraerse con otros y mantener la disciplina sin mirar hacia atrás a los mercados bajistas que a veces ocurren. Si mantiene la calma durante estos períodos, se hará rico”, animó Scaramucci a los inversores.

Grupo analítico NordFX

Aviso: estos materiales no son recomendaciones de inversión ni pautas para trabajar en los mercados financieros y están destinados únicamente a fines informativos. Operar en los mercados financieros es riesgoso y puede resultar en una pérdida total de los fondos depositados.

Volver Volver