EUR/USD: solo una semana tranquila

- La última semana fue bastante tranquila para el par EUR/USD. Se movió a lo largo del Pivot Point 1.0500, y el rango máximo de fluctuaciones fue de menos de 140 puntos (1.0468-1.0605), que es bastante pequeño por hoy.

El llamamiento del presidente Joe Biden al Congreso de los EE. UU., con la excepción de una propuesta para introducir una moratoria fiscal sobre el combustible durante 3 meses, fue, de hecho, nada. Y el impuesto federal sobre la gasolina es de solo 18 centavos por galón, que es menos del 4%. Entonces, en poco tiempo, esta medida no tendrá ningún efecto en la economía y mucho menos en controlar la inflación.

En cuanto a la Fed, su jefe Jerome Powell, hablando en el Congreso, tampoco dijo nada nuevo. Solo confirmó que, a pesar de la amenaza de una recesión, su organización seguirá luchando contra la inflación endureciendo la política monetaria. Estas intenciones también fueron confirmadas por la colega de Powell, Michelle Bowman, miembro de la Junta de Gobernadores de la Fed, quien afirmó que subir la tasa clave en un 0,75% en julio y en al menos un 0,50% en las próximas reuniones del FOMC (Federal Open Market Comité) no sólo es apropiado, sino también necesario.

No hubo sorpresas en las palabras de ambos funcionarios, y los mercados, al parecer, ya incluyen este aumento en sus cotizaciones desde hace tiempo. Sin embargo, el rendimiento de los bonos estadounidenses a 10 años se corrigió en este contexto al nivel más bajo de las últimas dos semanas, cayendo del 3,5% al 3%. Las Bolsas de Valores (S&P500, Dow Jones y Nasdaq), así como otros activos de riesgo, por el contrario, crecieron levemente. Esto fue facilitado por la ausencia de eventos significativos en el frente ucraniano-ruso y la caída asociada en los precios de los recursos energéticos naturales. Entonces, por ejemplo, el costo del petróleo ha disminuido entre un 10 y un 13 % en los últimos 10 días.

Las estadísticas macro publicadas el jueves 23 de junio, aunque inicialmente causaron un aumento en la volatilidad, eventualmente devolvieron al par EUR/USD al punto de equilibrio como un columpio. La razón es que la actividad comercial tanto en la UE como en los EE. UU. resultó ser notablemente peor de lo esperado. En la Eurozona, el índice de actividad empresarial en el sector manufacturero, según el pronóstico, debería haber disminuido de 54,6 a 54,0, pero en realidad cayó a 52,0 puntos. El índice de actividad empresarial del sector servicios tiene indicadores similares: bajó de 56,1 a 52,8 en lugar de los 55,8 puntos esperados. Así, el índice compuesto Markit perdió 2,9 puntos en lugar de 0,6, pasando de 54,8 a 51,9 (pronóstico 54,2).

Tras la europea, salieron las estadísticas americanas similares, que resultaron no menos decepcionantes. Así, el índice de actividad empresarial del sector manufacturero cayó hasta 4,6 puntos hasta 52,4 (valor anterior 57,0, pronóstico 56,0). Un indicador similar en el sector servicios resultó ser ligeramente mejor: una caída de 53,4 a 51,6 puntos (pronóstico 53,0). Como resultado, el índice compuesto de actividad empresarial disminuyó de 53,6 a 51,2 puntos, en lugar de los 52,8 puntos previstos.

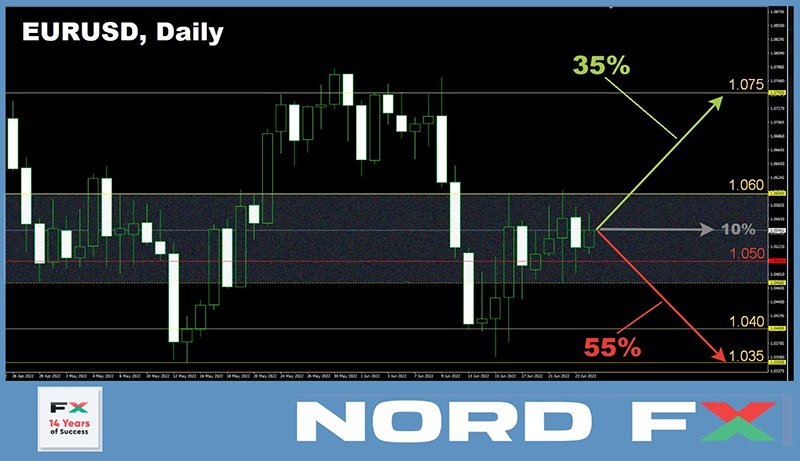

EUR/USD finalizó la sesión de negociación en 1.0555. Al momento de escribir la reseña, en la tarde del 24 de junio, los votos de los expertos se dividen de la siguiente manera: el 35% está del lado de los alcistas, el 55% está del lado de los bajistas y el 10% no puede decidir sobre el pronóstico. Las lecturas de los indicadores en D1 parecen bastante caóticas. Entre los osciladores, el 35% son de color rojo, el 25% son verdes y el 40% son grises neutros. Entre los indicadores de tendencia, el 60% son rojos y el 40% son verdes. La resistencia fuerte más cercana se encuentra en la zona de 1.0600, si tiene éxito, los alcistas intentarán romper la resistencia de 1.0640 y subir a la zona de 1.0750-1.0770, el próximo objetivo es 1.0800. Además de 1.0500, la tarea número 1 para los bajistas es romper el soporte alrededor de 1.0470 y luego actualizar el mínimo del 13 de mayo en 1.0350. Si tienen éxito, pasarán a asaltar el mínimo de 2017 de 1.0340, solo hay soporte de hace 20 años por debajo.

En cuanto a la próxima semana, los datos sobre el mercado de consumo de EE. UU. se publicarán el lunes 27 de junio, los datos del mercado de consumo de Alemania el 29 y 30 de junio y los precios al consumidor (IPC) de la zona euro el viernes 01 de julio. El valor de las manufacturas de EE. UU. El PMI también se publicará el 1 de julio. Además, conviene prestar atención a los datos del PIB estadounidense (Q1), que se conocerán el 29 de junio. Además, para la semana está prevista toda una serie de intervenciones de la titular del BCE, Christine Lagarde: ella hablará los días 27, 28 y 29 de junio. También habrá una actuación de su colega en el extranjero Jerome Powell, pero solo una, el miércoles 29 de junio.

GBP/USD: Buscando controladores

- Habiendo comenzado el período de cinco días en 1.2216, el par GBP/USD lo termina en 1.2280. Y si en el período del 13 al 17 de junio el rango máximo de fluctuaciones superó los 470 puntos, la semana pasada fue 3 veces menor, manteniéndose en apenas 160 puntos. Esta calma se debió en gran parte a la ausencia de eventos macroeconómicos de alto perfil. Sin embargo, también sugiere que el mercado no puede decidir qué hacer con la libra, y está buscando impulsores que puedan mover el par en una dirección u otra.

Según algunos analistas, el fortalecimiento de la moneda británica se ve obstaculizado por la inestabilidad política. El primer ministro Boris Johnson ya sobrevivió a una moción de censura en junio, con varios legisladores de su propio Partido Conservador votando en su contra. Además, tras las elecciones parciales, el partido perdió dos escaños en el Parlamento del Reino Unido.

En términos de la economía nacional, las ventas minoristas cayeron 0.5% m/m en mayo según la Oficina Nacional de Estadísticas. Esto resultó ser ligeramente mejor que las expectativas del mercado, que predijeron una caída del 0,7%. Pero no ayudó mucho a la moneda británica, ya que la cifra anual alcanzó el 9,1%, actualizando el máximo de 40 años. La principal contribución al crecimiento de la inflación provino del aumento de los precios de los combustibles y de los productos alimenticios.

Según algunos expertos, la inflación en el Reino Unido seguirá creciendo y podría superar el 11% en noviembre. Es claro que esto genera descontento entre la población, ya que reduce el nivel de ingresos, deprecia los ahorros y también socava el poder adquisitivo actual. Para combatir este mal, el Banco de Inglaterra (BOE) elevó el 16 de junio su tasa de referencia del 1,00% al 1,25%. Como resultado, la moneda británica ganó 365 puntos en apenas unas horas. Pero, ¿puede el regulador, al igual que la Reserva Federal de EE. UU., no tener miedo de que la economía entre en recesión y continuar aumentando regularmente el costo de los préstamos? Muchos comerciantes e inversores lo dudan.

Por el momento, el 40% de los expertos cree que el par GBP/USD intentará probar nuevamente la resistencia de 1.2400 en un futuro cercano, el 25%, por el contrario, está esperando una prueba de soporte en el área 1.2170-1.2200, el 35% restante de los analistas han tomado una posición neutral.

Entre los indicadores de tendencia en D1, el balance de poder es 75-25% a favor de los rojos. No existe una ventaja tan clara entre los osciladores: solo el 45% apunta a una caída, el 25% mira en la dirección opuesta y el 30% restante mira al este. Los soportes se ubican en los niveles 1.2170-1.2200, luego 1.2075 y 1.2040. El fuerte punto de apoyo del par se encuentra en el nivel psicológicamente importante de 1.2000, seguido por el mínimo del 14 de junio en 1.1932. En caso de crecimiento, el par encontrará resistencia en las zonas y en los niveles de 1.2300-1.2325, 1.2400-1.2430, 1.2460, luego siguen los objetivos en el área de 1.2500 y 1.2600.

En cuanto a los acontecimientos macroeconómicos de la próxima semana respecto a Reino Unido, podemos destacar la publicación de los datos del PIB del país para el 1T 2022 el jueves 30 de junio. El discurso del Gobernador del Banco de Inglaterra Andrew Bailey, que tendrá lugar la víspera, el miércoles 29 de junio, también puede ser de interés. Y el índice de actividad empresarial (PMI) en el sector manufacturero del Reino Unido se publicará al final de la semana laboral, el viernes 01 de julio.

USD/JPY: "Cabeza" y "Hombros" son visibles. ¿Qué sigue?

- El USD/JPY formó un patrón de cabeza y hombros de análisis técnico clásico durante la semana pasada. Comenzando desde 134.95, subió a la altura de 136.70, luego retrocedió hasta el mínimo local de 134.25 y terminó en 135.20.

La divergencia entre las políticas monetarias del Banco de Japón y la Reserva Federal de EE. UU. ayudó a actualizar nuevamente el máximo de 24 años, habiendo subido a 136.70 el miércoles 22 de junio. Ya hemos escrito sobre esto muchas veces. En cuanto a la posterior reversión a la baja, es muy probable que la razón sea la caída en junio de los precios mundiales de los combustibles minerales, de los cuales depende en gran medida la economía del país, así como la caída en el rendimiento de los bonos del Tesoro de EE. UU. a 10 años.

Es bien sabido que existe una correlación directa entre las letras del Tesoro de EE. UU. a 10 años y el par de divisas USD/JPY. Y si el rendimiento de estos valores cae, el yen muestra un crecimiento frente al dólar y el par USD/JPY forma una tendencia bajista. Esto es lo que observamos en la segunda mitad de la semana, cuando el rendimiento de los bonos del gobierno cayó al 3%.

Reuters informó que la inflación subyacente anual al consumidor de Japón en mayo superó el objetivo del banco central del 2% en mayo por segundo mes consecutivo. Lo cual es una señal de una creciente presión sobre la frágil economía japonesa debido al aumento de los precios mundiales de las materias primas.

Varios expertos creen que el pronóstico del Banco de Japón (BOJ) sobre la naturaleza temporal del crecimiento de los precios es incorrecto. Por lo tanto, la política monetaria de "superpaloma" del regulador es incorrecta. El aumento de los precios del combustible y los alimentos impulsado por la invasión rusa de Ucrania y un yen débil que eleva el costo de las importaciones podría mantener la inflación por encima del objetivo del Banco de Japón durante gran parte de 2022, dijeron estos analistas.

Los funcionarios japoneses no niegan este problema. Así, el Gobierno y el Banco de Japón emitieron un comunicado conjunto el pasado 17 de junio manifestando su preocupación por la fuerte caída de la moneda nacional. Seiji Kihara, subsecretario en jefe del Gabinete de Japón, también dijo que el impacto de la inflación en la confianza del consumidor será monitoreado de cerca. Sin embargo, según Masayoshi Amamiya, vicegobernador del Banco Central de Japón, la economía del país está cobrando impulso, por lo que el BOJ seguirá adhiriéndose a una política de crédito monetario relajado.

Teniendo en cuenta lo anterior, el trasfondo fundamental general permanece del lado de los toros del USD/JPY, y su declive actual puede considerarse como una corrección de los máximos anteriores de varios años, que fue causado por precios más bajos del combustible y una caída en el Tesoro. Rendimientos

La mayoría de los analistas (50%) esperan que la corrección continúe al menos hasta el nivel de 133,00-133,50. El 30% de los expertos ha votado por el hecho de que el par intentará una vez más renovar el máximo y subir por encima de 137.00, y el 20% cree que el par se tomará un respiro, moviéndose en una tendencia lateral. Para los indicadores en D1, la imagen es muy diferente de la opinión de los expertos. El 85% de los osciladores son de color verde (de los cuales el 10% están en la zona de sobrecompra), el 15% restante ha tomado una posición neutral. Para los indicadores de tendencia, el 85% apunta al norte y solo el 15% mira al sur. El soporte más cercano se encuentra en 134.40, seguido de zonas y niveles en 134.00, 133.50, 133.00, 132.30, 131.50, 129.70-130.30, 128.60 y 128.00. Además de romper la resistencia inmediata en 135.40 y el máximo del 22 de junio en 136.70, es difícil determinar otros objetivos para los alcistas. Muy a menudo, en los pronósticos aparecen niveles redondos como 137,00, 140,00 y 150,00. Y si las tasas de crecimiento del par siguen siendo las mismas que en los últimos 3 meses, podrá llegar a la zona de 150.00 a fines de agosto o principios de septiembre.

En cuanto al calendario para la próxima semana, podemos marcar el viernes 01 de julio, cuando se publicarán los índices de sentimiento Tankan (Q2) de grandes fabricantes y grandes empresas no manufactureras en Japón.

CRIPTOMONEDAS: Pronóstico BTC del presidente de El Salvador

- Llamamos a la última revisión "Baño de sangre o batalla a los $20,000 ". En cuanto a la semana pasada, no hubo mucha sangre esta vez, pero la batalla por $20,000, como se predijo, no disminuyó. El mínimo de la semana se fijó en $17 597, el máximo en $21 667 y el par BTC/USD se reunió el sábado 25 de junio en $21 350. En este punto, la capitalización total del criptomercado era de 0,960 billones de dólares (0,895 billones de dólares hace una semana). El Crypto Fear & Greed Index todavía no va a salir de la zona de Extreme Fear y está en alrededor de 11 puntos de 100 posibles (7 puntos hace una semana).

El estado de ánimo general del mercado es totalmente coherente con este miedo extremo. Internet vuelve a hablar de la muerte de bitcoin. Según Google Trends, la cantidad de consultas de búsqueda sobre este tema ha vuelto a sus niveles máximos, cerca de diciembre de 2017. Recordemos que, en ese momento, acercándose a los codiciados $20,000, la principal criptomoneda dio la vuelta y voló hacia abajo, perdiendo más del 40%. de su valor en pocos días. La única diferencia con esa situación de larga data es que Bitcoin se acercaba al nivel de $ 20,000 desde abajo en ese momento, y ahora está desde arriba. Y el mercado estaba buscando un tope entonces, y un piso ahora. Además, según una serie de personas influyentes, no es necesario que el fondo esté en esta marca en particular.

Entonces, según Peter Schiff, presidente de Euro Pacific Capital, un conocido crítico de criptomonedas, "hasta ahora, no hay señales de rendición, lo que generalmente forma el fondo del mercado bajista". Según este partidario del oro, la marca de $ 20,000 será la misma "trampa alcista" que el nivel de $ 30,000 antes. “Nada cae en línea recta. En realidad, es un choque muy ordenado en cámara lenta”, dijo Schiff. Recuerde que en mayo predijo que Bitcoin probaría $ 8,000. Y sugirió a mediados de junio que el mínimo podría ser aún más bajo, alrededor de $ 5,000.

Según el presidente de Euro Pacific Capital, el colapso del mercado de criptomonedas será bueno para la economía. Kevin O'Leary, coanfitrión del programa de televisión de negocios Shark Tank, hizo un comentario similar. Él cree que uno no debe temer la quiebra de las grandes empresas durante el criptoinvierno. “Esto es bueno para todas las demás empresas, ya que aprenderán de esto. Creo que pronto veremos una ola de quiebras en el mercado de criptomonedas. no se quien sera Más tarde reconocerá a aquellos que han tomado una posición de alto riesgo. Pero te aseguro que he visto esto antes. Han sido destruidos, y eso es bueno”, dijo el millonario.

El canal criptográfico InvestAnswers, a su vez, nombró 3 posibles catalizadores para un mayor colapso del mercado. El precio de BTC puede caer aún más si el CEO de MicroStrategy, Michael Saylor, decide vender los bitcoins en las reservas de la compañía. Además, el posible colapso de la moneda estable Tether (USDT) y los problemas del fondo de cobertura de criptomonedas Three Arrows Capital también pueden contribuir a una mayor capitulación de BTC. Según InvestAnswers, no debemos olvidarnos de la posible venta de criptoactivos por parte de Tesla.

MicroStrategy reportó una pérdida de $ 1.2 mil millones la semana pasada debido a la caída de bitcoin. En cuanto al fondo Three Arrows Capital, ahora le quedan alrededor de $ 2.4 mil millones en activos de $ 18 mil millones.

Los grandes problemas los experimentan no solo los inversionistas, sino también los mineros. Debido a la caída del precio de BTC y al aumento de la complejidad computacional, el retorno total de la minería ahora es un 65% inferior al promedio del año. Al mismo tiempo, la eficiencia del Antminer S19 ASIC de Bitmain es un 80 % peor que el nivel de noviembre de 2021, y el popular modelo S9 ha perdido rentabilidad por completo. Esta situación ha llevado a que las empresas mineras se vean obligadas a vender sus tenencias de BTC para pagar préstamos y cubrir los costos operativos actuales, lo que ejerce presión sobre el mercado. Sus reservas restantes se estiman en 46.000 monedas (unos 920 millones de dólares). En el caso de que estos bitcoins también se pongan a la venta, las cotizaciones ciertamente caerán aún más.

Un analista, también conocido como Capo, que había predicho correctamente el colapso del mercado de criptomonedas este año, actualizó su pronóstico. En su opinión, BTC espera una caída a $16,200 y ETH a $750. Según Capo, los inversores se engañan a sí mismos al creer que un repunte a corto plazo significa que Bitcoin está tocando fondo en el ciclo: “Trampa alcista. Los fondos de altcoins fluyen hacia BTC, que también se venderá, pero un poco más tarde. Todavía no hay fondo”, dijo.

Según otro especialista, el criptoestratega Kevin Svenson, bitcoin tiene la posibilidad de tocar fondo en el rango de $ 17,000-18,000, después de lo cual puede ocurrir un repunte a corto plazo por encima de $ 30,000. Al mismo tiempo, aunque Svenson espera este crecimiento a corto plazo, no ve los requisitos previos para lanzar un nuevo mercado alcista en el futuro cercano: “Superar la principal resistencia a la baja es el principal obstáculo y el proceso puede durar hasta el final del año." Según el estratega, después del avance de la resistencia diagonal, bitcoin puede negociarse en un rango estrecho durante varios meses y comenzar una nueva tendencia alcista solo para el año 2024.

A pesar de la baja tasa actual de bitcoin, muchos participantes en la criptoindustria creen en su crecimiento futuro. Por ejemplo, existe la creencia de que BTC podría alcanzar los $100.000 para el 2025. Uno de los que apoyó tal optimismo fue un analista llamado PlanB, quien construyó sus pronósticos basándose en el modelo Stock-to-Flow (S2F). Este modelo funcionó bien durante tres años hasta marzo de 2022, después de lo cual falló.

El creador de Daily Gwei, Anthony Sassano, y el cofundador de Ethereum, Vitalik Buterin, criticaron recientemente a S2F y aconsejaron a PlanB que elimine su cuenta.

El analista reaccionó a las críticas con moderación. Dijo que después del accidente, muchos están buscando chivos expiatorios, incluidos los líderes. Luego, PlanB presentó un gráfico de cinco modelos diferentes de predicción de precios de BTC. Según la ilustración, la imagen más precisa la dan las estimaciones basadas en la complejidad y el costo de minar la primera criptomoneda. El modelo S2F, por su parte, ofrece una visión demasiado optimista.

Otro experto, Benjamin Cowen, propuso su modelo de fondo de bitcoin. Él cree que se puede predecir el fondo en función de la correlación de la inflación, el índice bursátil S&P 500 y el precio de BTC. El analista argumenta que el índice S&P 500 históricamente no se hunde hasta el fondo hasta que la inflación alcanza su punto máximo y se revierte. En consecuencia, BTC no puede llegar al fondo por la misma razón. “Los indicadores macroeconómicos parecen increíblemente sombríos en este momento. Si regresa a la década de 1970, verá un tipo de movimiento muy similar en el que el S&P tocó fondo justo cuando la inflación alcanzó su primer pico. En este punto, el S&P había bajado un 50 %”, escribe Cowen.

Y para concluir la revisión, un "modelo de predicción" más, que ponemos en nuestra sección humorística de trucos de criptografía. Fue presentado por el presidente de El Salvador, Nayib Bukele. “Mi consejo es que dejes de mirar gráficos y disfrutes tu vida. Si ha invertido en BTC, su inversión es segura, su valor aumentará enormemente después del final del mercado bajista. Lo principal es la paciencia”, escribió. Como referencia, hay 2.301 BTC en el fondo público de bitcoin de El Salvador, comprados a un precio promedio de $43.900. Por lo tanto, en este momento, la pérdida en ellos es de alrededor del 55%. Pero, según la 'modelo' de Nayiba Bukele, a esta 'bagatela' no se le debe hacer caso. ¡Lo principal es aprovechar al máximo la vida!

Grupo analítico NordFX

Aviso: estos materiales no son recomendaciones de inversión ni pautas para trabajar en los mercados financieros y están destinados únicamente a fines informativos. Operar en los mercados financieros es riesgoso y puede resultar en una pérdida total de los fondos depositados.

Volver Volver