EUR/USD: El dólar vuelve a ganar fuerza

- El par EUR/USD se movió en un canal lateral de 1.0500-1.0600 durante una semana y media. Sin embargo, está claro que ni los inversores ni los especuladores están interesados en tal estancamiento. Pero se necesita algún tipo de disparador para salir de él.

La última reunión de los líderes del G7 y la cumbre de la OTAN no tuvieron declaraciones particularmente fuertes. En ambos eventos, se expresó el deseo de continuar ayudando a Ucrania en su enfrentamiento militar con Rusia, y el bloque de la OTAN se repuso con dos nuevos miembros, Suecia y Finlandia. Pero estos resultados no fueron suficientes para influir de alguna manera en las cotizaciones del dólar y el euro.

El desencadenante del fortalecimiento del dólar, que obligó al par EUR/USD a ir hacia el sur el martes 28 de junio y romper el límite inferior del canal al día siguiente, fue el crecimiento de la demanda de activos de protección en medio de preocupaciones sobre las perspectivas de la economía mundial. Y teniendo en cuenta que la moneda estadounidense ha actuado recientemente como un activo protector, la balanza se ha inclinado en su dirección.

Hablando en el foro anual del Banco Central Europeo en Sintra, Portugal, la presidenta del BCE, Christine Lagarde, dijo que "las expectativas de inflación en la Eurozona son mucho más altas que antes", que "es poco probable que regresemos pronto a condiciones de baja inflación". y que el regulador “hará todo lo necesario para reducir la inflación a la meta del 2%”. Christine Lagarde confirmó que el BCE pretende subir su tipo de interés de referencia un 0,25% en su reunión del 21 de julio para lograr este objetivo. Sin embargo, según los participantes del mercado, es poco probable que un paso tan modesto tenga un efecto serio. Y la próxima reunión del Banco tendrá lugar solo en otoño, el 08 de septiembre. Por lo tanto, lo más probable es que la inflación continúe creciendo durante este período.

El discurso del presidente de la Reserva Federal de EE. UU., Jerome Powell, quien participó en el foro del BCE como colega e invitado de honor, tuvo un tono bastante diferente al de las palabras de Christine Lagarde. El estadounidense aseguró a la audiencia que la economía estadounidense está en una buena posición para hacer frente al endurecimiento activo de la política monetaria que está implementando su departamento.

La divergencia entre la cuidadosa política monetaria del BCE y la línea dura de la Fed siempre ha sido interpretada por el mercado a favor del dólar. Lo mismo sucedió esta vez también, y el par EUR/USD continuó su caída.

La moneda europea fue ligeramente ayudada por datos macro débiles de los EE. UU. en la segunda quincena del 30 de junio. El ímpetu para un aumento temporal en el par fue la publicación de datos sobre el PIB, que resultó ser menos de lo esperado, cayendo por 1,6% en lugar del esperado 1,5%. Además, las estadísticas mostraron una desaceleración en las tasas de crecimiento económico del 5,5% al 3,5%. Los datos de gasto básico en consumo personal en Estados Unidos tampoco estuvieron a la altura de las expectativas. Los datos sobre las solicitudes de beneficios por desempleo en los Estados Unidos resultaron ser notablemente peores de lo esperado. Por lo tanto, el número de solicitudes iniciales debería haberse reducido de 233K a 218K. Sin embargo, su número se redujo a solo 231 mil. La situación es similar con las solicitudes repetidas, que disminuyeron de 1.331K a solo 1.328K.

Sin embargo, todos los factores negativos anteriores proporcionaron solo un apoyo temporal a la moneda europea. Fijar las ganancias trimestrales del dólar no ayudó mucho, y el viernes volvió a la ofensiva. La publicación de los datos de inflación en la Eurozona, que se aceleró del 8,1% al 8,6%, no hizo más que acelerar la huida de los inversores hacia activos seguros. Como resultado, el par fijó un mínimo local en 1.0364 y finalizó el período de cinco días en 1.0425.

Los votos de los expertos en el momento de escribir la reseña, en la tarde del 01 de julio, se dividen de la siguiente manera: 35% del lado de los alcistas, 50% - de los bajistas y 15% son neutrales. Entre los osciladores en D1, el 75 % son rojos, el 10 % son verdes y el 15 % son grises neutros. Los indicadores de tendencia tienen el 100 % en el lado rojo. La resistencia más cercana se encuentra en la zona 1.0470-1.0500, luego sigue la zona 1.0600-1.0615, en caso de éxito los alcistas intentarán subir a la zona 1.0750-1.0770, el siguiente objetivo es 1.0800. A excepción de 1.0400, la tarea número 1 de los bajistas es atravesar la zona de soporte 1.0350-1.0364, formada por los mínimos del 13 de mayo y el 1 de julio. Si tienen éxito, pasarán a asaltar el mínimo de 2017 de 1.0340, a continuación, solo se muestra Apoyo de 20 años y el preciado gol, paridad 1:1.

La próxima semana, el 04 de julio es feriado público en los EE. UU.: el país celebra el Día de la Independencia. Las estadísticas de ventas minoristas en la Eurozona se darán a conocer el miércoles 06 de julio. La publicación el mismo día del índice ISM de actividad comercial en el sector de servicios de EE. UU. y las actas de la reunión de junio del FOMC (Comité Federal de Mercado Abierto) también son dignos de mención. Un acta similar de la reunión del BCE y el informe ADP sobre el nivel de empleo en los sectores privados y no agrícolas de EE. UU. y el número de iniciativas de solicitudes de beneficios por desempleo se publicarán el jueves 07 de julio. Y el viernes 08 de octubre llegará otra parte de los datos del mercado laboral estadounidense, incluidos indicadores tan importantes como la tasa de desempleo y la cantidad de nuevos empleos creados fuera del sector agrícola. sector (PFN).

GBP/USD: similitudes y diferencias con EUR/USD

- GBP/USD mostró una dinámica similar a EUR/USD la semana pasada. Las razones de los altibajos de las cotizaciones también son similares. Por lo tanto, no tiene sentido volver a enumerarlos. El par se movió sujeto al canal lateral 1.2165-1.2325 durante una semana y media, y luego voló hacia abajo el 28 de junio. Una ruptura del soporte en 1.2100 aumentó la presión bajista y registró un mínimo de dos semanas en 1.1975. Esto fue seguido por una corrección hacia el norte, y el par terminó en 1.2095;

A pesar de que el euro y la libra se comportaron de manera similar frente al dólar, aún existen diferencias entre ellos. La posición de la economía de la eurozona se ve complicada por una fuerte dependencia de la energía natural rusa, cuyo suministro está limitado debido a las sanciones impuestas a Rusia tras su invasión de Ucrania. La situación está mejorando gradualmente: se supo que Estados Unidos pasó por alto a Rusia en el suministro de gas a Europa en junio, por primera vez. Sin embargo, la solución final del problema energético aún está lejos.

A diferencia de la UE, la dependencia del Reino Unido de la energía rusa es mínima. Sin embargo, el fortalecimiento de la moneda británica se ve obstaculizado por la inestabilidad política. El primer ministro Boris Johnson ya sobrevivió a una moción de censura en junio, con varios legisladores de su propio Partido Conservador votando en su contra. Además, tras las elecciones parciales, el partido perdió dos escaños en el Parlamento del Reino Unido. Los problemas asociados con el Brexit también suman nerviosismo. La libra esterlina se vio sometida a una presión adicional después de que los parlamentarios aprobaran un proyecto de ley que permite a los ministros cancelar parte del protocolo de Irlanda del Norte.

En cuanto a la economía del país, según algunos expertos, la inflación en el Reino Unido seguirá creciendo y podría superar el 11% en noviembre.

Por el momento, el 60% de los expertos cree que el par GBP/USD intentará probar constantemente el soporte de 1.1975 y 1.1932 en el futuro cercano. El 40%, por el contrario, está esperando un quiebre de la resistencia en 1.2100 y más al norte. Entre los indicadores de tendencia en D1, la relación de poder es 100:0% a favor de los rojos. Entre los osciladores, la ventaja de los bajistas es ligeramente menor: el 75% indica una caída, el 25% restante ha vuelto la mirada hacia el este. El fuerte soporte se encuentra en 1.2000, seguido de los mínimos del 1 de julio en 1.1975 y del 14 de junio en 1.1932. El objetivo a mediano plazo de los bajistas puede ser el mínimo de marzo de 2020 de 1.1409. En caso de crecimiento, el par encontrará resistencia en las zonas y en los niveles de 1.2100, 1.2160-1.2175, 1.2200-1.2235, 1.2300-1.2325, 1.2400-1.2430, 1.2460, luego siguen los objetivos en el área de 1.2500 y 1.2600.

En cuanto al calendario macroeconómico para el Reino Unido, le recomendamos estar atento al martes 05 de julio, cuando se espera el discurso del titular del Banco de Inglaterra, Andrew Bailey. El índice PMI compuesto y el índice de actividad empresarial en el sector servicios del Reino Unido se publicarán el mismo día, y el índice de actividad empresarial en el sector de la construcción de este país un día después.

USD/JPY: ¿Solo un respiro o un cambio de tendencia?

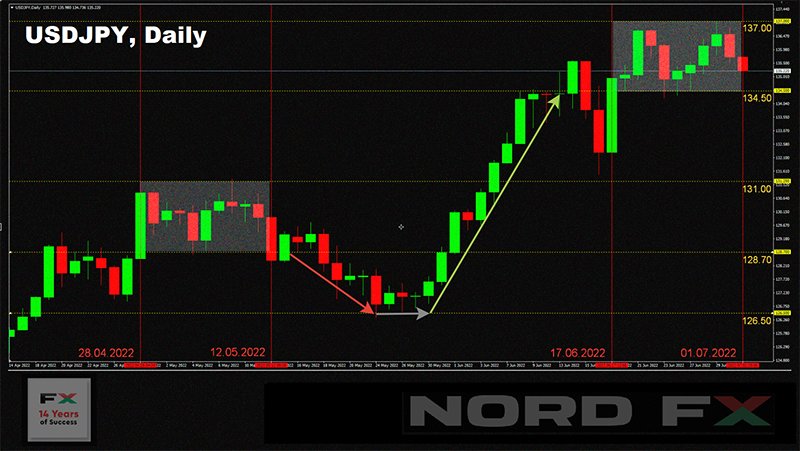

- El USD/JPY volvió a alcanzar un nuevo máximo de 24 años la semana pasada, alcanzando un máximo de 136,99 el miércoles 29 de junio. Sin embargo, la diferencia con el máximo anterior del 22 de junio es de menos de 30 puntos, y el gráfico de dos semanas ya se parece más a un canal lateral que a una tendencia alcista. Quizás la fuerza de los toros se haya secado y ellos, al menos, necesiten un respiro.

¿Y tal vez, finalmente, el sueño largamente esperado de los importadores japoneses y las amas de casa se hará realidad, y el yen pasará a la ofensiva, recuperando el estatus de una moneda popular de refugio seguro? Es posible. Pero no garantizado. La diferencia entre la política monetaria de superpaloma del Banco Central de Japón y la política monetaria claramente agresiva del Banco Central de EE. UU. es demasiado grande.

La mayoría de los analistas (50%) todavía esperan que el par se mueva hacia abajo al menos a la zona de 129.50-131.00. El 30% de los expertos vota por el hecho de que el par intentará nuevamente renovar el máximo y subir por encima de 137.00, y el 20% cree que el par se tomará un respiro, moviéndose en el canal lateral 134.50-137.00. Para los indicadores en D1, la imagen es muy diferente de la opinión de los expertos. Para los osciladores, el 65% son de color verde (de los cuales el 10% están en la zona de sobrecompra), el 35% restante ha tomado una posición neutral. Para los indicadores de tendencia, el 65% también apunta al norte y solo el 35% apunta al sur. El soporte más cercano se encuentra en 134.50-134.75, seguido de zonas y niveles en 134.00, 133.50, 133.00, 132.30, 131.50, 129.70-130.30, 128.60 y 128.00. Aparte de superar la resistencia inmediata en 136.00-136.35 y tomar la altura de 137.00, es difícil determinar más sus blancos para los toros. Muy a menudo, en los pronósticos aparecen niveles redondos como 137,00, 140,00 y 150,00. Y si las tasas de crecimiento del par siguen siendo las mismas que en los últimos 3 meses, podrá llegar a la zona de 150.00 a fines de agosto o principios de septiembre.

No se esperan eventos importantes en Japón esta semana, ya sea la publicación de estadísticas macroeconómicas o factores políticos.

CRIPTOMONEDAS: ¿Bajará Bitcoin a $1,100? Nos fijamos en la Reserva Federal de EE.UU.

- La batalla por $20,000 continuó durante la segunda quincena de junio. El par BTC/USD cayó a $17 940 y luego subió a $21 940. Cabe señalar que $ 20,000 es históricamente el nivel más importante para la criptomoneda principal. Baste recordar el colapso catastrófico de diciembre de 2017, cuando Bitcoin se acercó a esta marca, alcanzando una altura de $19,270 y luego colapsó en un 84%. Muchos expertos esperan algo similar ahora, prediciendo una caída adicional de otro 50-80% para el par BTC/USD. Y Robert Kiyosaki, autor del libro superventas Padre Rico Padre Pobre, predice un colapso aún más poderoso de bitcoin, en un 95%, a $1,100.

Mientras tanto (viernes por la noche, 01 de julio), la moneda se cotiza en la zona de $19,440. La capitalización total del criptomercado en este momento es de $0,876 billones ($0,960 billones hace una semana). El Crypto Fear & Greed Index, como hace una semana, se encuentra en la zona Extreme Fear en alrededor de 11 puntos de 100 posibles.

Si observa los gráficos, puede ver que los bajistas tuvieron una clara ventaja durante la semana pasada. Y, para ser justos, notamos que Bitcoin en sí mismo no tiene la culpa de esto. Se trata del fortalecimiento del dólar, que crece por la subida de tipos y el endurecimiento de la política monetaria del Banco Central de EE.UU. En tal situación, los inversores prefieren deshacerse de los activos de riesgo comprando moneda estadounidense. Los mercados bursátiles mundiales están bajo la presión de los vendedores, los índices MSCI World y MSCI EM están bajando, mostrando la situación en los mercados desarrollados y emergentes, respectivamente. Entre los mercados desarrollados, la principal presión recayó en los sitios europeos, pero tampoco pasó por alto a los EE. UU.: el S&P500, el Dow Jones y el Nasdaq Composite, con los que BTC está en correlación directa, también se están moviendo hacia el sur.

Las empresas mineras que necesitan liquidez ejercen una presión adicional a la baja sobre las cotizaciones de la primera criptomoneda. Según el estratega bancario de JPMorgan, Nikolaos Panigirtzoglou, esta situación continuará en el tercer trimestre de 2022. Según los cálculos del experto, las empresas mineras públicas representan alrededor del 20% de la tasa de hash. Muchos de ellos vendieron bitcoins para cubrir gastos operativos y préstamos para servicios. Debido al acceso más limitado al capital, los mineros privados también tomaron medidas similares. “La descarga continuará en el tercer trimestre, si la rentabilidad de la producción no mejora. Esto ya fue evidente en mayo y junio. Existe el riesgo de que el proceso continúe”, cree el estratega de JPMorgan.

Según Bloomberg, el costo de minar 1 BTC de $18 000 a $20 000 a principios de año se redujo a alrededor de $15 000 en junio debido a la introducción de equipos de mayor eficiencia energética. Sin embargo, aún no está claro si esto será suficiente para el funcionamiento estable de los mineros.

La recesión en el mercado de criptomonedas durará unos 18 meses más y la industria verá los primeros signos de recuperación tras la flexibilización de la política monetaria de la Fed. Así lo afirmó el jefe y fundador del criptobanco Galaxy Digital, Mike Novogratz, en una entrevista con New York Magazine. “Espero que ya hayamos visto lo peor. Tendría más confianza en esto si supiera cómo será la inflación en los próximos dos trimestres. […] Creo que la Fed tendrá que abandonar la subida de tipos para el otoño, y creo que eso hará que la gente se calme y empiece a construir de nuevo”, dijo el jefe de Galaxy Digital.

Según Novogratz, la crisis ha cambiado la actitud de las personas hacia los activos de alto riesgo como las criptomonedas. Señaló que los últimos meses han demostrado la dependencia de la industria del apalancamiento, que nadie conocía. Y tomará tiempo ahora para la quiebra de jugadores débiles y la venta de activos colapsados. Según el director de Galaxy Digital, la situación es similar a la crisis financiera mundial de 2008, seguida de una ola de consolidación en las industrias bancarias y de inversión.

El criptoanalista Benjamin Cowen duda que las previsiones de una tasa alta de BTC para 2023 puedan hacerse realidad. En particular, habló sobre el pronóstico del inversionista de capital de riesgo Tim Draper, según el cual el precio de bitcoin podría crecer más del 1000% desde los niveles actuales y alcanzar los $250,000.

“Solía creer que BTC estaría por encima de los $ 100,000 para 2023, pero ahora soy escéptico sobre esta idea. Especialmente después de que la política de la Fed haya cambiado tanto en los últimos seis meses”, escribió Cowen. "También observo otras cosas, como las estadísticas de las redes sociales, y veo que la cantidad de personas interesadas en las criptomonedas tiene una tendencia a la baja. Si es difícil para la gente comprar gasolina, será aún más difícil comprar bitcoin”.

En lugar de un gran repunte, Cowen predice un mercado BTC sin interés durante los próximos dos años: "Creo que el mercado bajista terminará este año y luego comenzará la fase de acumulación, como en 2015 y 2019. Luego habrá preparativos lentos para la próxima reducción a la mitad de bitcoin, y la Fed puede bajar las tasas de interés debido a la victoria sobre la inflación durante este período”.

Está claro que muchas previsiones dependen de los modelos, indicadores y otras herramientas de análisis utilizadas. Por ejemplo, escribimos hace una semana cómo el creador de The Daily Gwei, Anthony Sassano, y el cofundador de Ethereum, Vitalik Buterin, criticaron el modelo Stock-to-Flow (S2F), sobre la base del cual un analista popular también conocido como PlanB emitió sus pronósticos. Tras las críticas, PlanB ha presentado un gráfico de no uno, sino cinco modelos de pronóstico diferentes. De hecho, S2F mostró una visión demasiado optimista. La imagen más precisa la dieron las estimaciones basadas en la complejidad y los costos de minar la primera criptomoneda.

Otro analista llamado Dave the Wave utiliza un modelo de curva de crecimiento logarítmico (LGC) y cree que BTC puede crecer un 1100 % en 4 años y alcanzar los $260 000. A corto plazo, Dave the Wave predice la posibilidad de que Bitcoin suba a $ 25,000.

Según la plataforma criptoanalítica CryptoQuant, la mayoría de los indicadores cíclicos (Bitcoin Puell Multiple, MVRV, SOPR y el MPI BTC Miner Position Index) indican que bitcoin está cerca del fondo. Las lecturas de estos indicadores se basan en un patrón histórico que ha precedido a una tendencia alcista varias veces. Los indicadores también sugieren que Bitcoin está actualmente infravalorado, lo que indica un repunte inminente. Una cantidad significativa de pérdidas no realizadas confirma este pronóstico.

Anthony Scaramucci, el fundador del fondo de inversión SkyBridge Capital, también dijo que la primera criptomoneda está "técnicamente sobrevendida". Llegó a esta conclusión al analizar el precio actual de BTC en el contexto de un crecimiento exponencial en la actividad de la billetera y un aumento en la cantidad de casos de uso. Al mismo tiempo, el administrador de fondos de cobertura aconsejó a los inversores que evaluaran bitcoin en retrospectiva. Con este enfoque, el activo resultará ser "muy barato debido al exceso de apalancamiento, que vale la pena aprovechar".

Hablamos al final de la reseña anterior sobre otro “modelo de pronóstico” presentado por el presidente de El Salvador, Nayib Bukele. “Mi consejo es que dejes de mirar gráficos y disfrutes tu vida. Si ha invertido en BTC, su inversión es segura, su valor aumentará enormemente después del final del mercado bajista. Lo principal es la paciencia”, escribió el jefe de Estado.

Y ahora Yifan He, CEO de la empresa china de cadenas de bloques Red Date Technology, ha respondido a este consejo. Comparó las criptomonedas con pirámides financieras y afirmó que las autoridades de El Salvador y la República Centroafricana (RCA), que decidieron legalizar bitcoin, tienen una gran necesidad de educación básica en finanzas. Según He, los líderes de estos estados pusieron en riesgo a países enteros, a menos que su intención original fuera defraudar a sus propios ciudadanos. Aún no se sabe si Naib Bukele se sintió ofendido por tales palabras. Seguiremos las noticias.

Grupo analítico NordFX

Aviso: estos materiales no son recomendaciones de inversión ni pautas para trabajar en los mercados financieros y están destinados únicamente a fines informativos. Operar en los mercados financieros es riesgoso y puede resultar en una pérdida total de los fondos depositados.

Volver Volver