EUR/USD: Un paso a 1.0000

- Hemos escrito repetidamente sobre el deseo del dólar de alcanzar la paridad con el euro 1:1. Pero no esperábamos que esto pudiera suceder tan rápido: el par EUR/USD encontró un mínimo local en el nivel de 1.0071 el viernes 08 de julio. Solo quedaban 71 puntos hasta 1.0000. La última vez que estuvo tan bajo fue en diciembre de 2002.

El máximo de la semana se registró en 1.0462. Por lo tanto, la moneda estadounidense superó a la moneda europea en casi 400 puntos del 4 al 8 de julio. Y hay dos razones para esto.

El primero es el fortalecimiento general del dólar, cuyo índice DXY ha renovado máximos de 20 años y alcanzó un máximo de 107,77 el 08 de julio. Como antes, la razón principal de tal dinámica radica en el endurecimiento de la política monetaria (QT) del Banco Central de EE.UU. El acta de la reunión de junio del FOMC (Comité Federal de Mercado Abierto) publicada el miércoles 06 de julio confirmó una vez más la voluntad del regulador de frenar la inflación a toda costa. La herramienta principal aquí debería ser un fuerte aumento en la tasa de refinanciamiento de los fondos federales. Recuerde que la tasa se elevó inmediatamente en un 0,75% en junio, por primera vez desde 1994. Como se desprende de las actas del FOMC, los miembros del Comité creen que la tasa se incrementará en otros 50-75 puntos básicos en la próxima reunión. el 27 de julio.

Recordemos que el titular de la Fed, Jerome Powell, que participó en el foro del BCE en la ciudad portuguesa de Sintra, aseguró a los asistentes que la economía estadounidense está bien posicionada para hacer frente al endurecimiento activo de la política monetaria, que está implementando su Departamento.

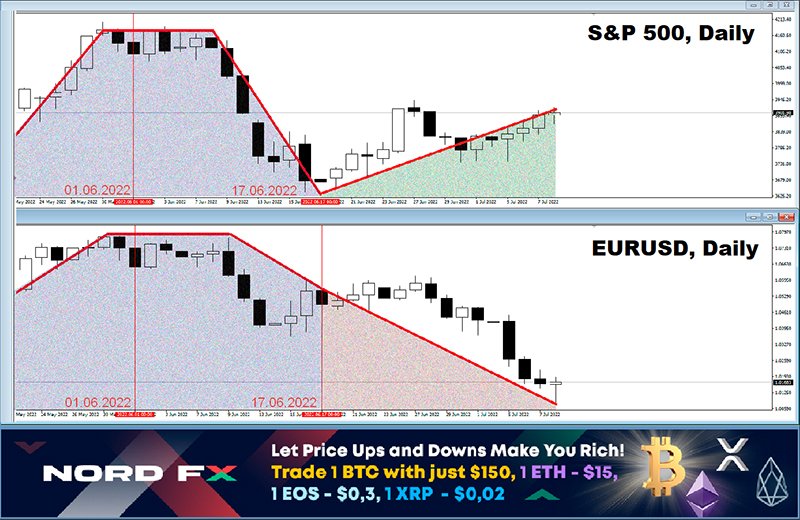

Cabe señalar aquí que hay una situación bastante rara en los mercados cuando los índices bursátiles de EE. UU. también crecen junto con el crecimiento del dólar. Así, el S&P500 creció un 7,5% (de 3635,60 a 3910,60) desde el 17 de junio, y el Dow Jones, un 6,1% (de 29646,60 a 31463,00). La razón de esto, muy probablemente, es que los inversores invierten parte de los dólares recibidos por la venta del euro, otras divisas, así como activos de riesgo de otros países, en acciones de empresas americanas. Y ello a pesar de que Jerome Powell dejó claro en la rueda de prensa de Sintra que una recesión en la economía estadounidense es inevitable, y el Banco de la Reserva Federal de Atlanta anunció que el PIB estadounidense podría caer un 2,1% en el trimestre actual. Pero, aparentemente, la situación en otros países es aún peor, por lo que los inversores tienen opciones muy limitadas.

El segundo factor que presiona al par EUR/USD son los problemas de la economía europea relacionados con las sanciones impuestas a Rusia por su invasión armada a Ucrania, que amenazan a la UE con una crisis energética prolongada.

La presidenta del BCE, Christine Lagarde, dijo hace una semana que "las expectativas de inflación en la Eurozona son mucho más altas que antes", que "es poco probable que volvamos pronto a condiciones de baja inflación", y que el regulador "hará todo lo que sea necesario para reducir inflación a la meta del 2%”. Pero menos de unos días después, el jefe del Bundesbank, Joachim Nagel, instó al BCE a ser extremadamente cauteloso en términos de endurecimiento de la política monetaria, ya que el aumento de las tasas de interés llevaría a las economías más débiles de la eurozona al borde de la bancarrota. Como resultado, el mercado decidió que el regulador subiría la tasa clave muy lentamente y respondió a las palabras de Joachim Nagel con una venta aún más activa del euro.

Cabe señalar que la publicación de estadísticas macro se ha convertido recientemente en solo una excusa para una corrección o, por el contrario, para volver a la tendencia bajista general: en total, el par ha perdido alrededor de 2200 puntos desde enero de 2021, y la caída lleva más de 5.800 puntos desde julio de 2008. Tras una pequeña corrección, el último acorde sonó en el nivel de los 1,0177 la semana pasada. Al momento de escribir la reseña, en la noche del 08 de julio, las voces de los expertos se dividen de la siguiente manera: el 65% de los expertos espera la reanudación del movimiento hacia el sur, el 15% se pone del lado de los toros y el 20% no puede decidir sobre el pronóstico. Las lecturas del indicador en D1 dan una señal completamente inequívoca: el 100 % de los osciladores y los indicadores de tendencia están coloreados en rojo. Lo único a destacar es que el 15% de los osciladores están en zona de sobreventa.

Con la excepción del soporte en 1.0160 y el mínimo de la semana pasada en 1.0071, la tarea número 1 de los bajistas es celebrar la victoria alcanzando 1.0000. Con cierto grado de probabilidad, debido a la inercia, el par puede caer aún más bajo, a una fuerte zona de soporte/resistencia de 200, 0.9900-0.9930. En este caso, el nivel de 1.0000 tendrá que ser atacado no por osos, sino por toros. Aunque esto puede no suceder. Baste recordar 2017, cuando, habiendo caído a 1.0340, el par EUR/USD se revirtió y se disparó a 1.2555. El objetivo inmediato de los alcistas es un regreso a la zona 1.0350-1.0450, luego están las zonas 1.0450-1.0600 y 1.0625-1.0760. Si tiene éxito, los alcistas intentarán subir a la zona 1.0750-1.0770, el próximo objetivo es 1.0800.

En cuanto al calendario económico para la próxima semana, miércoles 13 julio Cabe destacar cuándo llegarán los datos de los mercados de consumo de Alemania y EE. UU. Se puede esperar otra porción de estadísticas macro el viernes 15 de julio, cuando se conozcan las ventas minoristas y el Índice de Confianza del Consumidor de la Universidad de Michigan de EE. UU.

GBP/USD: Batalla por 1.2000

- A diferencia del euro colapsado, el GBP/USD logró aferrarse al nivel de 1.2000. Habiendo comenzado la semana en 1.2095, primero subió a 1.2164, luego cayó a 1.1875, pero finalmente logró completar el período de cinco días en 1.2030. Esto es a pesar de la crisis política en el Reino Unido y la declaración de varios ministros, incluido el propio Primer Ministro Boris Johnson, sobre su renuncia.

Otros factores, incluidos los económicos, lógicamente, también deberían ejercer presión a la baja sobre la libra. Entre ellos se encuentran los problemas relacionados con el Brexit. Recordemos que existe un proyecto de ley en el Parlamento del país que permite cambiar unilateralmente los procedimientos aduaneros entre Gran Bretaña e Irlanda del Norte, que se habían acordado como parte del acuerdo de salida de la UE. En respuesta, los indignados ministros de Relaciones Exteriores de Alemania e Irlanda ya acusaron al Reino Unido de violar acuerdos internacionales y predijeron la ruptura de la mayoría de los lazos comerciales entre los países.

La inflación más alta en 40 años también es deprimente. Y aunque el Reino Unido depende mucho menos que la UE de los suministros energéticos rusos, esto no excluye la posibilidad de que la inflación en el país en noviembre supere el 11%, empujando a la economía a una profunda recesión.

Sin embargo, esta amenaza puede haber servido como apoyo para la libra, ya que empuja al Banco de Inglaterra (BOE) a endurecer la política monetaria más rápidamente. Así, las declaraciones de línea dura de la cúpula del regulador británico, realizadas el jueves 07 de julio, detuvieron la caída del par GBP/USD e incluso lograron revertirla hacia el norte.

En primer lugar, la miembro del Comité de Política Monetaria (MPC) Katherine Mann dijo que la incertidumbre sobre el proceso inflacionario fortalece los argumentos a favor de un aumento arrollador de las tasas de interés. Y pronto, el economista jefe del Banco de Inglaterra, Hugh Pill, anunció que, de ser necesario, estaba dispuesto a aceptar un ritmo más rápido de endurecimiento de la política del Banco Central.

Por el momento, el 60% de los expertos cree que el par GBP/USD seguirá cayendo en el futuro cercano, el 15%, por el contrario, espera un rebote al alza y el 25% ha tomado una posición neutral.

Las lecturas de los indicadores en D1 son las siguientes. Entre los indicadores de tendencia en D1, la relación de fuerzas es 85:15% a favor de los rojos. Entre los osciladores, la ventaja de los bajistas es algo menor: el 75% indica una caída, el 25% restante ha vuelto la mirada hacia el norte. El soporte más cercano está en 1.2000, seguido por la zona 1.1875-1.1930. El objetivo a medio plazo para los bajistas podría ser el mínimo de marzo de 2020 de 1,1409. En caso de crecimiento, el par encontrará resistencia en las zonas y en los niveles de 1.2100, 1.2160-1.2175, 1.2200-1.2235, 1.2300-1.2325, 1.2400-1.2430, 1.2460, luego siguen los objetivos en el área de 1.2500 y 1.2600.

En cuanto al calendario macroeconómico del Reino Unido, le recomendamos estar atento al martes 12 de julio, cuando se espera el discurso del titular del Banco de Inglaterra, Andrew Bailey. Los datos sobre la producción manufacturera y el PIB del Reino Unido se publicarán el próximo día miércoles 13 de julio.

USD/JPY: ¿La calma antes de la tormenta?

- USD/JPY no renovó su máximo de 24 años por primera vez en cinco semanas. Como predijimos, tomó un respiro, pasó cinco días en el rango de cotización 134.77-136.55 y terminó en 136.06.

Recordemos que los toros no lograron tomar la altura de 137,00 el 29 de junio, deteniéndose a un paso de ella: en el nivel de 136,99. ¿Irán a un nuevo asalto? El número de partidarios de tal escenario entre los expertos encuestados resultó ser... 5%. El 35% está esperando que continúe la tendencia lateral. La mayoría de los analistas (60%) siguen contando con un movimiento bajista decisivo del par: ¿y si, por fin, el ansiado sueño de las importadoras y amas de casa japonesas por fin se hace realidad, y el yen pasa a la ofensiva, recuperando el estatus de una codiciada moneda refugio?

Para los indicadores en D1, la imagen es muy diferente de la opinión de los expertos. Para los osciladores, el 65 % son verdes, el 10 % son rojos y el 25 % restante son neutrales. Para indicadores de tendencia, 100% punto norte.

El soporte más cercano está en 135.50, el siguiente está en 134.75, seguido de zonas y niveles en 134.00, 133.50, 133.00, 132.30, 131.50, 129.70-130.30, 128.60 y 128.00. Aparte de superar la resistencia inmediata en 136.35 y alcanzar la altura de 137.00, es difícil determinar más objetivos para los alcistas. Muy a menudo, en los pronósticos aparecen niveles redondos como 137,00, 140,00 y 150,00. Y si las tasas de crecimiento del par siguen siendo las mismas que en los últimos 3 meses, podrá llegar a la zona de 150.00 a fines de agosto o principios de septiembre.

Ningún evento importante, ya sea la publicación de estadísticas macroeconómicas o factores políticos, se esperan en Japón esta semana. Lo único a destacar es el discurso del jefe del Banco de Japón, Haruhiko Kuroda, el lunes 11 de julio. Sin embargo, no se deben esperar declaraciones sensacionalistas de su parte.

CRIPTOMONEDAS: ¿Correr o Esperar?

- La lucha por $20,000 no disminuye por más de tres semanas. Por momentos, parecía que una catástrofe era inminente, y el par BTC/USD volaría más hacia el abismo en un momento. Además, algunos analistas predijeron que perdería otro 50-80% del valor actual. Y Robert Kiyosaki, autor del libro superventas Padre Rico Padre Pobre, predijo un colapso aún más poderoso, del 95%, a $1,100. Pero los toros han logrado mantener esta primera línea hasta ahora.

Ya escribimos que $ 20,000 es históricamente el nivel más importante para la criptomoneda principal. Baste recordar el desastre de diciembre de 2017, cuando bitcoin se acercó a esta marca, alcanzando una altura de $ 19,270 y luego colapsó en un 84%. Cierto, el ataque a $20,000 vino del sur entonces, y ahora viene del norte.

Algunos entusiastas de las criptomonedas aún intentan insistir en la independencia del mercado de activos digitales. Creen que la razón de la venta de monedas a gran escala y el colapso del mercado tres veces fue el colapso de una serie de proyectos. Pero, en nuestra opinión, la relación causal se viola en esta declaración. De hecho, la aversión al riesgo global está en el centro de todos los problemas. Asustados por la expectativa de una recesión global y un fuerte endurecimiento de la política monetaria de la Reserva Federal de EE. UU., se están deshaciendo activamente de todos los activos de riesgo. Los mercados bursátiles mundiales están bajo la presión de los vendedores, lo que se ve claramente en los gráficos de índices bursátiles como S&P500, Dow Jones y Nasdaq Composite, con los que BTC está en correlación directa. Donde van ellos, va bitcoin, y durante mucho tiempo no se ha hablado de su independencia. Fueron estos problemas globales de la economía mundial los que llevaron al colapso de una serie de importantes proyectos criptográficos que, a su vez, solo aumentaron el pánico entre los titulares de activos digitales.

Al analizar la situación, el ex administrador de fondos de cobertura Cramer & Co y el presentador del programa Mad Money de CNBC, Jim Cramer, anunciaron que la Reserva Federal de EE. UU. obtuvo una "victoria notable" en la lucha contra las criptomonedas. “Hay un frente en la guerra contra la inflación con la destacada victoria de la Fed: es una batalla contra la especulación financiera. [...] El trabajo para destruir las criptomonedas está casi completo, pero parece que todavía no lo saben”, dijo.

Según Glassnode, la caída récord del precio de bitcoin en junio casi sacó del juego al resto de los "turistas del mercado", dejando solo a los hodlers "al frente". En el contexto de la dinámica mensual, la situación empeoró recién en 2011. El número de direcciones activas diarias pasó de más de 1 millón en noviembre a las 870.000 actuales. La tasa de crecimiento del número de participantes disminuyó a los antirrécords de 2018-19. y actualmente no superan los 7.000 nuevos usuarios por día.

La mayor salida se registra entre inversionistas institucionales (empresas con inversiones desde $1 millón), mineras públicas (expandiendo la producción a crédito), así como especuladores y jugadores casuales. Las instituciones retiraron un récord de USD 188 millones de los criptofondos en junio, y el volumen de "suministro no líquido" aumentó al nivel más alto desde julio de 2017 con 223 000 BTC.

Gracias a una corrección en el mercado de valores de EE. UU., Bitcoin logró superar los $20,000 la semana pasada. Al momento de escribir esta revisión (viernes por la noche, 08 de julio), la moneda se cotiza en la zona de $ 21,800. La capitalización total del criptomercado es de 0,966 billones de dólares (0,876 billones de dólares hace una semana). El índice Crypto Fear & Greed ha mejorado ligeramente durante la semana, pasando de 11 a 20 puntos, pero aún se encuentra en la zona de Extreme Fear.

¿Cuál es el futuro de la principal criptomoneda? Según Timothy Peterson, gerente de inversiones de Cane Island Alternative Advisors, el precio de bitcoin seguirá cayendo en los próximos meses bajo la presión del factor estadounidense. Según los cálculos del experto, la probabilidad de una recesión en los Estados Unidos ha aumentado al 70 %, respectivamente, el capital seguirá abandonando los activos de riesgo y el precio de BTC puede colapsar un 20 % o incluso un 40 % para fines del verano. Recuerde que, según los investigadores de Arcane Research, el potencial de una disminución en el precio de bitcoin se mantiene hasta el nivel de $ 10,350.

El financiero Michael Burry, que predijo la crisis hipotecaria de 2007, también admite que la situación actual del mercado es sólo la mitad de un ciclo bajista. Este inversionista, quien se convirtió en el prototipo del héroe de la película "The Big Short", cree que la primera criptomoneda puede seguir cayendo. «Ajustado por inflación, el S&P500 del primer semestre de 2022 bajó un 25-26 %, y el Nasdaq bajó un 34-35 %, Bitcoin bajó un 64-65 %. Eso fue compresión múltiple. A continuación, compresión de ganancias. Entonces, tal vez a mitad de camino”, escribió Burry.

Los especialistas de Deutsche Bank creen que el precio de bitcoin puede subir al nivel de $ 28,000 solo para fines de 2022. Y también atribuyen este crecimiento al crecimiento del mercado de valores de EE. UU. En su opinión, los índices Nasdaq-100 y S&P500 podrán recuperarse a los niveles de enero a finales de año y arrastrar bitcoin con ellos.

El pronóstico de Nikolaos Panigirtsoglou, representante de otro banco, estratega de JPMorgan, parece bastante acertado. Admite que lo peor del mercado bajista puede haber pasado ahora, ya que los jugadores fuertes en la industria de la criptografía "rescatan" a los débiles para contener la "infección". El especialista podría tener en cuenta el interés del intercambio de criptomonedas FTX en comprar la plataforma de aterrizaje BlockFi. Los medios también mencionaron al corredor en línea Robinhood como objetivo de la adquisición. Anteriormente, el intercambio FTX admitía al corredor de criptomonedas Voyager Digital. Panigirtzoglou también agregó que "los ecos del proceso de desapalancamiento continuarán durante algún tiempo", citando el incumplimiento del fondo de cobertura Three Arrows Capital.

El comerciante de criptografía Rekt Capital está esperando que el mercado se quede sin vendedores en algún momento, y los inversores a largo plazo podrán comprar BTC en un rango de precios que ofrezca la máxima recompensa. “Históricamente, el promedio móvil de 200 semanas se ha considerado un indicador inferior para BTC. Las cosas pueden ser un poco diferentes en el ciclo actual. En lugar de tocar fondo en el SMA200, bitcoin podría formar un rango macro debajo de él. De hecho, cualquier cosa a continuación representará una oportunidad de compra máxima”, escribió Rekt Capital.

El comerciante señaló que, si bien Bitcoin permanece en una fuerte tendencia bajista, los requisitos previos para un nuevo ciclo alcista eventualmente se abrirán: "Bitcoin aún puede estar en la fase de aceleración de la tendencia bajista, y precederá a la etapa de consolidación de varios meses, seguida por la etapa de una nueva macrotendencia alcista”.

Todos los pronósticos anteriores indican que tomará al menos varios meses esperar un nuevo repunte alcista. Pero el ex corredor de bolsa Jordan Belfort aconseja tener paciencia no durante meses, sino durante años. “Si miras más allá del horizonte de 24 meses, definitivamente puedes ganar dinero si tienes suerte. Si toma un período de tres o cinco años, me sorprendería si no gana dinero, porque los principios básicos de bitcoin son inquebrantables”, dijo, explicando que el suministro de la primera criptomoneda está limitado a 21 millones digitales. monedas, y la inflación en el mundo sigue creciendo.

Recordemos que anteriormente Jordan Belfort fue condenado por fraude relacionado con el mercado de valores. Sus memorias inspiraron al director Martin Scorsese a crear la famosa película El lobo de Wall Street. Pero si antes este corredor violó la ley, ahora aboga activamente por una regulación clara de los criptoactivos.

Charlie Erith, director ejecutivo de la firma de inversión ByteTree, compartió una opinión similar a la de Belfort. Al igual que El lobo de Wall Street, miró hacia el futuro e identificó al bitcoin y al oro como componentes importantes de las carteras de inversión a largo plazo. No porque se garantice un aumento de precio, sino porque funcionan como un seguro contra errores en una era de inflación. Sin embargo, según el financiero, mucho dependerá de la política de la Reserva Federal de EE. UU. y otros bancos centrales.

Grupo analítico NordFX

Aviso: estos materiales no son recomendaciones de inversión ni pautas para trabajar en los mercados financieros y están destinados únicamente a fines informativos. Operar en los mercados financieros es riesgoso y puede resultar en una pérdida total de los fondos depositados.

Volver Volver