EUR/USD: el experimento monetario del BCE: cruzando un halcón con una paloma

- La moneda única europea mostró un ligero crecimiento al inicio de la semana pasada, fijando un máximo local en 1.0272. Hay tres razones para esto. El primero y más banal es un rebote correctivo después de que el par EUR/USD, tras romper el nivel de paridad de 1,0000, tocara fondo en 0,9951 el 14 de julio. El segundo es la reanudación del suministro de gas ruso a la UE a través del Gasoducto Nord Stream. Y, por último, el tercero y más importante es la expectativa de una subida del tipo de interés del euro. Además, el mercado esperaba que el tipo subiera 50 puntos básicos (pb) de golpe, y no 25, como anunció el propio BCE en su reunión anterior. Esto es lo que sucedió en la realidad. Por primera vez en 13 años, el regulador europeo elevó el tipo de interés activo del 0 al 0,5 % el jueves 21 de julio y sacó el tipo de depósito de la zona negativa, elevándolo del -0,5 % al 0 %.

El BCE explicó en su comunicado de prensa que consideraba apropiado dar un primer paso más grande hacia la normalización de tipos por dos motivos. El primero es obvio y consiste en una evaluación actualizada del crecimiento de la inflación. Como segundo motivo, el BCE anunció el lanzamiento de un nuevo instrumento, el Transmission Protection Instrument (TPI), que debería permitir, a pesar de la subida del tipo, no incrementar demasiado agresivamente el coste de la financiación en las economías vulnerables de la Eurozona. . La descripción de TPI explica que esta herramienta se introdujo para contrarrestar los movimientos erráticos irrazonables del mercado que tuvieron lugar a mediados de junio.

En resumen, la esencia de TPI es que el BCE podrá recomprar valores emitidos en aquellos países de la UE donde haya una desestabilización de las condiciones financieras no justificada por factores fundamentales, en el mercado secundario. El volumen de compras no está limitado por nada y dependerá de la gravedad de los riesgos. En otras palabras, el regulador intentará cruzar un halcón con una paloma: por un lado, elevando la tasa (QT), y por otro lado, continuando con la flexibilización cuantitativa (QE) potencialmente ilimitada. La reacción del mercado a este experimento monetario resultó ser apropiada y predecible: el par EUR/USD cayó a 1.0152. Después de eso, volvió a subir y completó el período de cinco días en el nivel de 1.0210.

Habrá una reunión del FOMC (Comité Federal de Mercado Abierto) de la Reserva Federal de EE. UU. la próxima semana, el miércoles 27 de julio. Casi nadie duda de que allí se subirá la tasa de interés clave. ¿Pero cuánto? ¿Por 100 pb, lo que no ha sucedido desde 1981, o por 75 pb? Si el FOMC elige la primera opción, la tasa alcanzará el 2,75%. Es este crecimiento el que los mercados ponen en sus cotizaciones, esperando un nuevo asalto en el horizonte 1.0000 por parte del par EUR/USD. Sin embargo, si la Fed abandona esta idea y la subida es más modesta, entonces no se descarta un nuevo repunte del par hacia el norte.

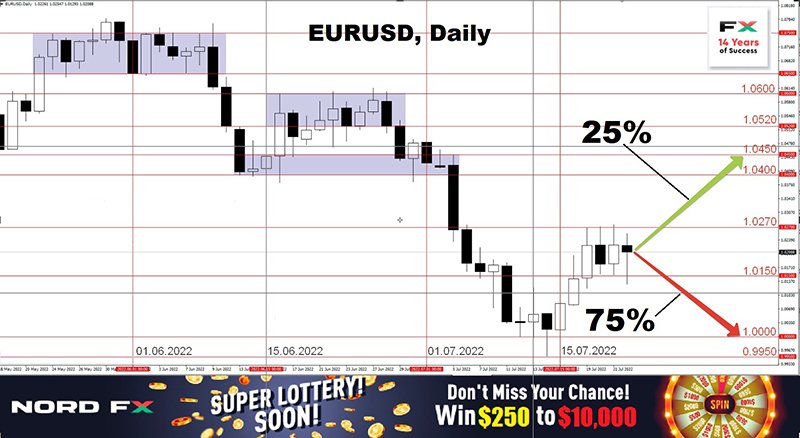

Al momento de escribir esta reseña, en la noche del 22 de julio, el 25 % de los expertos apoyó el crecimiento del par. El 75% restante le mostró el camino hacia el sur. Las lecturas del oscilador en D1 dan una señal ligeramente diferente: el 60 % son de color rojo, el 25 % son verdes y el 15 % son grises neutros. En cuanto a los indicadores de tendencia, el 65% mira al sur, el 35% restante ha tomado la posición opuesta. El soporte inmediato para el par EUR/USD es la zona 1.0150-1.0200, luego, por supuesto, viene el nivel 1.0000. Después de que se rompa, los bajistas apuntarán al mínimo del 14 de julio en 0.9950, aún más bajo es la fuerte zona de soporte/resistencia de 2002. 0,9900-0,9930. La próxima tarea seria para los alcistas será romper la resistencia en 1.0270 y regresar a la zona 1.0400-1.0450, seguida por las zonas 1.0520-1.0600 y 1.0650-1.0750.

Como ya se mencionó, el evento más importante de la próxima semana será la reunión del FOMC de la Reserva Federal de EE. UU. y su decisión sobre la tasa de interés. El volumen de pedidos estadounidenses de bienes de capital y bienes duraderos se conocerá el mismo día, miércoles 27 de julio. Los datos (IPC) sobre los mercados de consumo de Alemania y la Eurozona llegarán el jueves 28 de julio y el viernes 29 de julio, respectivamente. . El tamaño preliminar del PIB de EE. UU. (Q2) se conocerá el 28 de julio, y el PIB de Alemania y la Eurozona el 29 de julio.

GBP/USD: La batalla por 1.2000 continúa

- La semana pasada estuvo bastante ocupada para la libra en cuanto a la publicación de importantes macroestadísticas sobre el Reino Unido. Y aunque resultó ser bastante ambiguo, hubo distintas notas positivas en él, especialmente en lo que se refería al mercado laboral. El número de solicitudes de beneficios por desempleo en el país para el mes disminuyó de 34.7K a 20.0K, y esto está en contra del pronóstico de 41.2K.

A diferencia del EUR/USD, gracias a estas estadísticas, el par GBP/USD mostró un crecimiento más seguro y logró volver a donde estaba hace dos y cinco semanas, poniendo el acorde final alrededor de 1.2000. y ahora surge la pregunta: ¿este nivel se convertirá en una fuerte resistencia o soporte?

Por el momento, el 75% de los expertos cree que la moneda británica seguirá perdiendo terreno, el 25%, por el contrario, espera un rebote al alza. Las lecturas de los indicadores en D1 son las siguientes. Entre los indicadores de tendencia, el balance de poder es 65-35% a favor de los rojos. Entre los osciladores, la ventaja de los bajistas es mucho menor: el 35% indica una caída, el 25% indica un aumento, el 40% restante permanece neutral. El soporte más cercano se encuentra en la zona 1.1875-1.1915. Debajo está el nivel de 1.1800, el mínimo del 14 de julio de 1.1759, luego 1.1650, 1.1535 y los mínimos de marzo de 2020 en la zona 1.1400-1.1450. En cuanto a los toros, encontrarán resistencia en las zonas y en los niveles de 1.2100, 1.2160-1.2175, 1.2200-1.2235, 1.2300-1.2325 y 1.2400-1.2430.

El calendario macroeconómico no incluye noticias importantes del propio Reino Unido. El factor determinante para la dinámica del par GBP/USD, por supuesto, será la reunión de la Reserva Federal de EE. UU. del miércoles 27 de julio. Recordemos que la tasa de interés de la libra es de 1,25% en este momento, y la próxima reunión del Banco de Inglaterra (BOE) está prevista para el 04 de agosto de 2022.

USD/JPY: ¿Corrección o cambio de tendencia?

- Lo que la mayoría de los expertos soñaron durante tanto tiempo se ha hecho realidad. El par USD/JPY no volvió a renovar el máximo de 24 años, y ni siquiera se tomó un descanso, sino que literalmente colapsó. Y ello a pesar de que el Banco de Japón (BOJ) volvió a dejar sin cambios el tipo de interés en un nivel negativo del -0,1% el jueves 21 de julio. La dirección del regulador ni siquiera insinuó un endurecimiento de la política monetaria. Por el contrario, se afirmó que el Banco Central de Japón no dudará en tomar medidas adicionales de relajación (QE) si es necesario, y también espera que las tasas de interés a corto y largo plazo se mantengan en los niveles actuales o incluso más bajos (!). .

Aunque la inflación en Japón tiende a subir, todavía está por debajo del 2%, que es muchas veces más baja que en EE. UU. y Europa. Por lo tanto, dada la dinámica de la demanda interna y el débil crecimiento de los salarios, todavía hay pocos incentivos para que el BOJ cambie su táctica ultra-paloma. Por lo que el actual fortalecimiento del yen y la caída del par USD/JPY de 139.38 a 135.56 se debe, con un alto grado de probabilidad, a que se encuentra en fuerte sobrecompra.

Esta vez, el 70% de los expertos están esperando un nuevo empujón del par a la altura de 142.00. El 15% espera una continuación de la tendencia bajista, el 15% restante habla de un corredor lateral. La imagen es más vaga en las lecturas de los indicadores en D1: los indicadores de tendencia tienen una paridad del 50% al 50%, el 25% de los osciladores miran hacia el norte, el 40% hacia el sur y el 35% hacia el este. Los apoyos se ubican en los niveles y en las zonas 135.55, 134.75, 134.00, 133.50, 133.00 y 131.40. Las resistencias son 136,35-137,00, 137,90-138,40, 138,50-1,139,00, seguidas por el máximo del 14 de julio en 139,38 y objetivos alcistas redondos en 140,00 y 142,00.

No se esperan eventos importantes en Japón esta semana. Por supuesto, podemos señalar la publicación el lunes 26 de julio del informe sobre la última reunión del Comité de Política Monetaria del Banco de Japón, sin embargo, es poco probable que provoque no solo un tsunami, sino incluso una pequeña ola. en el mercado. Por lo que el foco de atención, al igual que para otros pares de divisas, estará en la reunión de la Reserva Federal de EE.UU. del miércoles 27 de julio.

CRIPTOMONEDAS: ¡Un poco de paciencia, damas y caballeros!

- Por primera vez desde el 13 de junio, el BTC/USD superó los $23 000 e incluso alcanzó los $24 263 la semana pasada. ¿Qué es esto, un cambio de tendencia largamente esperado? ¿O un breve deshielo en medio de un criptoinvierno? ¿O tal vez otra trampa insidiosa organizada por osos para inversionistas crédulos? Averigüémoslo.

Hemos escrito repetidamente que un marcador popular entre los criptoanalistas es el promedio móvil de 200 semanas (SMA200), al que se hace referencia cada vez con más frecuencia últimamente. La razón es que solía ser el soporte principal para el par BTC/USD. Pero no es nada seguro que lo ocurrido antes se repita en el futuro. Y prueba de ello es la reciente avería de este mismísimo SMA200. Sin embargo, este indicador de análisis técnico sigue siendo uno de los más utilizados para hacer pronósticos.

Entonces, bitcoin logró superar el promedio móvil de 200 semanas la semana pasada. La razón de esto, por supuesto, no es que la criptomoneda insignia se haya fortalecido, sino que el dólar estadounidense se ha debilitado un poco. En este contexto, los índices bursátiles estadounidenses, S&P500, Dow Jones y Nasdaq subieron, y tras ellos siguieron las cotizaciones de activos tan riesgosos como las criptomonedas.

En el momento de escribir esta reseña (viernes 22 de julio por la noche), bitcoin cotiza alrededor de $ 22,670. La capitalización total del criptomercado es de $1,026 billones ($0,945 billones hace una semana). El índice Crypto Fear & Greed aumentó de 15 a 33 puntos en una semana, y finalmente salió de la zona de Extreme Fear a la zona de Fear. Por lo tanto, bitcoin ha subido un 20% desde el mínimo del 13 de julio ($18.886) y está apenas sobre el promedio móvil de 200 semanas ($22.565). Según los analistas del intercambio de criptomonedas Binance, ese cierre de semana da esperanzas para la restauración de un fuerte soporte en forma de SMA200, que es típico de los ciclos bajistas de bitcoin.

La ruptura de Bitcoin por encima de la SMA de 200 semanas provocó una oleada de entusiasmo entre los inversores. El comerciante de la Bolsa de Valores de Ámsterdam, Michael van de Poppe, primero tuiteó un pronóstico gráfico anticipando un repunte de la criptomoneda a $ 28,000 y luego comparó la situación actual del mercado con la recuperación del colapso memorable provocado por el anuncio de la pandemia de coronavirus en marzo de 2020. En ese momento, bitcoin se derrumbó a $ 3782, pero luego aumentó un 1,600 % durante los siguientes 13 meses (a $ 64 853 en abril de 2021).

Los analistas del intercambio de criptomonedas Kraken son igualmente optimistas, y también utilizan el promedio móvil de 200 semanas como indicador principal. En particular, llamaron la atención sobre los multiplicadores con los que BTC negoció en el pasado en relación con su SMA de 200 semanas. Por lo tanto, habiendo rebotado desde el SMA200, bitcoin creció 15,2 veces en diciembre de 2017. El crecimiento fue de 13,2 veces en noviembre de 2013. En este momento, BTC cotiza cerca de su promedio móvil de 200 semanas. Si la moneda muestra un multiplicador en el rango de 13x - 15x nuevamente, puede subir a alrededor de $300,000.

Por supuesto, el multiplicador de BTC no siempre fue 10x al tocar el SMA200. El crecimiento alcanzó un máximo de 5,8x en marzo de 2021 antes de que el criptomercado comenzara a declinar notablemente. Sin embargo, incluso con este valor del multiplicador, bitcoin puede subir a $130,000. Pero, ¿cuándo sucederá esto? La paciencia de muchos participantes del mercado ya se ha agotado.

Ya hemos escrito que, según los datos de Glassnode, la caída récord del precio de bitcoin en junio casi sacó del juego al resto de los "turistas del mercado", dejando solo a los hodlers "al frente". En el contexto de la dinámica mensual, la situación empeoró recién en 2011. La mayor salida se registró entre inversionistas institucionales (empresas con inversiones desde $1 millón), mineros públicos (ampliando producción a crédito), así como especuladores y casual players.

Suponiendo que el ciclo del mercado se repita, la fase bajista de bitcoin terminará en la primera mitad del otoño. Tal conclusión se puede extraer de los datos históricos proporcionados por los analistas de Grayscale Investments. Bitcoin tardó 1290 y 1257 días en formar un ciclo completo en 2012 y 2016, respectivamente. Se necesitaron 391 y 364 días para caer desde el pico en un 73 % en 2012 y en un 84 % en 2016. La duración del ciclo actual, que comenzó en 2020, ha alcanzado los 1206 días (al 20 de julio de 2022). En otras palabras, pueden pasar otros dos o tres meses antes de tocar fondo.

Un criptoestratega con el sobrenombre de Rekt Capital llegó a conclusiones similares. En su opinión, a pesar de las señales de sobreventa, el movimiento a la baja del tipo de cambio puede continuar por bastante tiempo. El analista señaló que el índice de fuerza relativa (RSI) en el marco de tiempo mensual de BTC ahora está por debajo de los niveles más bajos de los mercados bajistas de 2015 y 2018, lo que podría convertirse en nuevos niveles de resistencia para bitcoin.

Según Rekt Capital, las perspectivas a corto plazo de la moneda no se ven muy bien, y solo se puede tocar fondo en unos pocos meses: “Bitcoin tiene alrededor de 650 días antes de la próxima reducción a la mitad (abril de 2024). Históricamente, tocó fondo alrededor de 517-547 días antes de su reducción a la mitad. En caso de que se repita la historia, bitcoin necesitará otros 100-150 días antes de tocar fondo, que se formará en el cuarto trimestre de 2022".

El empresario estadounidense Thomas Peterffy, cuyo capital se estima en $18,400 millones, está listo para comprar bitcoins cuando el valor de la criptomoneda baje a $12,000. Este presidente de Interactive Brokers admitió en una entrevista reciente con Forbes que no tiene la intención de comprar criptomonedas al, en su opinión, alto precio actual, ya que cree que en el futuro es muy probable que bitcoin se deprecie o sea prohibido en el Estados Unidos.

La mayoría de los comerciantes de China se solidarizan con Thomas Peterffi. Una encuesta en la red social Weibo con la participación de más de 2200 personas mostró que los comerciantes chinos están esperando una mayor caída en el precio de bitcoin. El 8% de los encuestados dijo que compraría BTC a $18,000 por moneda. El 26 % de los encuestados comenzarán las compras a partir de $15 000. Pero si la tasa de bitcoin cae a $ 10,000, el 40% de los encuestados comprará la primera criptomoneda.

De todo lo anterior se puede ver que, a pesar de las perspectivas de que BTC alcance los $300 000 cósmicos, todavía no hay señales claras para invertir en esta moneda. La Reserva Federal de EE. UU. tomará una decisión sobre la tasa de interés el miércoles 27 de julio. Y, muy probablemente, las perspectivas para el par BTC/USD serán más claras después de eso. Un fuerte aumento en la tasa conducirá a un aumento en el índice del dólar DXY y una mayor caída en el apetito por el riesgo de los inversores. Y luego, las posibilidades de ver bitcoin a $ 10,000 aumentarán dramáticamente. De lo contrario, lo veremos apuntar a $ 30,000. No tomará mucho tiempo para encontrar cuál de estos escenarios se hará realidad. Entonces, queridos comerciantes e inversores, seamos pacientes.

Grupo analítico NordFX

Aviso: estos materiales no son recomendaciones de inversión ni pautas para trabajar en los mercados financieros y están destinados únicamente a fines informativos. Operar en los mercados financieros es riesgoso y puede resultar en una pérdida total de los fondos depositados.

Volver Volver