EUR/USD: semana bastante aburrida

- La semana pasada fue aburrida, por así decirlo. Las estadísticas macro publicadas del 30 de agosto al 2 de septiembre, aunque versátiles, resultaron estar bastante cerca de las expectativas del mercado. Por ejemplo, el índice de precios al consumidor armonizado en Alemania, fue de 8,8%, con la previsión de 8,8%. El índice de precios al consumidor en la Eurozona ascendió a 9,1% en lugar del 9,0% esperado. El índice de actividad empresarial del sector manufacturero estadounidense (PMI) no varió nada en el mes y se situó en 52,8 (previsión 52,0), y el número de nuevos puestos de trabajo creados fuera del sector agrícola estadounidense (NFP) no pasó de lo esperado tampoco, 315K contra 300K. Como resultado, EUR/USD se movió a lo largo de la línea de paridad de 1,0000 los cinco días, fluctuando en el rango de 0,9910-1,0078, y completó el período de cinco días en el nivel de 0,9955.

Es probable que los participantes del mercado estén mucho más activos la próxima semana. El día clave será sin duda el jueves 08 de septiembre, cuando el BCE decidirá sobre la tasa de depósito y se pronunciará y comentará sobre su política monetaria. La inflación en la Eurozona subió aún más en agosto: del 8,9% al 9,1%. Por eso, muchos expertos, como los estrategas del grupo financiero internacional Nordea, creen que el regulador europeo subirá el tipo 75 puntos básicos de golpe.

“Considerando que la tasa aumentó en 75 p.b. no tiene un precio completo en los mercados financieros y es probable que el tono de la conferencia de prensa sea agresivo”, escriben los economistas de Nordea, “esperamos que la primera reacción de los mercados sea rendimientos más altos, diferenciales de bonos más amplios y un euro más fuerte”.

Si hablamos del pronóstico promedio, se ve de la siguiente manera al momento de escribir la reseña, en la noche del viernes 02 de septiembre. El 50 % de los expertos votan por el hecho de que el EUR/USD se moverá hacia el sur en un futuro cercano, 35 % vota por su crecimiento, el 15% restante está esperando que continúe la tendencia lateral. Las lecturas de los indicadores en D1 dan señales mucho más definidas. Tanto entre los indicadores de tendencia como entre los osciladores, todos 100% del lado de los bajistas. Sin embargo, el 10% de estos últimos da señales de que el par está sobrevendido.

El objetivo bajista más cercano para el EUR/USD es la zona de 0,9900-0,9910. Tenga en cuenta que el área de 0.9900-0.9930 también es una fuerte zona de soporte/resistencia para 2002. Aparte del nivel de paridad de 1,0000, si el euro se fortalece, la primera prioridad para los alcistas será superar la resistencia de 1,0030. Después de eso, será necesario superar el nivel de 1.0080 y consolidarse en la zona de 1.0100-1.0280, la siguiente área objetivo es 1.0370-1.0470.

Entre los eventos de la próxima semana, además de la reunión del BCE, podemos destacar la publicación de los datos de ventas minoristas en la Eurozona el lunes 05 de septiembre. El lunes es feriado en Estados Unidos, el país celebra el Día del Trabajo. Estamos a la espera de los datos de actividad empresarial (ISM) en el sector de servicios de EE. UU. el martes 06 de septiembre y los indicadores del PIB en Alemania y la Eurozona se publicarán el miércoles. El presidente de la Fed, Jerome Powell, tiene previsto hablar y los datos sobre el desempleo en los Estados Unidos se publicarán el mismo día.

GBP/USD: en camino a un mínimo de 37 años

- Titulamos nuestra revisión del par GBP/USD "Pronósticos sombríos para la libra que continúan haciéndose realidad" hace dos semanas. El titular anterior sonaba como "Perspectivas a largo plazo muy terribles". Tampoco podemos decir nada alentador esta semana: la libra sigue siendo una de las monedas más débiles del G10, que se ve afectada por el empeoramiento de las perspectivas de la economía del Reino Unido.

La Cámara de Comercio Británica (BCC) estima que el Reino Unido ya se encuentra en medio de una recesión y que la inflación alcanzará el 14 % este año. Y según Goldman Sachs, podría llegar al 22 % a finales de 2023. Según el Financial Times, el número de hogares británicos que viven en la pobreza energética se duplicará con creces en enero hasta alcanzar los 12 millones de personas. Y el nuevo primer ministro tendrá que tomar medidas urgentes para evitar un desastre económico. ¿Qué acción? Parece que nadie lo sabe todavía.

En tal situación, la ansiedad de los participantes del mercado sobre la candidatura del próximo primer ministro, cuyo nombre se anunciará el lunes 05 de septiembre, es bastante comprensible. Recordemos que el actual primer ministro Boris Johnson ha dimitido tras un escándalo sexual que involucra a uno de los miembros de su gabinete.

En este contexto sombrío, la libra ha estado cayendo desde el 1 de agosto. Habiendo superado el soporte en 1.1500, la semana pasada estableció mínimos de dos años (1.1495). En cuanto al acorde final del período de cinco días, sonó un poco más alto, alrededor de 1.1510. La mayoría de los expertos (55%) cree que el GBP/USD seguirá cayendo en las próximas semanas. Y no se detendrá, aunque el Banco de Inglaterra suba los tipos de interés en 75 pb el 15 de septiembre. El 30% espera una corrección y el 15% ha tomado una posición neutral.

Según los estrategas de divisas de UOB Group, el próximo nivel de soporte significativo después de 1.1500 está en Mínimos de marzo de 2020. “Sin embargo”, señalan los especialistas, “las condiciones a corto plazo están profundamente sobrevendidas, y aún no está claro si este apoyo importante estará al alcance esta vez”. En cuanto a una posible corrección hacia el norte, la UOB cree que solo una ruptura por encima de 1.1635 indicará que la moneda británica no está lista para caer más.

Tenga en cuenta que los mínimos de marzo de 2020 (1.1409-1.1415) son al mismo tiempo los mínimos de los últimos 37 (!) años. El par GBP/USD cayó a 1.0800, solo en 1985. En cuanto a los toros, encontrarán resistencia en las zonas y en los niveles de 1.1585-1.1625, 1.1700, 1.1750, 1.1800-1.1825, 1.1900 y 1.2000. Las lecturas de los indicadores en D1 son similares a las lecturas del par EUR/USD: todo el 100% está coloreado en rojo. Sin embargo, aquí un tercio de los osciladores señalan que el par está sobrevendido, lo que a menudo indica una posible corrección.

El calendario económico del Reino Unido puede marcar el lunes 05 y el martes 06 de septiembre cuando se publiquen los PMI de servicios y manufactura del Reino Unido y el índice compuesto (PMI). El miércoles 07 de septiembre se llevará a cabo una audiencia sobre el informe de inflación, pero será más informativa y no se tomarán decisiones importantes ese día.

USD/JPY: Más, más y más alto

- La mayoría de los analistas (60%) esperaban una nueva prueba del máximo del 14 de julio y alcanzaron el máximo de 139,40 la semana pasada. Esto es exactamente lo que pasó. USD/JPY subió a la altura de 140.79, alcanzando así un máximo de 24 años. La sesión de negociación semanal terminó en 140.20.

La razón de otro récord sigue siendo la misma: la divergencia entre la política monetaria del Banco de Japón (BOJ) y otros bancos centrales importantes, principalmente la Reserva Federal de EE. UU. A diferencia de los halcones estadounidenses, el regulador japonés todavía tiene la intención de seguir una política ultra blanda, que tiene como objetivo estimular la economía nacional a través de la expansión cuantitativa (QE) y una tasa de interés negativa (-0,1%). Esta divergencia es un factor clave para el mayor debilitamiento del yen y el crecimiento del USD/JPY.

Los economistas de Bank of America Global Research esperan que el USD/JPY se mantenga en niveles altos hasta una corrección importante en el cuarto trimestre de 2022. Además, tal corrección solo es posible si la inflación en los EE. UU. muestra una desaceleración constante. “Esperamos que el USD/JPY finalice 2022 en 127”, dicen estos analistas. "Sin embargo, la debilidad estructural del yen japonés debería resurgir a largo plazo".

Por el momento, la mayoría de los analistas (50%) cree que el USD/JPY continuará su movimiento hacia el norte. Afortunadamente, todavía tiene margen para crecer: valía más de 350 yenes por 1 dólar allá por 1971. El 30% de los expertos espera que los alcistas tomen un respiro en la zona de los máximos alcanzados, y otro 20% cuenta con un desplazamiento correctivo hacia el sur.

Para los indicadores en D1, las lecturas reflejan las lecturas del par anterior: el 100% de ellos apuntan al norte, mientras que un tercio de los osciladores están en la zona de sobrecompra. La tarea principal de los alcistas es actualizar el máximo del 02 de septiembre y subir por encima de 140,80. El próximo objetivo es 142.00. Los soportes para el par están ubicados en los niveles y en las zonas 140.00, 138.35-139.05, 137.70, 136.70-137.00, 136.15-136.30, 135.50, 134.70, 134.00-134.25.

En cuanto a los eventos económicos de la próxima semana, podemos destacar la publicación de datos sobre el PIB de Japón el jueves 08 de septiembre.

CRIPTOMONEDAS: Toda esperanza para Ethereum

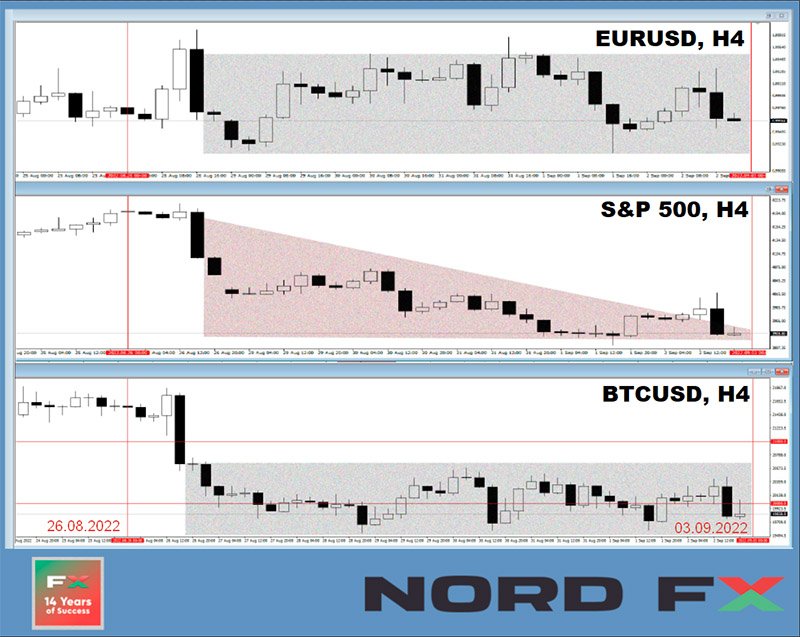

- El par BTC/USD se movía en un rango estrecho a lo largo del horizonte de $21,330 durante una semana antes del discurso de Jerome Powell el 26 de agosto. El discurso del jefe de la Fed colapsó los activos de riesgo, los mercados bursátiles y criptográficos volaron. Sin embargo, si los índices bursátiles S&P500, Dow Jones y Nasdaq continuaron cayendo durante la semana pasada, Bitcoin pudo permanecer en la región de $ 20,000 ($ 19,518-20,550), y Ethereum incluso creció en previsión de la transición al mecanismo PoS.

Como resultado, en lugar de la correlación habitual de BTC/USD con las acciones tecnológicas, pudimos observar su correlación con el principal par de divisas, EUR/USD en estos días, que se movió lateralmente a lo largo de la línea de paridad de 1.0000. Una ligera recuperación el viernes 2 de septiembre fue provocada por la publicación de datos sobre el desempleo en EE.UU. Pero el par no superó el rango de cotización semanal y Bitcoin cotiza a $ 19,930 al momento de escribir la reseña. La capitalización total del criptomercado ha caído por debajo del nivel psicológicamente importante de 1 billón de dólares y se sitúa en 0,976 billones de dólares (0,991 billones de dólares hace una semana). El Crypto Fear & Greed Index ha caído otros 2 puntos en siete días, del 27 al 25, y se encuentra en la zona Extreme Fear.

En los últimos 10 años, solo en 2018 los inversores sufrieron pérdidas más graves. Y la presión sobre el criptomercado continúa, principalmente debido al endurecimiento de la política monetaria del Banco Central de EE. UU. Según CoinShares, la facturación de los productos de inversión en criptomonedas cayó en la última década de agosto al nivel más bajo desde octubre de 2020, y la salida de fondos continuó por tercera semana consecutiva. “Aunque […] parte de esta dinámica se debe a efectos estacionales”, explican los especialistas, “también vemos una continua apatía tras la reciente caída de precios. Creemos que la cautela se debe a la retórica agresiva de la Reserva Federal". Además de los especuladores y los "turistas" ocasionales, los tenedores de BTC a mediano plazo (con un historial de monedas de más de 5 meses) comenzaron a abandonar el mercado.

Las filas de entusiastas de las criptomonedas se están reduciendo rápidamente. Bitcoin es "un activo puramente especulativo sin utilidad", debido a la falta de progreso tecnológico. Así lo afirmó Justin Bons, el fundador y director de inversiones del fondo Cyber Capital. Solía ser un vigoroso defensor de bitcoin, pero cambió su punto de vista, llamándolo "una de las peores criptomonedas". “El mundo ha avanzado. Solía decirse que el oro digital simplemente adoptaría la mejor tecnología. Esta tesis, obviamente, no ha sido totalmente confirmada. Bitcoin no tiene contratos inteligentes, tecnologías de privacidad o avances de escala”, explicó Bons.

“Las propiedades económicas de bitcoin también son increíblemente débiles. Compite con las criptomonedas que pueden lograr una inflación negativa, alta capacidad de almacenamiento y utilidad, como ETH posterior a la fusión". “La gente, en su mayoría, invierte en la primera criptomoneda solo porque cree en el aumento de precios. Actúan según el mismo principio que los participantes en los esquemas Ponzi”, cree el fundador de Cyber Capital.

Umar Farooq, jefe de la división blockchain de Onyx, que forma parte del conglomerado JPMorgan, también expresó muchas críticas contra el criptomercado. En su opinión, la mayoría de los criptoactivos en el mercado son "basura", y la falta de una regulación completa de la industria disuade a muchas instituciones financieras tradicionales de participar en el mercado. Además, las tecnologías y aplicaciones prácticas de las monedas digitales no están bien desarrolladas. Debido a esto, por ejemplo, no se pueden utilizar como productos como depósitos bancarios tokenizados.

El inversor y locutor Kevin O'Leary también cree que el precio de bitcoin se está estancando debido a la falta de regulación. Como resultado, los institucionalistas no pueden invertir en este sector. “Hay que usar los billones de dólares que maneja la riqueza soberana, pero no van a comprar bitcoin porque no hay regulación”, dice O'Leary. “La gente olvida que el 70% de la riqueza mundial está en fondos de pensiones y fondos soberanos. En consecuencia, si no se les permite comprar esta clase de activos, no apuestan por ella”.

Sin embargo, el inversionista cree que la regulación seguirá apareciendo dentro de los próximos dos o tres años. Mientras tanto, sin un marco regulatorio, las criptomonedas no pueden considerarse una clase de activos en toda regla, y es poco probable que Bitcoin supere los $25 000.

El pronóstico del analista Justin Bennett parece mucho más sombrío. Según él, la reciente venta masiva en el mercado de valores conducirá inevitablemente a una caída en la tasa de bitcoin: “La venta de acciones que ha tenido lugar confirma una gran trampa alcista y es probable que provoque una caída prolongada. Es decir, el S&P500 caerá alrededor de un 16% y BTC un 30%-40%, hasta el nivel de $12,000".

"BTC está probando la línea de tendencia de 2015 nuevamente", escribe el analista. - “No creas a quienes lo consideran un fenómeno saludable. Vale la pena prestar atención a las dos mechas largas de fondo de 2015 y 2020 que indican una fuerte demanda. Esta vez estamos viendo exactamente lo contrario”. Según Bennett, el objetivo principal para los bajistas es el máximo anterior a la COVID-19 de $3400.

Con respecto a ethereum, Bennett cree que el activo está formando la parte superior del patrón de "cabeza y hombros" en el gráfico con un objetivo a la baja cerca de $ 1,000: "El hombro derecho de este patrón está comenzando a formarse y la caída de ETH por debajo de $ 1,500 es la confirmación.”

Un escenario similar es dado por los analistas de Bloomberg. También predicen que ETH caerá por debajo de $ 1,000 a pesar de su reciente regreso desde los mínimos del 29 de agosto. Esto se debe en gran parte a la volatilidad del precio del ethereum en condiciones de mercado bajista. “Los indicadores técnicos del impulso y las tendencias de precios muestran que es probable que continúe la caída del token desde un pico cercano a los $2,000 a mediados de agosto hasta la zona actual cercana a los $1,500”, dijo Bloomberg en su informe.

El sentimiento en la comunidad ETH se ha mantenido optimista últimamente debido a la próxima fusión. Sin embargo, esto no ha proporcionado al activo ninguna inmunidad a las últimas condiciones macroeconómicas desfavorables, escriben los analistas de Bloomberg. Ethereum ha establecido un soporte prometedor en su promedio móvil de 50 días. Sin embargo, después de que el mercado cayera el 25 y 26 de agosto, el activo ha estado por debajo de este soporte, lo que indica los riesgos de un mayor colapso y una nueva prueba del soporte alrededor de $1,000.

Y algo de optimismo al final de la reseña. Según varios expertos, si la transición a la red Ethereum 2.0 y la implementación del mecanismo de prueba de participación van según lo planeado, esta altcoin puede subir bruscamente de precio y arrastrar a todo el mercado con ella, principalmente a su principal competidor., bitcoin. Recuerde que la actualización de la red ethereum está programada para el período del 15 al 20 de septiembre. Por lo tanto, pronto descubriremos cuál de las predicciones será correcta.

Grupo analítico NordFX

Aviso: estos materiales no son recomendaciones de inversión ni pautas para trabajar en los mercados financieros y están destinados únicamente a fines informativos. Operar en los mercados financieros es riesgoso y puede resultar en una pérdida total de los fondos depositados.

Volver Volver