EUR/USD: La próxima semana: cinco días de tormentas y tsunamis

- Parece que todo el mundo celebró el Año Nuevo chino la semana pasada. Por supuesto, hubo cierta volatilidad en todos los principales pares de divisas, pero al final obtuvimos una tendencia lateral casi perfecta. No negaremos la importancia de las vacaciones de Año Nuevo, pero la razón de la calma, por supuesto, no está en esto, sino en los eventos clave que se avecinan la próxima semana.

El 1 de febrero, cuando sea tarde en la noche en Europa y amanezca en Asia, la Reserva Federal de EE. UU. anunciará su decisión clave sobre las tasas de interés y la dirección del regulador informará (o al menos dará una pista) sobre su futura política monetaria. El Banco Central Europeo tomará su decisión sobre la tasa unas horas después, el jueves 02 de febrero.

Pero, antes de dar pronósticos, volvamos a los eventos de los últimos cinco días. Los datos publicados el jueves 26 de enero mostraron que la economía de EE. UU. está mejor de lo esperado. El PIB del país, según estimaciones preliminares, creció un 2,9% a/a en el cuarto trimestre frente a la previsión de un 2,6%. Al mismo tiempo, las solicitudes iniciales de beneficios por desempleo para la semana al 21 de enero cayeron a 186K (pronóstico 205K, el valor anterior de 192K). Esta es la cifra semanal más baja desde abril de 2022. Los pedidos de bienes duraderos subyacentes también superaron las estimaciones, cayendo un -0,1% en lugar del esperado -0,2%. Las ventas de casas nuevas también están funcionando bien, con ventas de hasta 616K en diciembre desde 602K en noviembre.

Mirando estas cifras, podemos concluir que no todo es tan malo y que no hay recesión en los Estados Unidos. Y que la agresiva política monetaria (QT) de la Fed para 2022 no ha tenido un efecto asfixiante en la economía. Por tanto, es posible pasar a su flexibilización (QE). Sin embargo, algunos economistas señalan que la demanda de los consumidores está perdiendo impulso (2,1% en el 4T frente al 2,9% previsto y el 2,3% del trimestre anterior). Con base en esto, concluyen que persisten las posibilidades de una recesión leve.

Por ahora, el mercado cree que la Fed subirá las tasas en 25 puntos base (bps) en su reunión de febrero. Actualmente se encuentra en 4,50%, y el consenso de mercado indica su valor máximo en el nivel de 4,90-5,00% en 2023. La probabilidad de que la tasa suba otros 25 pb en marzo se estima en 85%. Aunque algunos analistas creen que el valor máximo se detendrá en torno al 4,75%. Además, la tasa puede incluso reducirse a 4.25-4.50% para fines de 2023. Esta dinámica obviamente no beneficiará al dólar, pero impulsará las monedas competidoras de la canasta DXY y los activos de riesgo.

En cuanto a la moneda común europea, el mercado está seguro de que el BCE subirá la tasa en 50 pb el 02 de febrero. Pero, según los analistas, la diferencia en las alzas de las tasas USD y EUR ya fue tomada en cuenta por el mercado en las cotizaciones del par, por lo que se mantiene en el rango 1.0845-1.0925. Y su futuro previsible dependerá de los comentarios y señales que los líderes de la Fed y el BCE den al final de sus reuniones.

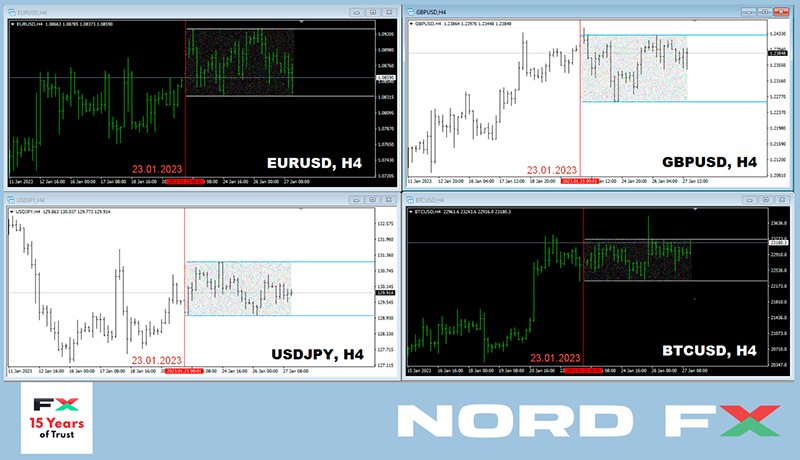

Comenzando en 1.0855 el lunes 23 de enero, el par finalizó la semana pasada en 1.0875. En el momento de redactar el pronóstico (viernes por la tarde, 27 de enero), los votos de los partidarios de los toros y los bajistas se dividen casi por igual. El 50% de los analistas esperan un mayor fortalecimiento del euro y el crecimiento del par. El 45% espera que la moneda estadounidense pueda recuperar parte de las pérdidas. El 5% restante de expertos, en previsión de las reuniones de los Bancos Centrales, prefieren no hacer previsiones en absoluto. Entre los indicadores en D1, la imagen es diferente: el 90% de los osciladores son de color verde, el 5% indican que el par está sobrecomprado y el 5% son de color gris neutro. Entre los indicadores de tendencia, el 80% recomienda comprar, el 20% recomienda vender. El soporte más cercano para el par está en la zona 1.0835-1.0845, luego hay niveles y zonas 1.0800, 1.0740-1.0775, 1.0700-1.0710, 1.0620-1.0680, 1.0560 y 1.0480-1.0500. Los alcistas encontrarán resistencia en los niveles de 1.0895-1.0935, 1.0985-1.1010, 1.1130, después de lo cual intentarán afianzarse en el escalón 1.1260-1.1360.

La próxima semana será, sin duda, tormentosa y llena de eventos. Además de estas reuniones de la Fed y el BCE, cabe señalar que el 30 de enero se publicaron datos de PIB, de tasa de desempleo e inflación (IPC) el 31 de enero y de actividad empresarial (PMI) en el sector manufacturero alemán el 30 de enero. 01 de febrero. Sabremos cuál es la situación con los precios al consumidor (IPC) en la Eurozona y qué está pasando con la actividad empresarial (PMI) en los EE. UU. También el miércoles 01 de febrero. Además, tradicionalmente estamos esperando un impresionante parte de las estadísticas del mercado laboral de EE. UU. el 01, 02 y 03 de febrero, incluida la tasa de desempleo y la cantidad de nuevos trabajos creados fuera del sector agrícola (NFP).

GBP/USD: El futuro de la libra está en una espesa niebla

- El Banco de Inglaterra (BoE) también tomará su decisión sobre la tasa de interés el jueves 02 de febrero. Y si la probabilidad de que la Fed y el BCE suban sus tasas es cercana al 100%, no todo es tan sencillo con la libra. Según algunos analistas, el BoE puede sorprender a los mercados al pausar y ralentizar el endurecimiento de su política monetaria.

Aunque puede que no haya una pausa, veremos una nueva ronda de QT en lugar de QE. El canciller británico de Hacienda, Jeremy Hunt, dijo el viernes 27 de febrero que “la débil recuperación del sector público después de la pandemia refuerza la necesidad de reformas” y que “el mejor recorte de impuestos en este momento es una inflación más baja”. Y la mejor (si no la única) cura para la inflación, como muestra la experiencia de colegas en el extranjero, es aumentar las tasas de interés.

Los alcistas de la libra esperan que el Banco de Inglaterra suba la tasa de la libra en 50 pb, y que alcance al menos un 4,50 % desde el actual 3,50 % para el verano. En cuanto a los bajistas, creen que la amenaza de una desaceleración económica y una recesión impedirán que el Banco Central lo suba más de 25 pb ahora, y lo hará por última vez, para luego verse obligado a flexibilizar la política monetaria a pesar de alta inflación.

En general, el futuro está envuelto en niebla. Pero el hecho de que la economía del país tiene grandes problemas es muy claro. Así lo demuestra la caída del Índice Compuesto de Actividad Empresarial (PMI) de 49,0 a 47,8 puntos, en lugar del esperado aumento a 49,3.

El gobernador del Banco de Inglaterra, Andrew Bailey, ha dicho recientemente que la economía británica tras el Brexit se ha enfrentado a una escasez de más de 300.000 trabajadores debido al cese de la libre circulación de trabajadores de la UE. Tal déficit se ha convertido en un obstáculo para la lucha contra la inflación, ya que implica un aumento de los salarios. Además, la economía del país continúa presionada por los altos precios de la energía y las interrupciones en el suministro, así como otros problemas relacionados con las sanciones contra Rusia debido a su invasión de Ucrania.

Las cotizaciones del GBP/USD no han cambiado mucho en los últimos cinco días: a partir de 1.2395, marcó el acorde final allí. El pronóstico medio para el futuro cercano también parece vago: el 35% de los expertos cree que es hora de que la pareja gire hacia el sur, muchos apuntan hacia el norte y el 30% restante mira hacia el este. Entre los osciladores en D1, el 85% son de color verde, el 15% indica que el par está sobrecomprado. Los indicadores de tendencia están 100% en el lado verde. Los niveles y zonas de soporte para el par son 1.2360, 1.2300-1.2330, 1.2250-1.2270, 1.2200-1.2210, 1.2145, 1.2085-1.2115, 1.2025, 1.1960, 1.1900, 1.1800-1.1840. Cuando el par se mueva hacia el norte, enfrentará resistencia en los niveles 1.2430-1.2450, 1.2510, 1.2575-1.2610, 1.2700, 1.2750 y 1.2940.

Entre los eventos relacionados con la economía del Reino Unido en la próxima semana, además de la reunión del Banco de Inglaterra, se puede señalar el 01 y 03 de febrero, cuando se conocerán los nuevos datos de enero sobre la actividad empresarial (PMI) en el país. publicado.

USD/JPY: El futuro del par depende de la Fed

- A diferencia de sus contrapartes, el Banco de Japón (BoJ) dejó su tasa clave sin cambios en un nivel negativo de -0.1% en su reunión del 18 de enero. La próxima reunión no es pronto, el 10 de marzo. El actual jefe del capítulo del BoJ, Haruhiko Kuroda lo presidirá por última vez. Sus poderes terminarán el 08 de abril, y la reunión del BoJ del 28 de abril estará a cargo del nuevo titular del Banco Central. Es con este evento que los mercados asocian un posible cambio en la política monetaria del país. Mientras tanto, las opiniones de los participantes del mercado se centran en la Reserva Federal de EE. UU.

Al igual que con los pares anteriores, el USD/JPY no estuvo muy activo la semana pasada, comenzando en 129.57 y terminando en 129.85. Las previsiones de los analistas no dan ninguna orientación hasta la próxima reunión de la Fed: el 50 % de ellos está del lado de los alcistas, el 40 % de los bajistas y el 10 % ha decidido no hacer ninguna predicción. Entre los osciladores en D1, el 10 % apunta al norte, el 35 % mira al sur y el 55 % apunta al este. Para los indicadores de tendencia, el 15% mira al norte, el 85% mira en la dirección opuesta. El nivel de soporte más cercano se encuentra en la zona 129.50, seguido de los niveles y zonas 128.90-129.00, 127.75-128.10, 127.00-127.25, 126.35-126.55, 125.00, 121.65-121.85. Los niveles y zonas de resistencia son 130.50, 131.25, 132.00, 132.80, 133.60, 134.40 y luego 137.50.

No se esperan eventos importantes con respecto a la economía japonesa esta semana.

CRIPTOMONEDAS: Nueva estrategia comercial: Año nuevo chino

- Bitcoin se comporta incluso con más calma que los índices bursátiles S&P500, Dow Jones y Nasdaq en vísperas de la reunión de la Fed del 1 de febrero. Por supuesto, se mantiene cierta correlación entre ellos, pero la volatilidad de la principal criptomoneda se ha reducido notablemente. Aunque, es muy posible que esto sea solo la calma antes de la tormenta. Lo cual, como es habitual, lo dispondrá el regulador estadounidense con su política monetaria y la tasa clave para USD.

Según la directora ejecutiva de Ark Invest, Cathy Wood, el mercado de criptomonedas entrará en una nueva fase en 2023. El aumento de bitcoin y otras monedas virtuales va ser el resultado de la flexibilización monetaria de la Fed en la segunda mitad de este año. Es este movimiento el que se convertirá en un disparador para que los inversores prueben los mercados de valores y las monedas digitales. (El estratega de Bloomberg, Mike McGlone, expresó un punto de vista similar anteriormente, señalando la posibilidad de que BTC aumente a $ 30,000).

Adam Farthing, director de riesgos de la empresa de criptomonedas B2C2, señaló que la primera criptomoneda debe superar el nivel clave de alrededor de USD 25 000 para continuar con el repunte. “Será un hueso duro de roer”, compartió su opinión el experto. Según él, después de pasar el hito designado, se reanudará el interés de los forasteros que quieren volver al mercado.

Sin embargo, los analistas de la empresa de corretaje Bernstein están convencidos de que es poco probable que ese repunte continúe en este momento, ya que no hay señales de "nuevas inyecciones" en la industria. Sin embargo, en su opinión, el capital institucional aún comenzará a mostrar más interés en las criptomonedas este año, ya que se convierte en una clase de activos cada vez más regulada. (También hemos planteado repetidamente el tema de la regulación y su conflicto con la idea principal de las criptomonedas en nuestras reseñas).

Y el creador del canal y analista de DataDash, Nicholas Merten, también cree que, si bien las criptomonedas tienen un futuro brillante, muchos subestiman el entorno global actual. En su opinión, el daño causado por FTX, Celsius, Three Arrows Capital y Terraform Labs ha dejado una huella imborrable en la industria. Además, es necesario tener en cuenta el componente macroeconómico, ya que muchos países están luchando contra una rápida inflación y las cadenas de suministro no se han recuperado por completo después de la pandemia de coronavirus. Según el experto, los inversores deben comprender que la tendencia alcista a largo plazo ha terminado. Desafortunadamente, la industria de activos digitales necesita prepararse para nuevos desafíos, y la tendencia alcista actual en el mercado es solo una corrección local dentro de la tendencia bajista general.

Jim Cramer de CNBC está de acuerdo con Nicholas Merten. El presentador de televisión de “Mad Money” también se ha centrado en los riesgos a la luz del accidente de FTX. Señaló que una situación similar podría ocurrir en cualquier momento con cualquier otra gran empresa de criptografía. En su opinión, nadie sabe lo que realmente esconden los grandes jugadores de la industria. Y no hay garantías de que sean realmente honestos con sus clientes. Cualquier nuevo escándalo, según él, provocará una fuerte caída en las cotizaciones de bitcoin, lo que significa que los activos de los inversores están en riesgo. Citando a Carley Garner, estratega sénior de productos básicos y corredor de DeCarley Trading, recomendó mantenerse alejado de las monedas virtuales y optar por el oro físico como protección contra el aumento de la inflación y el caos económico.

Una autoridad como Jamie Dimon, el jefe del gigante bancario estadounidense JPMorgan, también ha apostado fuerte por el oro digital. Dudó al aire de CNBC que el suministro de bitcoin esté realmente limitado a 21 millones de monedas. "¿Cómo lo saben? Tal vez suba a 21 millones, y aparezca la foto de Satoshi y se ría de todos ustedes", sugirió. Este alto directivo ya expresó públicamente su escepticismo en octubre de 2022 con respecto al código incrustado en el algoritmo de la primera criptomoneda "¿Han leído todos los algoritmos? Chicos, ¿creen en todo esto?", Dimon sonrió en ese momento.

Para tu información. Dadas las reducciones a la mitad programadas, la barra de 21 millones debería alcanzarse para 2141. Al mismo tiempo, los expertos dicen que el límite en las emisiones de bitcoin lo proporcionan solo cinco líneas del código. Está abierto para el estudio, y cualquiera puede verificar esto.

Y aquí surge la pregunta: ¿y si las incursiones de Jamie Dimon en bitcoin están conectadas con el deseo de eliminar a este exitoso competidor? Después de todo, gracias al reciente repunte alcista, la capitalización de la criptomoneda insignia ha superado los $ 443 mil millones y ha superado a todas las instituciones financieras tradicionales clave, incluidos los bancos mundiales globales, en este indicador. Por ejemplo, la capitalización del gigante bancario estadounidense JPMorgan Chase es de $406,42 mil millones, mientras que Bank of America tiene una capitalización de $277,56 mil millones. Además, BTC está por delante de compañías como Alibaba ($317,01 mil millones), Samsung ($335,37 mil millones), Mastercard ($365,09 mil millones) y Walmart ($385,15 mil millones). Sin embargo, ha perdido ligeramente frente a Tesla ($454,72 mil millones).

Según CompaniesMarketCap, bitcoin es el decimosexto activo más valioso del mundo. Los líderes de la calificación son el oro ($12,77 billones), Apple ($2,25 billones) y Saudi Aramco ($1,94 billones).

Al momento de escribir esta reseña (viernes 27 de enero por la noche), el BTC/USD cotiza en la zona de $23 070. La capitalización total del criptomercado es de $1,060 billones ($1,038 billones hace una semana). El Crypto Fear & Greed Index ha crecido de 51 a 55 puntos durante la semana y ha pasado de la zona Neutral a la zona de Greed, donde, según los creadores del índice, ya es peligroso abrir posiciones cortas.

Y al final de la reseña , nuestra columna medio olvidada y medio en broma de hacks criptográficos. Esta vez hablaremos de una observación interesante. Eso sí, si decides adoptarlo, toda la responsabilidad recaerá sobre ti. Pero si puedes ganar dinero gracias a él, no dejes de contárnoslo. Y no te olvides de decir gracias.

Entonces, resulta que comprar bitcoin al final del primer día del Año Nuevo chino y venderlo después de diez días de negociación garantiza una ganancia promedio de más del 9%. Esto fue descubierto por el Director de Investigación y Estrategia de Matrixport, Markus Thielen. Según sus observaciones, el esquema ha generado ingresos en el 100% de los casos durante los últimos ocho años, de 2015 a 2022. Tal operación traería la mayor ganancia en 2017: 15%. Incluso en 2018, en el contexto del criptoinvierno anterior, el inversor recibió ingresos, aunque solo el 1%.

Para implementar el esquema en 2023, era necesario comprar oro digital el 22 de enero y vender los activos 10 días después, el 1 de febrero. Bitcoin cotizaba cerca de la marca de $22 900 el día de la compra propuesta. Thielen cree que su precio debería acercarse a los 25.000 dólares a principios de febrero. Pronto sabremos si el fenómeno estará justificado esta vez. Y si alguien decide seguir las recomendaciones de Thielen en el futuro, le informamos que el próximo año nuevo chino comienza el sábado 10 de febrero de 2024.

NordFX Grupo Analitico

Aviso: estos materiales no son recomendaciones de inversión ni pautas para trabajar en los mercados financieros y están destinados únicamente a fines informativos. Operar en los mercados financieros es riesgoso y puede resultar en una pérdida total de los fondos depositados.

Volver Volver