EUR/USD: En espera de las reuniones de la Fed y el BCE

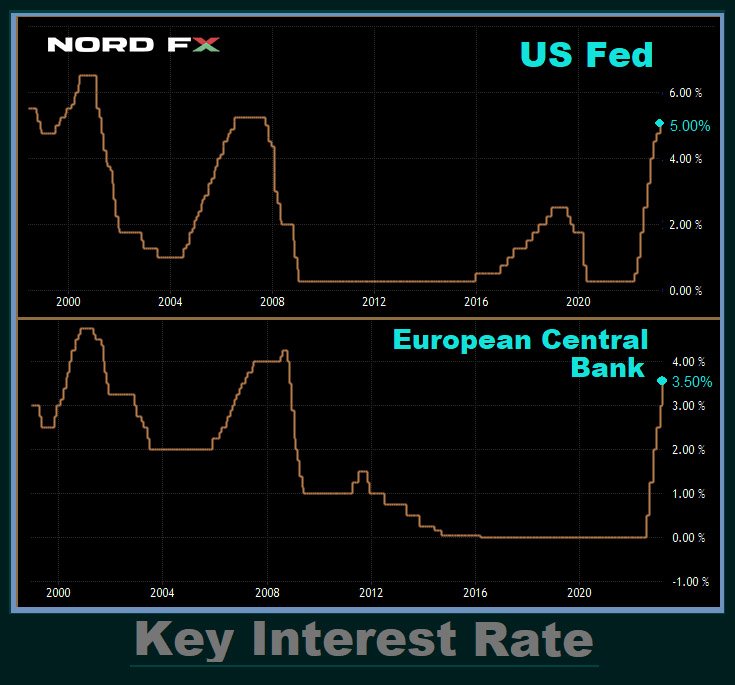

- El factor principal que determinó la dinámica del índice del dólar estadounidense (DXY) y, en consecuencia, el par EUR/USD la semana pasada fue... el silencio. Si recientemente, los discursos de los representantes de la Reserva Federal fueron casi la guía de mercado más importante, desde el 21 de abril ha estado en vigor un régimen de silencio. Antes de la conferencia de prensa del presidente de la Fed, Jerome Powell, luego de la reunión de mayo del FOMC, se instruye a todos los funcionarios para mantener el silencio. Faltan pocos días para la reunión del FOMC (Comité Federal de Mercado Abierto), donde se tomará una decisión sobre la futura política monetaria del regulador, prevista para el 2/3 de mayo. Además, el jueves 4 de mayo habrá una reunión del Banco Central Europeo, donde también se tomará una decisión sobre la tasa de interés. En general, el próximo período de cinco días promete ser, al menos, no aburrido.

Por supuesto, los datos macroeconómicos y los acontecimientos de ambos lados del Atlántico provocaron ciertas fluctuaciones en el EUR/USD la semana pasada. Sin embargo, el resultado final fue cercano a cero: si el viernes 21 de mayo el último acorde sonó en la marca de 1.0988, entonces el viernes 28 de mayo se colocó no muy lejos: en el nivel de 1.1015.

Un hecho a destacar fue la publicación del informe First Republic Bank (FRC), que se sitúa entre los 30 principales bancos estadounidenses por capitalización bursátil. Fue este informe el que condujo a la caída del dólar y al alza del par en más de 100 puntos el miércoles 26 de abril.

Parecía que la crisis bancaria provocada por el endurecimiento de la política monetaria (QT) de la Reserva Federal comenzaba a desvanecerse... La secretaria del Tesoro de EE. UU., Janet Yellen, incluso aseguró al público sobre la resistencia del sector bancario. Pero entonces... un nuevo estallido llamado First Republic Bank (FRC). Para evitar su quiebra y respaldar su liquidez en el primer trimestre de 2023, un consorcio de bancos transfirió $30 mil millones en depósitos no asegurados a FRC. JPMorgan proporcionó otros $ 70 mil millones en forma de crédito. Sin embargo, esto no fue suficiente: los clientes del banco comenzaron a dispersarse y las acciones de FRC colapsaron un 45% en dos días y un 95% desde principios de año. Solo en marzo, los clientes retiraron $ 100 mil millones del banco. Por lo tanto, First Republic Bank tiene una gran posibilidad de convertirse en el número 4 en la alineación de los principales bancos estadounidenses en bancarrota. Y si la Fed no detiene su ciclo QT, existe una probabilidad muy alta de que los números 5, 6, 7, etc., aparezcan en esta lista.

Sin embargo, como ya hemos detallado en nuestra revisión anterior, en la reunión del 2/3 de mayo, la tasa clave se elevará solo 25 puntos básicos (FedWatch de CME estima que la probabilidad de esto es del 72%). Después de eso, es probable que el banco central de EE. UU. haga una pausa. Como afirmó el presidente del Banco de la Reserva Federal de Atlanta, Raphael Bostic, “un aumento más debería ser suficiente para que demos un paso atrás y veamos cómo nuestra política se refleja en la economía”. Cabe señalar que la subida de tipos de 25 pb se ha tenido en cuenta durante mucho tiempo en las cotizaciones del mercado. Por lo tanto, inmediatamente después de las noticias sobre FRC y el aumento a 1.1095, EUR/USD volvió a un estado cómodo para sí mismo.

Al momento de escribir la reseña, el viernes 28 de abril por la noche, las opiniones de los analistas estaban divididas de la siguiente manera: el 35 % espera que el dólar se debilite y el par suba, el 50 % espera que se fortalezca y los 15 restantes % han tomado una posición neutral. En cuanto al análisis técnico, entre los osciladores en D1, el 85 % son de color verde, el 15 % son de color gris neutro, entre los indicadores de tendencia, el 90 % son de color verde y el 10 % han cambiado a rojo. El soporte más cercano para el par se encuentra en el área de 1.0985-1.1000, seguido de 1.0925-1.0955, 1.0865-1.0885, 1.0740-1.0760, 1.0675-1.0710, 1.0620 y 1.0490-1.0530. Los toros encontrarán resistencia en el área de 1.1050-1.1070, luego 1.1110, 1.1230, 1.1280 y 1.1355-1.1390.

Además de las reuniones del FOMC y el BCE antes mencionadas, podemos esperar una cantidad sustancial de datos económicos la próxima semana. El lunes 1 de mayo se publicará el ISM Manufacturing PMI de EE.UU. Al día siguiente, se conocerá el valor de un índice similar, pero para Alemania. Asimismo, el martes 2 de mayo conoceremos la situación de la inflación en la Eurozona, ya que se dará a conocer el Índice de Precios al Consumidor (IPC). Además, los días 2, 3, 4 y 5 de mayo obtendremos una ráfaga de datos del mercado laboral de EE. UU. Entre estos se encuentran indicadores importantes como la tasa de desempleo y el número de nuevos empleos no agrícolas en los EE. UU. (NFP), que tradicionalmente se publicarán el primer viernes del mes, 5 de mayo.

GBP/USD: BoE vs. Fed: ¿Quién ganará la batalla de las tasas de interés?

- La reunión del Banco de Inglaterra (BoE) tendrá lugar una semana después de la reunión de la Fed, el jueves 11 de mayo. La mayoría de los expertos cree que aún no ha terminado el ciclo de subidas de tipos de interés de la libra, lo que respalda a la moneda británica.

Los últimos datos de inflación de marzo contribuyen a estas previsiones. El Índice de Precios al Consumidor (IPC) en términos anuales volvió a alcanzar la doble cifra, 10,1%, que es superior a la previsión de 9,8%. Para llevar este indicador por debajo de la marca psicológicamente importante del 10,0%, es muy probable que el BoE continúe siguiendo el ejemplo de la Fed. Los participantes del mercado esperan que el regulador suba la tasa de interés en 50 puntos básicos el 11 de mayo: de 4,25% a 4,75%. Hasta ahora no se han ideado formas más eficaces de frenar la inflación. Y si sigue siendo tan alto, dañará tanto al mercado de consumo como a la economía general del Reino Unido.

Desde principios de abril, hemos observado una tendencia lateral. Sin embargo, GBP/USD finalizó el último período de cinco días en la marca de 1.2566, rompiendo inesperadamente el límite superior del canal. Quizás la razón del salto fue el cierre de posiciones comerciales a fin de mes. Actualmente, el 75% de los expertos está a favor del dólar y solo el 25% está del lado de la libra esterlina. Entre los osciladores en D1, el equilibrio de poder es el siguiente: el 85% vota a favor del verde (con un tercio de ellos en la zona de sobrecompra), y el 15% restante se ha vuelto gris neutro. Los indicadores de tendencia están 100% en el lado verde. Los niveles de soporte y las zonas para el par son 1.2450-1.2480, 1.2390-1.2400, 1.2330, 1.2275, 1.2200, 1.2145, 1.2075-1.2085, 1.2000-1.2025, 1.1960, 1.1900-1.192 0 y 1,1800-1,1840. A medida que el par se mueva hacia el norte, encontrará resistencia en los niveles 1.2510-1.2540, 1.2575-1.2610, 1.2700, 1.2820 y 1.2940.

Con respecto a las estadísticas importantes sobre el estado de la economía del Reino Unido para la próxima semana, el martes 2 de mayo se publicará el índice de gerentes de compras de manufactura (PMI). Luego, el 4 de mayo, conoceremos el valor del PMI para el sector de servicios, así como el indicador compuesto de actividad empresarial para el Reino Unido en su conjunto. Los comerciantes también deben tener en cuenta que habrá un feriado bancario en el país el lunes 1 de mayo.

USD/JPY: Banco de Japón: Rumbo a una política ultrablanda

- Pronosticar la tasa de interés del Banco de Japón (BoJ) es bastante simple y muy, muy aburrido. Como recordatorio, actualmente se encuentra en un nivel negativo de -0,1% y se modificó por última vez el 29 de enero del lejano 2016, cuando se redujo en 20 puntos básicos. Esta vez, en su reunión del viernes 28 de abril, el regulador lo dejó sin cambios en el mismo -0,1%.

Pero eso no es todo. Muchos participantes del mercado esperaban que con la llegada del nuevo gobernador del banco central, Kazuo Ueda, el regulador finalmente cambiaría de rumbo hacia el endurecimiento. Sin embargo, contrariamente a estas expectativas, durante su primera conferencia de prensa luego de su primera reunión el 28 de abril, Ueda declaró: "Seguiremos flexibilizando la política monetaria sin dudarlo si es necesario". Uno podría preguntarse cuánto más suave podría llegar a ser, pero resulta que el -0,1% actual no es el límite.

El resultado de las palabras del gobernador del BoJ se puede ver en el gráfico: en pocas horas, el USD/JPY se disparó de 133,30 a 136,55, debilitando al yen en 325 puntos. Por supuesto, todavía está lejos del pico de octubre de 2022, pero un aumento al nivel de 137,50 ya no parece del todo irreal.

El par terminó la semana pasada en el nivel de 136.30. Con respecto a sus perspectivas a corto plazo, las opiniones de los analistas se distribuyen de la siguiente manera: actualmente, solo el 25% de los expertos vota por un mayor crecimiento del par, el 65% apunta en la dirección opuesta, esperando que el yen se fortalezca, y el 10% simplemente se encoge de hombros. Entre los osciladores en D1, el 85% apunta hacia arriba (un tercio de ellos están en la zona de sobrecompra), mientras que el 15% restante permanece neutral. Los indicadores de tendencia muestran que el 90 % mira hacia el norte y el 10 % hacia el sur. El nivel de soporte más cercano está en el área de 136.00. A continuación están los niveles y zonas en 135.60, 134.75-135.15, 132.80-133.00, 132.00-132.40, 131.25, 130.50-130.60, 129.65, 128.00-128.15 y 127.20. Los niveles y zonas de resistencia están en 137.50 y 137.90-138.00, 139.05 y 140.60.

En cuanto a los eventos que caracterizan el estado de la economía japonesa, no se esperan eventos para la próxima semana. Además, el país espera con ansias una serie de días festivos: el 3 de mayo es el Día de la Constitución, el 4 de mayo es el Día de la Vegetación y el 5 de mayo es el Día del Niño. Como resultado, la dinámica del USD/JPY dependerá completamente de lo que suceda al otro lado del Océano Pacífico, en los Estados Unidos.

CRIPTOMONEDAS: A la espera del Halving de 2024

- BTC/USD continuó cayendo el lunes 24 de abril y, después de romper el soporte en $27 000, cayó a $26 933. Los participantes del mercado ya estaban preparados para ver que Bitcoin bajaba aún más al fuerte nivel de soporte de $ 26,500. Sin embargo, inesperadamente se disparó a $ 30,020 el 26 de abril. La criptomoneda principal se salvó, como lo ha sido muchas veces antes y lo será muchas veces, por un dólar debilitado. La causa de la conmoción fueron los problemas del First Republic Bank, que siguieron a una serie de quiebras de bancos criptoamigables, como se discutió anteriormente.

La correlación entre las industrias criptográfica y bancaria surge gracias a la siguiente cadena de eventos: 1) El endurecimiento de la política monetaria de la Reserva Federal golpea a los bancos, reduciendo precios de los activos, reduciendo la demanda de sus servicios y provocando la huida de los clientes. 2) Esta situación crea serias dificultades para algunos bancos y conduce a la quiebra de otros. 3) Esto puede obligar a la Fed a pausar su ciclo de subir las tasas de interés o incluso bajarlas. Además, el regulador puede reiniciar la imprenta para respaldar la liquidez bancaria. 4) Las tasas bajas y un flujo de dinero nuevo y barato conducen a una disminución en el valor del dólar y permiten a los inversionistas dirigir estos fondos hacia activos riesgosos como acciones y criptomonedas, lo que conduce a un aumento en sus cotizaciones. Ya hemos visto esto durante la pandemia de COVID-19 y es posible que lo volvamos a ver en un futuro cercano.

Según Raoul Pal, ex alto directivo y macroinversor de Goldman Sachs, es probable que la Reserva Federal (Fed) haya terminado su saga de subir las tasas de interés. También ha pronosticado una próxima recesión que obligará al regulador a "cambiar de rumbo" y apoyar a los mercados imprimiendo dinero. En ese caso, cree que los activos de riesgo se encontrarán con una "ola de liquidez inevitable". Esta afluencia de capital "iluminará" la industria de la criptografía con nuevas innovaciones, y la cantidad de personas que utilizan activos digitales aumentará de los 300 millones actuales a más de mil millones.

Según expertos del banco británico Standard Chartered, bitcoin se ha beneficiado de su condición de "marca refugio" para el ahorro a principios de 2023, y la situación actual indica el final del "criptoinvierno". Standard Chartered cree que la reciente agitación en el sector bancario, la estabilización de los activos de riesgo debido al final del ciclo de aumento de las tasas de interés de la Reserva Federal y el aumento de la rentabilidad en la industria de la criptominería contribuirán a un mayor crecimiento de BTC. Además, la adopción del primer marco de la UE para regular los criptomercados por parte del Parlamento Europeo también podría respaldar a la criptomoneda líder. El próximo evento de reducción a la mitad también afectará el crecimiento de BTC, con bitcoin que podría alcanzar los $ 100,000 para fines de 2024.

Cabe señalar que el tema de la reducción a la mitad es cada vez más frecuente. El servicio de prensa de Bitcoin Archive nos recuerda que falta menos de un año, con el procedimiento previsto para el 6 de abril de 2024, a partir del 24 de abril de 2023. Sin embargo, esta fecha no es definitiva y puede cambiar, como ha ocurrido en el pasado...

Algunos participantes del mercado creen que este evento será crucial para el precio futuro de la criptomoneda insignia. Creen que los ciclos de las criptomonedas son consistentes y que las cotizaciones de BTC alcanzarán nuevos máximos históricos un año o un año y medio después del halving, como sucedió en ciclos anteriores. Otros argumentan que la situación del mercado ha cambiado. Bitcoin se ha convertido en un fenómeno de masas, y ahora "otras leyes y reglas se aplican a la criptomoneda", por lo que otros factores se volverán decisivos, no solo la reducción a la mitad de las recompensas mineras.

Vale la pena señalar que el segundo grupo de especialistas incluye al analista de Bloomberg Intelligence Jamie Coutts, quien predice que el precio de bitcoin subirá a $ 50,000 antes de abril de 2024. "El precio de bitcoin toca fondo cuando quedan 12-18 meses hasta la reducción a la mitad. La estructura del ciclo actual es similar a los anteriores. Sin embargo, muchos factores han cambiado: la red se ha vuelto significativamente más resistente y Bitcoin nunca ha experimentado una recesión económica prolongada ", dijo Coutts. Si su pronóstico es correcto, el activo se apreciará alrededor de un 220% desde el mínimo alcanzado en noviembre pasado antes del halving.

El experto y comerciante conocido como Doctor Profit recordó su declaración anterior de que se alcanzó el fondo de bitcoin en el nivel de $ 15,400, y es poco probable que veamos otra caída a este nivel. El vertedero en noviembre de 2022 fue una capitulación completa, incluso para los mineros de bitcoin, algunos de los cuales se vieron obligados a vender sus monedas y equipos con pérdidas. Según Doctor Profit, BTC se encuentra actualmente en una fase de acumulación, ni en un mercado alcista ni bajista. Al mismo tiempo, el especialista ha aconsejado a los comerciantes que vigilen de cerca la correlación entre el mercado de valores chino y bitcoin, creyendo que China levantará la prohibición de las criptomonedas y las legalizará, lo que tendrá un efecto muy positivo a largo plazo en su precio.

Otro analista bajo el apodo de DonAlt también excluye una caída del BTC/USD a los mínimos de noviembre de 2022. Al mismo tiempo, permite una corrección a la baja hasta los $20 000, que, en su opinión, será un buen nivel para reponer las reservas. de la principal criptomoneda.

Ha pasado un tiempo desde que citamos al popular analista con el apodo de PlanB, conocido por su modelo Stock-to-Flow (S2F). Sigue afirmando que las predicciones que hace en base a este modelo se siguen cumpliendo. "Antes del halving, podemos esperar $32 000 para bitcoin, luego $60 000. Luego [después del halving] $100 000 se convertirán en el mínimo, y la tasa máxima podría llegar a $1 millón. Pero en promedio, después del próximo halving, la tasa de BTC debería alcanzar $542,000", escribió PlanB. al mismo tiempo, el analista enfatizó que el comportamiento del criptomercado corresponde completamente a S2F, por lo que sus críticas son simplemente infundadas.

Vale la pena señalar que PlanB no está solo en sus predicciones súper optimistas sobre el precio de bitcoin, que el legendario Warren Buffett llamó "veneno para ratas al cuadrado". Robert Kiyosaki, el autor del popular libro Rich Dad Poor Dad, cree que el valor de la criptomoneda emblemática aumentará a $ 500,000 para 2025. Y en Ark Invest, mirando hacia una década, nombraron una cifra de $ 1 millón por moneda.

A partir de la noche del viernes 28 de abril, BTC/USD cotiza a $29 345. La capitalización de mercado total del criptomercado es de $1,205 billones ($1,153 billones hace una semana). El índice Crypto Fear & Greed ha aumentado de 50 a 64 puntos en los últimos siete días, pasando de Neutral a la zona Greed.

Grupo analítico NordFX

Aviso: estos materiales no son recomendaciones de inversión ni pautas para trabajar en los mercados financieros y están destinados únicamente a fines informativos. Operar en los mercados financieros es riesgoso y puede resultar en una pérdida total de los fondos depositados.

Volver Volver