EUR/USD: Las intervenciones verbales de la Reserva Federal respaldan al dólar

- En revisiones anteriores, discutimos extensamente las intervenciones verbales realizadas por funcionarios japoneses que buscan impulsar el yen a través de sus declaraciones públicas. Esta vez, funcionarios del FOMC (Comité Federal de Mercado Abierto), encabezados por el presidente de la Reserva Federal, Jerome Powell, han tomado medidas similares. En su reunión del 20 de septiembre, el FOMC decidió mantener el tipo de interés en el 5,50%. Esto era en gran medida esperado, ya que los mercados de futuros habían indicado una probabilidad del 99% de tal resultado. Sin embargo, en la conferencia de prensa posterior, Powell indicó que la batalla contra la inflación está lejos de terminar y que es posible que el objetivo del 2,0% no se alcance hasta 2026. Por lo tanto, otra subida de tipos de 25 puntos básicos está muy en juego. . Según el presidente de la Reserva Federal, no hay recesión en el horizonte y la economía estadounidense es lo suficientemente sólida como para soportar costos de endeudamiento tan altos durante un período prolongado. Además, se reveló que 12 de los 19 miembros del FOMC prevén una subida de tipos hasta el 5,75% durante este año. Según las previsiones económicas del Comité, se espera que este nivel de tipos se mantenga durante bastante tiempo. En concreto, la previsión actualizada sugiere que la tasa sólo podría reducirse hasta el 5,1% dentro de un año (frente al 4,6% indicado anteriormente), y se espera una disminución hasta el 3,9% en una perspectiva de dos años (revisada desde el 3,4% ).

Los participantes del mercado tienen opiniones encontradas sobre estas perspectivas, pero el hecho es que las afirmaciones duras de los funcionarios han impulsado el dólar, a pesar de la ausencia de acciones tangibles. Es posible que la Reserva Federal haya aprendido de los errores de sus homólogos del Banco Central Europeo (BCE), que han llevado a los actores del mercado a creer que el ciclo de ajuste monetario en la eurozona ha concluido. A modo de recordatorio, la presidenta del BCE, Christine Lagarde, dejó claro que considera aceptable el nivel actual de los tipos de interés, mientras que el gobernador del Banco de Grecia, Yannis Stournaras, afirmó que, en su opinión, los tipos de interés han alcanzado su punto máximo y la próxima La medida probablemente será una reducción. Un sentimiento similar: que el acto de ajuste monetario de septiembre fue el último, también lo expresó el colega de Stournaras, Boris Vujčić, gobernador del Banco Nacional de Croacia.

Como resultado de la intervención verbal de la Reserva Federal, el índice del dólar (DXY) se disparó de 104,35 a 105,37 en tan sólo unas horas, mientras que el EUR/USD cayó a un nivel de 1,0616. Los economistas de Oversea-Chinese Banking Corporation (OCBC) creen que, dada la decisión de la Reserva Federal de mantener la flexibilidad en relación con otra subida de tipos, no es aconsejable anticipar un giro moderado en el futuro previsible.

Los estrategas del Danske Bank opinan que "la Reserva Federal fue tan dura como pudo sin subir las tasas". Sin embargo, sostienen que "a pesar del actual fortalecimiento del dólar, puede haber cierto potencial de subida para el EUR/USD en el corto plazo". Danske Bank afirma, además: "Creemos que los tipos máximos, las mejoras en el sector manufacturero en comparación con el sector de servicios y/o una reducción del pesimismo hacia China podrían respaldar el EUR/USD durante el próximo mes. Sin embargo, a largo plazo, "Mantendremos nuestra posición estratégica favoreciendo una caída del EUR/USD, esperando un avance por debajo de 1,0300 en los próximos 12 meses".

Los datos sobre la actividad empresarial de Estados Unidos publicados el viernes 22 de septiembre presentaron un panorama mixto. El índice PMI manufacturero subió a 48,9, mientras que el PMI de servicios disminuyó a 50,2. En consecuencia, el PMI compuesto se mantuvo por encima del umbral de 50,0, pero mostró una ligera caída, pasando de 50,2 a 50,1.

Tras la publicación del PMI, el EUR/USD concluyó la semana en 1,0645. El setenta por ciento de los expertos estuvo a favor de un mayor fortalecimiento del dólar, mientras que el 30% votó a favor de una tendencia alcista del par de divisas. En términos de análisis técnico, no ha cambiado mucho durante la semana casi completa. Todos los indicadores de tendencia y osciladores en el marco temporal D1 siguen apoyando unánimemente a la moneda estadounidense y están coloreados en rojo. Sin embargo, el 15% de ellos señalan la condición de sobreventa del par. Los niveles de soporte más cercanos para el par se encuentran en el rango 1,0620-1,0630, seguido de 1,0490-1,0525, 1,0370 y 1,0255. Los niveles de resistencia se encontrarán en la zona 1,0670-1,0700, luego en 1,0745-1,0770, 1,0800, 1,0865, 1,0895-1,0925, 1,0985 y 1,1045.

En cuanto a los acontecimientos de la próxima semana, el martes 26 de septiembre se publicarán los datos del mercado inmobiliario de EE. UU., seguidos de los pedidos de bienes duraderos en EE. UU. el miércoles. El jueves 28 de septiembre promete ser un día ajetreado. Se divulgarán los datos preliminares de inflación (IPC) de Alemania, así como las cifras del PIB de Estados Unidos para el segundo trimestre. Además, se publicarán las habituales estadísticas del mercado laboral de Estados Unidos y el día concluirá con las declaraciones del presidente de la Reserva Federal, Jerome Powell. El viernes también podemos esperar una gran cantidad de importantes datos macroeconómicos, incluido el Índice de Precios al Consumidor (IPC) preliminar de la eurozona e información sobre el consumo personal en Estados Unidos.

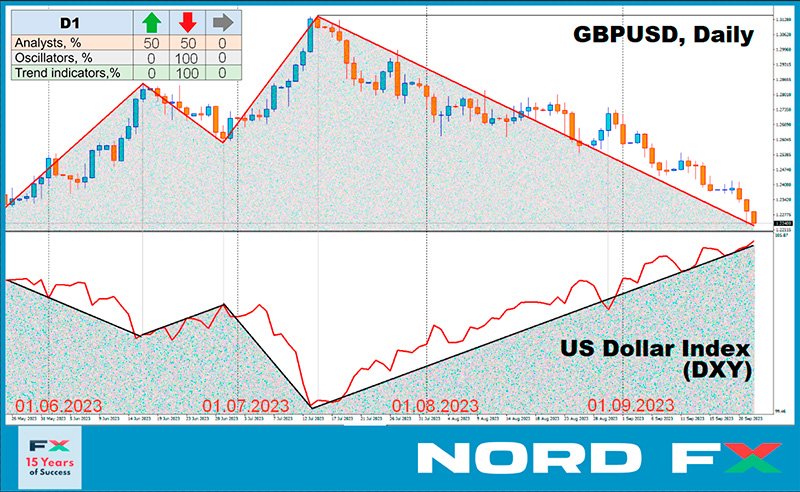

GBP/USD: El Banco de Inglaterra retira su apoyo a la libra

- El mundo financiero no gira únicamente en torno a las decisiones de la Reserva Federal. La semana pasada, el Banco de Inglaterra (BoE) también hizo oír su voz. El jueves 21 de septiembre, el Comité de Política Monetaria del Banco de Inglaterra dejó el tipo de interés de la libra sin cambios en el 5,25%. Si bien se esperaba una decisión similar por parte de la Reserva Federal, la medida del Banco de Inglaterra fue una sorpresa para los participantes del mercado. Habían previsto un aumento de 25 puntos básicos, que no se materializó. Como resultado, el fortalecimiento del dólar y el debilitamiento de la libra hicieron que el GBP/USD cayera hasta el nivel de 1,2230.

La decisión del Banco de Inglaterra probablemente estuvo influenciada por los alentadores datos de inflación del Reino Unido publicados el día anterior. De hecho, el índice de precios al consumo (IPC) anual descendió hasta el 6,7%, frente al 6,8% anterior y una previsión del 7,1%. El IPC subyacente también cayó del 6,9% al 6,2%, frente a una previsión del 6,8%. Teniendo en cuenta estos datos, la decisión de hacer una pausa y no sobrecargar una economía que ya está en dificultades parece razonable. Este razonamiento se ve respaldado además por el índice preliminar de gerentes de compras (PMI) de servicios del Reino Unido correspondiente a septiembre, que alcanzó un mínimo de 32 meses con 47,2, en comparación con 49,5 en agosto y una previsión de 49,2. El PMI manufacturero también se informó en 44,2, significativamente por debajo del nivel crítico de 50,0.

Según los economistas de S&P Global Market Intelligence, estos "descorazonadores resultados del PMI sugieren que una recesión en el Reino Unido es cada vez más probable. [...] La fuerte caída en los volúmenes de producción indicada por los datos del PMI corresponde a una contracción del PIB de más más del 0,4% trimestral, y la desaceleración generalizada está ganando impulso sin perspectivas inmediatas de mejora".

Los analistas de uno de los bancos más grandes de Estados Unidos, Wells Fargo, creen que la decisión del Banco de Inglaterra indica una pérdida de apoyo a la libra esterlina basado en las tasas. Según sus previsiones, el tipo actual del 5,25% marcará el pico del ciclo, seguido de una caída gradual hasta el 3,25% a finales de 2024. En consecuencia, sostienen que "en este contexto, un movimiento de la libra a 1,2000 o menos no está fuera de discusión".

Sus homólogos de Scotiabank comparten un sentimiento similar. Los nuevos mínimos y las fuertes señales bajistas en el oscilador para las tendencias a corto, mediano y largo plazo indican un riesgo elevado de que la libra caiga a 1,2100-1,2200.

Los economistas del Commerzbank de Alemania no descartan la posibilidad de una ligera recuperación de la libra si las perspectivas de inflación mejoran significativamente. Creen que el Banco de Inglaterra ha dejado la puerta abierta a otra subida de tipos. La votación a favor de mantener el tipo actual fue sorprendentemente igualada: 5:4, lo que significa que cuatro miembros del Comité de Política Monetaria votaron a favor de un aumento de 25 puntos básicos. Esto subraya el alto nivel de incertidumbre. Sin embargo, debido a la debilidad de la economía del Reino Unido, las perspectivas para la libra siguen siendo bajistas.

El GBP/USD cerró la semana pasada en 1,2237. Las opiniones de los analistas sobre el futuro inmediato del par están divididas equitativamente: el 50% espera un mayor movimiento a la baja, mientras que el otro 50% anticipa una corrección al alza. Todos los indicadores de tendencia y osciladores del gráfico D1 están coloreados en rojo; Además, el 40% de estos osciladores se encuentran en la zona de sobreventa, lo que es una fuerte señal de un posible cambio de tendencia.

Si el par continúa su trayectoria bajista, encontrará niveles y zonas de soporte en 1,2190-1,2210, 1,2085, 1,1960 y 1,1800. Por otro lado, si el par sube, enfrentará resistencia en 1,2325, 1,2440-1,2450, 1,2510, 1,2550-1,2575, 1,2600-1,2615, 1,2690-1,2710, 1,2760 y 1,2800-1,2815.

En términos de eventos económicos que impactarán al Reino Unido para la próxima semana, lo más destacado será la publicación de los datos del PIB del país para el segundo trimestre, programada para el viernes 29 de septiembre.

USD/JPY: Reunión mediocre en el Banco de Japón

- Después de sus homólogos de la Reserva Federal y el Banco de Inglaterra, el Banco de Japón (BoJ) celebró su reunión el viernes 22 de septiembre. "Fue una reunión mediocre", comentaron los economistas de TD Securities. "Todos los miembros votaron unánimemente para mantener la política sin cambios. La declaración fue en gran medida similar a la emitida en julio, y no se realizaron cambios en la orientación futura". El tipo de interés oficial se mantuvo en el nivel negativo del -0,1%.

La conferencia de prensa posterior encabezada por el gobernador del Banco de Japón, Kazuo Ueda, también decepcionó a los alcistas del yen. Ueda no se pronunció en contra del debilitamiento de la moneda nacional; en cambio, reiteró que el tipo de cambio debería reflejar indicadores fundamentales y permanecer estable. El jefe del banco central también señaló que el regulador "podría considerar la posibilidad de poner fin al control de la curva de rendimiento y alterar la política de tipos de interés negativos cuando estemos seguros de que alcanzar el objetivo de inflación del 2% está cerca".

El discurso del Ministro de Finanzas japonés, Shunichi Suzuki, también fue para él una forma típica de intervención verbal. "Estamos siguiendo de cerca los tipos de cambio con un alto sentido de urgencia e inmediatez", declaró el ministro, "y no descartamos ninguna opción para responder a una volatilidad excesiva". Añadió que la intervención monetaria del año pasado tuvo el efecto deseado, pero no indicó si se podrían esperar medidas similares en el futuro cercano.

Los bonos del Tesoro estadounidense a diez años y el par de divisas USD/JPY tradicionalmente están directamente correlacionados. Cuando el rendimiento de los bonos aumenta, también aumenta el dólar frente al yen. Esta semana, tras las duras declaraciones de la Reserva Federal, los tipos de los bonos del Tesoro a 10 años se dispararon hasta alcanzar su máximo desde 2007. Esto impulsó al USD/JPY a un nuevo máximo de 148,45. Según los economistas de TD Securities, considerando el aumento de los rendimientos estadounidenses, el par podría superar los 150,00. Mientras tanto, en el banco francés Societe Generale se citan niveles objetivo de 149,20 y 150,30.

La última nota de la sesión de negociación de cinco días sonó en la marca de 148,36. La mayoría de los expertos encuestados (70%) coincidieron con las opiniones de sus colegas de TD Securities y Société Générale sobre una mayor subida del USD/JPY. El 20% de los analistas espera una corrección a la baja y posiblemente una fuerte caída debido a las intervenciones monetarias. El 10% restante adoptó una postura neutral. El 100% de los indicadores de tendencia y osciladores en el marco temporal D1 son de color verde, aunque el 10% de estos últimos indican condiciones de sobrecompra. El nivel de soporte más cercano está en la zona 146,85-147,00, seguido de 145,90-146,10, 145,30, 144,50, 143,75-144,05, 142,20, 140,60-140,75, 138,95-139,05 y 137,25-137. 50. La resistencia más cercana está en 148,45, seguida de 148,45, 148,85-149,20, 150,00 y, finalmente, el máximo de octubre de 2022 de 151,90.

No está prevista la publicación de datos económicos significativos relacionados con el estado de la economía japonesa durante la próxima semana. Sin embargo, es posible que los comerciantes quieran marcar el viernes 29 de septiembre en sus calendarios, ya que ese día se publicarán los datos de inflación al consumidor para la región de Tokio.

CRIPTOMONEDAS: Batalla por 27.000 dólares

- El lunes 18 de septiembre, el precio de la criptomoneda líder comenzó a dispararse, impulsando al alza todo el mercado de activos digitales. Curiosamente, la razón detrás de este aumento no estaba directamente relacionada con bitcoin, sino con el dólar estadounidense. Específicamente, estuvo ligado a las decisiones de la Reserva Federal en materia de tasas de interés. Las altas tasas del dólar limitan el flujo de inversiones en activos más riesgosos, incluidas las criptomonedas, ya que los grandes inversores prefieren rendimientos estables. En este caso, antes de la próxima reunión de la Reserva Federal, los participantes del mercado confiaban en que el regulador no sólo se abstendría de subir las tasas, sino que también las mantendría sin cambios hasta fin de año. Aprovechando estas expectativas, el BTC/USD subió, alcanzando un máximo de 27.467 dólares el 19 de agosto, añadiendo más del 10% desde el 11 de septiembre.

Sin embargo, aunque el tipo de cambio se mantuvo sin cambios, tras la reunión quedó claro que la lucha contra la inflación continuaría. Por lo tanto, cualquier esperanza de alejarse de la postura agresiva de la Reserva Federal debería dejarse de lado por ahora. Como resultado, el precio de bitcoin cambió de rumbo. Después de romper la zona de soporte de 27.000 dólares, volvió a sus posiciones iniciales.

A pesar del reciente retroceso, muchos en la comunidad criptográfica siguen confiando en que el oro digital seguirá aumentando. Por ejemplo, un analista que se hace llamar Yoddha cree que bitcoin tiene la posibilidad de actualizar su máximo local en el corto plazo y alcanzar los 50.000 dólares a finales de año. Después de lo cual, sugiere, podría producirse una corrección a 30.000 dólares a principios de 2024, antes del evento de reducción a la mitad. El blogger Crypto Rover también anticipa que los problemas en la economía estadounidense impulsarán el crecimiento de BTC. Si el par logra establecerse firmemente por encima de los 27.000 dólares, espera que el precio se mueva hacia los 32.000 dólares.

El analista DonAlt opina que Bitcoin tiene la posibilidad de protagonizar un nuevo repunte impresionante y actualizar su máximo de 2023. "Si subimos y superamos la resistencia que estamos luchando actualmente", escribe, "creo que el objetivo podría ser 36.000 dólares. [...] No descartaré perder una buena entrada en 30.000 dólares porque si el precio sube Si se apaga, puede subir demasiado rápido. [Pero] tenemos suficientes razones de peso para bajar también. En el peor de los casos, recibiré un golpe menor si cae en el rango de $19,000 a $20,000".

El comerciante y analista Jason Pizzino cree que el ciclo alcista del mercado de bitcoin comenzó a formarse alrededor de enero y este proceso aún no está completo a pesar de la reciente consolidación de precios. Según el experto, Bitcoin confirmará su sentimiento alcista si cruza un nivel clave de 28.500 dólares. "Este mercado rara vez ha visto niveles inferiores a 25.000 dólares. No digo que no pueda bajar, pero desde hace seis meses, los cierres semanales han estado por encima de estos niveles. Hasta ahora, todo bien, pero no estamos en territorio alcista todavía. Los alcistas necesitan ver cierres Por encima de 26.550 dólares al menos ocasionalmente", afirma Pizzino. "Los alcistas todavía tienen mucho que hacer. Comenzaré a hablar de ellos una vez que crucemos nuevamente la línea blanca en el nivel de 28.500 dólares. Este es uno de los niveles clave para que Bitcoin comience a moverse hacia arriba y luego intente superar los 32.000 dólares".

John Bollinger, el creador del indicador de volatilidad Bandas de Bollinger, no descarta la posibilidad de que el criptoactivo líder se esté preparando para una ruptura. El indicador utiliza la desviación estándar de la media móvil simple para determinar la volatilidad y los rangos de precios potenciales de un activo. Actualmente, BTC/USD está formando velas diarias que tocan la banda superior. Esto podría indicar una reversión hacia la banda central o, por el contrario, un aumento de la volatilidad y el movimiento alcista. Las estrechas bandas de Bollinger en los gráficos sugieren que el último escenario es más probable. Sin embargo, el propio Bollinger comenta con cautela, considerando que aún es demasiado pronto para sacar conclusiones definitivas.

PlanB, el conocido creador del modelo S2FX, ha reafirmado su previsión realizada a principios de este año. Señaló que el mínimo de noviembre de 2022 fue el mínimo para bitcoin, y su ascenso comenzará más cerca del evento de reducción a la mitad. PlanB cree que la reducción a la mitad de 2024 impulsará la criptomoneda líder hasta los 66.000 dólares, y el posterior mercado alcista en 2025 podría impulsar su precio por encima de la marca de los 100.000 dólares.

El inversionista y autor del best seller "Padre rico, padre pobre", Robert Kiyosaki, también tiene grandes esperanzas en el evento de reducción a la mitad. Según el experto, la economía estadounidense está al borde de una grave crisis y las criptomonedas, en particular el bitcoin, ofrecen a los inversores un refugio seguro en estos tiempos turbulentos. Kiyosaki predice que el precio del bitcoin podría dispararse a 120.000 dólares el próximo año, y la reducción a la mitad de 2024 servirá como un catalizador clave para el repunte.

En conclusión, para equilibrar los pronósticos optimistas mencionados anteriormente, introduzcamos algo de pesimismo. Según el popular analista y presentador del canal DataDash, Nicholas Merten, el mercado de las criptomonedas podría experimentar otra recesión. Cita la disminución de la liquidez de las monedas estables como indicador. "Es una buena métrica para identificar tendencias en el mercado de las criptomonedas. Por ejemplo, de abril de 2019 a julio de 2019, el bitcoin aumentó de 3.500 dólares a 12.000 dólares. Durante el mismo período, la liquidez de las monedas estables aumentó un 119%. Luego vemos un período de consolidación, donde la liquidez también se mantuvo constante. Cuando el bitcoin pasó de 3.900 dólares a 65.000 dólares en 2021, la liquidez de las monedas estables aumentó un 2.183%", comparte el experto.

"La liquidez y el crecimiento de los precios están interconectados. Si la liquidez está disminuyendo o consolidándose, es probable que el mercado no crezca. Esto es cierto tanto para las criptomonedas como para los mercados financieros. Para que la capitalización de mercado crezca, se necesita liquidez, pero lo que estamos viendo es una disminución constante de la liquidez, lo que hace más probable una caída del precio de las criptomonedas", afirma Nicholas Merten.

Al momento de escribir esta reseña, el viernes 22 de septiembre por la tarde, BTC/USD cotiza alrededor de $26,525. La capitalización de mercado general del mercado de criptomonedas se ha mantenido prácticamente sin cambios, situándose en 1,053 billones de dólares (en comparación con los 1,052 billones de dólares de hace una semana). El índice Bitcoin Crypto Fear & Greed ha caído 2 puntos, pasando de 45 a 43, y permanece en la zona de "Miedo".

NordFX Analytical Group

Aviso: Estos materiales no son recomendaciones de inversión ni pautas para trabajar en los mercados financieros y están destinados únicamente a fines informativos. Operar en los mercados financieros es riesgoso y puede resultar en una pérdida total de los fondos depositados.

Volver Volver