EUR/USD: La corrección aún no es un cambio de tendencia

- La dinámica del par EUR/USD durante la semana pasada fue atípica. En un escenario estándar, combatir la inflación en el contexto de una economía fuerte y un mercado laboral saludable conduce a un aumento de la tasa de interés del banco central. Esto, a su vez, atrae inversores y fortalece la moneda nacional. Sin embargo, esta vez la situación se desarrolló de manera muy diferente.

Los datos macroeconómicos de Estados Unidos publicados el jueves 28 de septiembre indicaron un fuerte crecimiento del PIB en el segundo trimestre del 2,1%. El número de solicitudes iniciales de desempleo fue de 204.000, ligeramente superior a la cifra anterior de 202.000, pero inferior a las 215.000 esperadas. Mientras tanto, el número total de ciudadanos que recibieron tales prestaciones ascendió a 1,67 millones, cifra inferior a los 1,675 millones previstos.

Estos datos sugieren que la economía y el mercado laboral de Estados Unidos se mantienen relativamente estables, lo que debería llevar a la Reserva Federal de Estados Unidos a aumentar las tasas de interés en 25 puntos básicos (pb). Vale la pena señalar que Neil Kashkari, presidente del Banco de la Reserva Federal de Minneapolis, confirmó recientemente su pleno apoyo a tal medida, ya que combatir la alta inflación sigue siendo el objetivo principal del banco central. Jamie Dimon, director general de JPMorgan, fue aún más lejos y afirmó que no descarta la posibilidad de subidas de tipos desde el actual 5,50% hasta el 7,00%.

Sin embargo, estas cifras y previsiones no lograron impresionar a los participantes del mercado. Sobre todo porque la retórica de los funcionarios de la Reserva Federal resultó ser bastante contradictoria. Por ejemplo, Thomas Barkin, presidente del Banco de la Reserva Federal de Richmond, no cree que el PIB estadounidense vaya a seguir creciendo en el cuarto trimestre. También señaló que existe una amplia gama de opiniones sobre las tasas futuras y que no está claro si se requieren cambios adicionales en la política monetaria. Austin Goolsbee, presidente del Banco de la Reserva Federal de Chicago, señaló que un exceso de confianza en el equilibrio entre inflación y desempleo conlleva el riesgo de cometer errores de política.

Tales declaraciones han moderado el sentimiento alcista sobre el dólar. En medio de este contexto turbio y contradictorio, los rendimientos de los bonos del Tesoro estadounidense, que habían estado respaldando al dólar, cayeron desde máximos de varios años. La incertidumbre en torno al presupuesto federal de Estados Unidos y la amenaza de un cierre del gobierno también pesaron sobre el dólar. Además, los días 28 y 29 de septiembre marcaron los últimos días de negociación del tercer trimestre y, después de 11 semanas de ganancias, los alcistas del dólar comenzaron a cerrar posiciones largas en el índice DXY, asegurando ganancias.

En cuanto a la eurozona, la inflación claramente ha comenzado a disminuir. Los datos preliminares indican que el crecimiento anual del Índice de Precios al Consumidor (IPC) en Alemania se ha desacelerado del 6,4% al 4,3%, alcanzando su punto más bajo desde el inicio de la invasión militar rusa de Ucrania. El IPC general de la eurozona también cayó: a pesar de una tasa anterior del 5,3% y una previsión del 4,8%, descendió al 4,5%.

Esta reducción del IPC llevó a una reprogramación del cambio de política moderada previsto por el Banco Central Europeo (BCE) del tercer trimestre de 2024 al segundo trimestre de 2024. Además, la probabilidad de una nueva subida de tipos de interés ha disminuido significativamente. En teoría, esto debería haber debilitado al euro. Sin embargo, las preocupaciones sobre el destino del dólar resultaron ser más impactantes y, tras rebotar en 1,0487, el EUR/USD subió, alcanzando un máximo de 1,0609.

Según los analistas del Commerzbank alemán, algunos operadores simplemente estaban muy descontentos con los niveles por debajo de 1,0500, por lo que ni los datos macroeconómicos ni las declaraciones de los funcionarios de la Reserva Federal podrían influir significativamente en esto. Sin embargo, el rebote no indica ni un cambio de tendencia ni el final completo del repunte del dólar. Los analistas del Commerzbank creen que, dado que el mercado ha apostado claramente por un aterrizaje suave de la economía estadounidense, es probable que el dólar reaccione con especial dureza ante datos que no confirmen este punto de vista.

Los analistas de MUFG Bank también creen que la zona 1.0500 finalmente se ha convertido en un nivel fuerte que sirvió como catalizador para la reversión. Sin embargo, según los economistas del banco, la corrección es principalmente de carácter técnico y podría desaparecer pronto.

El viernes 29 de septiembre, los operadores esperaban la publicación del Índice de Gastos de Consumo Personal (PCE) en EE.UU., que es un indicador clave. Interanualmente, se situó en el 3,9%, coincidiendo exactamente con las previsiones (el dato anterior era del 4,3%). El mercado reaccionó con un ligero aumento de la volatilidad, tras lo cual el EUR/USD cerró la semana, el mes y el trimestre en 1,0573. Los estrategas de Wells Fargo, parte de los "cuatro grandes" bancos estadounidenses, creen que los bajos indicadores de Europa en comparación con los de Estados Unidos deberían ejercer una mayor presión a la baja sobre el euro. También creen que el Banco Central Europeo (BCE) ya ha concluido su actual ciclo de ajuste monetario, como resultado del cual el par podría caer al nivel de 1,0200 a principios de 2024.

Pasando de la perspectiva a mediano plazo a la de corto plazo, a partir de la tarde del 29 de septiembre, la opinión de los expertos se dividen equitativamente en tres categorías: un tercio prevé un mayor fortalecimiento del dólar y una caída del EUR/USD; otro tercio espera una corrección al alza; y el último tercio adopta una postura neutral. En cuanto al análisis técnico, tanto entre los indicadores de tendencia como entre los osciladores en el gráfico D1, la mayoría, el 90%, todavía favorece al dólar estadounidense y están coloreados en rojo. Sólo el 10% está del lado del euro. Los niveles de soporte más cercanos del par están alrededor de 1,0560, seguidos de 1,0490-1,0525, 1,0375, 1,0255, 1,0130 y 1,0000. Los alcistas encontrarán resistencia en la zona de 1,0620-1,0630, luego en 1,0670-1,0700, seguida de 1,0745-1,0770, 1,0800, 1,0865, 1,0895-1,0925, 1,0985 y 1,1045.

Se anticipa la publicación de datos relacionados con el mercado laboral de EE. UU. a lo largo de la semana que abarca del 3 al 6 de octubre. La semana culminará el viernes 6 de octubre, cuando los indicadores clave, incluida la tasa de desempleo y las cifras de nómina no agrícola (NFP, por sus siglas en inglés) , están listos para ser revelados. A principios de semana, específicamente el lunes 2 de octubre, se darán a conocer datos sobre la actividad empresarial (PMI) del sector manufacturero de Estados Unidos. También está previsto que el presidente de la Reserva Federal, Jerome Powell, hable ese día. El miércoles 4 de octubre se hará pública información sobre la actividad empresarial en el sector servicios de Estados Unidos, así como sobre las ventas minoristas de la eurozona.

GBP/USD: No hay impulsores para el crecimiento de la libra

- Según los últimos datos publicados por la Oficina Nacional de Estadísticas del Reino Unido, el Producto Interno Bruto (PIB) del país aumentó un 0,6% interanual en el segundo trimestre, superando las expectativas del 0,4% y frente al 0,5% del trimestre anterior. Si bien esta tendencia positiva es ciertamente alentadora, la tasa de crecimiento del 0,6% del Reino Unido es 3,5 veces menor que la cifra comparable de los Estados Unidos, que se sitúa en el 2,1%. Por lo tanto, es innecesario cualquier comentario sobre qué economía es más fuerte.

Los estrategas de ING, el grupo bancario más grande de los Países Bajos, creen que el GBP/USD subió en la segunda mitad de la semana pasada únicamente debido a una corrección del dólar estadounidense. Según ellos, no existen catalizadores tangibles relacionados con el Reino Unido que justifiquen un aumento sostenido de la moneda británica en este momento.

Los analistas de UOB Group anticipan que el GBP/USD podría fluctuar dentro de un rango bastante amplio de 1,2100-1,2380 durante las próximas 1 a 3 semanas. Sin embargo, los estrategas de Wells Fargo esperan que el par continúe cayendo, alcanzando la zona de 1,1600 a principios de 2024, donde se negoció por última vez en noviembre de 2022. La probabilidad de tal movimiento se ve corroborada por señales del Banco de Inglaterra que sugieren que la tasa de interés en Es posible que la libra haya alcanzado su punto máximo.

El GBP/USD cerró la semana pasada en la marca de 1,2202. Las opiniones de los analistas sobre el futuro a corto plazo del par están divididas y no ofrecen una dirección clara: el 40% es alcista con respecto al par, otro 40% es bajista y el 20% restante ha adoptado una postura neutral. Entre los indicadores de tendencia y osciladores en el gráfico diario (D1), el 90% están pintados en rojo, mientras que el 10% están pintados en verde. Si el par cae, encontrará niveles y zonas de soporte en 1,2120-1,2145, 1,2085, 1,1960 y 1,1800. Por el contrario, si el par aumenta, enfrentará resistencia a 1.2270, 1.2330, 1.2440-1.2450, 1.2510, 1.2550-1.2575, 1.2600-1.2615, 1.2690-1.2710, 1.2760 y 1.2800-1.2815.

No se anticipan eventos significativos relacionados con la economía del Reino Unido para la próxima semana.

USD/JPY: A la espera de la ruptura de 150,00

- "Se tomarán medidas adecuadas contra los movimientos excesivos de las divisas, sin descartar ninguna opción", "Estamos siguiendo de cerca los tipos de cambio". ¿Te suenan estas frases? De hecho, deberían hacerlo: estas son palabras de otra intervención verbal realizada por el Ministro de Finanzas de Japón, Shunichi Suzuki, el viernes 29 de septiembre. Añadió que "el gobierno no tiene un nivel objetivo específico para el yen japonés que pueda servir como desencadenante de una intervención monetaria". ".

Se puede estar de acuerdo con la última afirmación, especialmente considerando que el USD/JPY alcanzó el nivel de 149,70 la semana pasada, un nivel que alcanzó por última vez en octubre de 2022. Además, en medio de ventas masivas de bonos globales a gran escala, el Banco de Japón (BoJ) tomó medidas para frenar los crecientes rendimientos de los JGB a 10 años y anunció una operación no programada para comprar estos bonos el 29 de septiembre. En tal escenario, si no fuera por la corrección global del dólar, es muy probable que esta operación hubiera impulsado al USD/JPY a romper hasta la marca de 150,00.

Como ya hemos señalado anteriormente, según muchos expertos, la venta masiva del dólar probablemente esté relacionada con la toma de ganancias en los últimos días de la semana, mes y trimestre. Por lo tanto, esta tendencia podría disiparse pronto, haciendo inevitable la ruptura del nivel 150,00.

¿Podría ser 150,00 el "número mágico" que impulse a las autoridades financieras de Japón a iniciar intervenciones monetarias? Como mínimo, los participantes del mercado ven este nivel como un catalizador potencial para dicha intervención. Esto es aún más plausible teniendo en cuenta los indicadores económicos actuales. La producción industrial permaneció sin cambió en agosto en comparación con julio, y la inflación subyacente en la capital de Japón se desaceleró por tercer mes consecutivo en septiembre. En estas condiciones, los economistas de Mizuho Securities creen que aunque las intervenciones monetarias pueden tener un impacto limitado, "el gobierno no perdería nada políticamente si demostrara al público japonés que se está tomando en serio el fuerte aumento de los precios de las importaciones, provocado por el debilitamiento del yen". .

La semana concluyó con el USD/JPY cotizándose en la marca de 149,32. La mayoría de los expertos encuestados (60%) anticipan una corrección del sur para el par USD/JPY, posiblemente incluso un fuerte fortalecimiento del yen debido a la intervención monetaria. Mientras tanto, el 20% predice que el par continuará con confianza su trayectoria hacia el norte, y otro 20% tiene una perspectiva neutral. En el marco temporal D1, todos los indicadores de tendencia y osciladores están pintados en verde; sin embargo, el 10% de estos últimos indican condiciones de sobrecompra. Los niveles de soporte más cercanos se sitúan en 149,15, seguido de 148,45, 147,95-148,05, 146,85-147,25, 145,90-146,10, 145,30, 144,45, 143,75-144,05, 142,20, 140,60-140,7. 5, 138,95-139,05 y 137,25-137,50. La resistencia más cercana se sitúa en 149,70-150,00, seguida de 150,40, 151,90 (máximo de octubre de 2022) y 153,15.

Aparte de la publicación del Índice Tankan de Grandes Fabricantes para el tercer trimestre el 2 de octubre, no está previsto para la próxima semana ningún otro dato económico significativo sobre el estado de la economía japonesa.

CRIPTOMONEDAS: Esperanzas sobre la reducción a la mitad y Halloween

- En la primera mitad de la semana, BTC/USD tuvo una tendencia a la baja, sucumbiendo al fortalecimiento del dólar estadounidense. Sin embargo, logró mantenerse dentro de la zona de $26,000, después de lo cual la dinámica cambió: el índice del dólar (DXY) comenzó a debilitarse, dando a los alcistas la oportunidad de empujar al par de regreso al área de soporte/resistencia alrededor de $27,000.

Está claro que la estricta política monetaria de la Reserva Federal seguirá ejerciendo presión sobre bitcoin, así como sobre el mercado de criptomonedas en general. Si bien el regulador estadounidense optó por no aumentar la tasa de refinanciamiento a finales de septiembre, no descartó tal medida en el futuro. A la incertidumbre del mercado se suman las decisiones pendientes de la SEC sobre las solicitudes de ETF de bitcoin al contado.

Mark Yusko, director general de Morgan Creek Capital, cree que una decisión favorable de la SEC sobre estas solicitudes podría desencadenar una entrada de 300.000 millones de dólares en inversiones. En tal escenario, tanto la capitalización de mercado como el valor de la moneda aumentarían significativamente.

Sin embargo, la palabra clave aquí es "si". Anthony Scaramucci, fundador de SkyBridge Capital, reconoció en la conferencia Messari Mainnet en Nueva York la existencia de "vientos en contra" para bitcoin en forma de altas tasas de interés fijadas por la Reserva Federal y la hostilidad del presidente de la SEC, Gary Gensler. Sin embargo, este inversor y exfuncionario de la Casa Blanca confía en que bitcoin ofrece mayores perspectivas que el oro. Si las solicitudes de ETF de bitcoin finalmente se aprueban, conduciría a una adopción generalizada de activos digitales. Scaramucci cree que lo peor ya ha quedado atrás en el actual mercado bajista. "Si tuvieras bitcoin, no lo vendería. Has superado el invierno. [...] Los próximos 10 a 20 años serán increíblemente alcistas", afirmó. Según el financiero, la generación más joven incorporará la primera criptomoneda, al igual que hizo con Internet.

En medio de las incertidumbres que rodean las acciones de la Reserva Federal y la SEC, la principal esperanza para el crecimiento del mercado de criptomonedas reside en el próximo evento de reducción a la mitad programado para abril de 2024. Es casi seguro que este evento ocurrirá. Sin embargo, incluso en este caso las opiniones varían. Varios expertos predicen una caída del precio del bitcoin antes del halving.

Un analista conocido como Rekt Capital comparó la situación actual del mercado con la dinámica de precios de BTC en 2020 y especuló que el precio de la moneda podría caer dentro de un triángulo descendente, alcanzando potencialmente tan solo $19,082.

El conocido comerciante Bluntz, que predijo con precisión el alcance de la caída del bitcoin durante la tendencia bajista de 2018, también prevé una trayectoria descendente continua. Duda que el activo haya tocado fondo porque el patrón de triángulo descendente que se forma en el gráfico parece incompleto. En consecuencia, Bluntz anticipa que bitcoin podría depreciarse a alrededor de $23,800, completando así la tercera ola correctiva.

Benjamin Cowen, otro renombrado analista, también es bajista en su perspectiva. Él cree que el precio de BTC podría caer hasta el nivel de 23.000 dólares. Cowen basa su predicción en patrones históricos, que sugieren que el precio de la criptomoneda insignia suele experimentar una caída significativa antes de un evento de reducción a la mitad. Según Cowen, los ciclos pasados indican que BTC y otras criptomonedas no muestran un desempeño sólido en el período previo a este evento crucial.

En caso de una caída en los precios de los activos digitales, la próxima reducción a la mitad podría significar la ruina financiera para muchos mineros, algunos de los cuales ya han sucumbido a la competencia. de 2021-2022. Actualmente, los mineros operan con márgenes reducidos. En la actualidad, las recompensas en bloque constituyen el 96% de sus ingresos, mientras que las tarifas de transacción representan solo el 4%. La reducción a la mitad reducirá las recompensas de la minería de bloques a la mitad y, si esto ocurre sin el correspondiente aumento en el precio de la moneda, podría provocar una catástrofe financiera para muchos operadores.

Algunas empresas han comenzado a conectar sus granjas mineras directamente a plantas de energía nuclear, evitando las redes de distribución, mientras que otras buscan fuentes de energía renovables. Sin embargo, no todo el mundo tiene esas opciones. Según Glassnode, el coste medio de la industria para extraer un bitcoin asciende actualmente a 24.000 dólares, aunque varía significativamente de un país a otro. Los datos de CoinGecko muestran el costo más bajo de minería en países como el Líbano ($266), Irán ($532) y Siria ($1330). En cambio, debido al aumento de los costes de la electricidad, en Estados Unidos los costes se disparan hasta los 46.280 dólares. Si el precio del bitcoin o las tarifas de la red no aumentan significativamente en el momento del halving, es probable que se produzca una ola de quiebras.

¿Es esto un mal o un buen desarrollo? Tales quiebras conducirían a una reducción en la extracción de nuevas monedas, creando un déficit de oferta y, en última instancia, elevando su precio. Tal como están las cosas, las reservas de intercambio de criptomonedas ya han disminuido a 2 millones de BTC, acercándose al mínimo de seis años. Los participantes del mercado están optando por mantener sus reservas en cámaras frigoríficas, anticipando un futuro aumento de los precios.

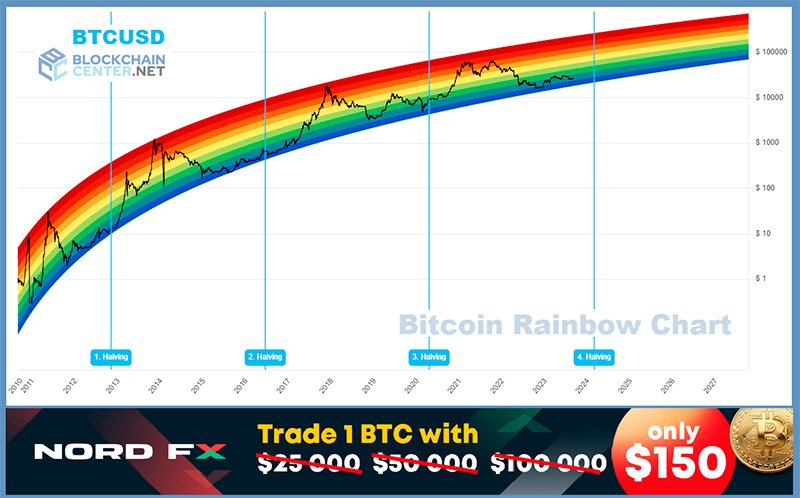

La firma de investigación Fundstrat ha especulado que en el contexto de la reducción a la mitad, los precios de BTC podrían aumentar más del 500% desde los niveles actuales, alcanzando la marca de los 180.000 dólares. La corporación financiera Standard Chartered proyecta que el precio de la criptomoneda insignia podría aumentar a 50.000 dólares este año y a 120.000 dólares a finales de 2024. El Bitcoin Rainbow Chart del Blockchain Center también recomienda comprar; Las cotizaciones del BTC/USD en su gráfico se encuentran actualmente en la zona inferior, lo que sugiere que se avecina un rebote.

Según Michael Saylor, director ejecutivo de MicroStrategy, la limitación inherente de la oferta de bitcoin, limitada a 21 millones de monedas, lo convierte en el mejor activo para preservar y hacer crecer el capital. El multimillonario comparó la tasa de depreciación de las monedas fiduciarias con la dinámica de la inflación. Sostuvo que las personas podrían ver erosionarse sus ahorros si los mantuvieran en monedas tradicionales, citando que durante los últimos 100 años, los fondos mantenidos en dólares estadounidenses habrían perdido alrededor del 99% de su valor.

Al momento de escribir esta reseña, en la tarde del viernes 29 de septiembre, BTC/USD no había caído a $19,000 ni había subido a $180,000. Actualmente se cotiza a 26.850 dólares. La capitalización de mercado general del mercado de criptomonedas asciende a 1,075 billones de dólares, frente a los 1,053 billones de dólares de hace una semana. El índice Crypto Fear & Greed ha aumentado en 5 puntos, pasando de 43 a 48, pasando de la zona de "Miedo" a la zona "Neutral".

En conclusión, una previsión para el próximo mes. Los expertos han vuelto a recurrir a la inteligencia artificial, esta vez para predecir el precio de la criptomoneda insignia antes de Halloween (31 de octubre). La IA de CoinCodex postula que para la fecha especificada, el precio del bitcoin aumentará y alcanzará la marca de 29.703 dólares.

Curiosamente, existe incluso un término en el mercado de las criptomonedas conocido como "Uptober". La idea es que cada octubre, bitcoin experimente importantes aumentos de precios. En cuanto a las cifras de 2021, bitcoin cotizaba cerca de $61,300 el 31 de octubre, lo que marca un aumento de más del 344% en comparación con 2020. Este fenómeno siguió siendo relevante incluso el año pasado, 2022, tras la sonada caída del intercambio FTX. El 1 de octubre de 2022, el activo se cotizaba a 19.300 dólares, pero el 31 de octubre, la moneda había alcanzado una marca de 21.000 dólares. Veamos qué nos espera esta vez.

Grupo analítico NordFX

Aviso: Estos materiales no son recomendaciones de inversión ni pautas para trabajar en los mercados financieros y están destinados únicamente a fines informativos. Operar en los mercados financieros es riesgoso y puede resultar en una pérdida total de los fondos depositados.

Volver Volver