EUR/USD: Día de Acción de Gracias y Semana de Contradicciones

- Recordamos que la moneda estadounidense estuvo bajo una presión significativa el 14 de noviembre tras la publicación del informe del Índice de Precios al Consumidor (IPC) en EE.UU. En octubre, el Índice de Precios al Consumidor (IPC) disminuyó del 0,4% al 0% (m/m) y, en términos anuales, cayó del 3,7% al 3,2%. El IPC subyacente para el mismo período disminuyó del 4,1% al 4,0%: alcanzando el nivel más bajo desde septiembre de 2021. Estas cifras provocaron una caída en el índice del dólar (DXY) de 105,75 a 103,84. Según Bank of America, esto marcó la venta masiva de dólares más significativa desde principios de año. Naturalmente, esto tuvo un impacto en la dinámica del par EUR/USD, que marcó este día con una impresionante vela alcista de casi 200 pips, alcanzando resistencia en la zona de 1.0900.

DXY continuó consolidándose cerca de 103,80 la semana pasada, manteniendo posiciones en los mínimos desde finales de agosto hasta principios de septiembre. Mientras tanto, el par EUR/USD, transformando el nivel 1,0900 de resistencia a un punto de pivote, continuó moviéndose en esta línea.

La tranquilidad del mercado, además del Día de Acción de Gracias, también se vio influenciada por la incertidumbre sobre qué esperar de la Reserva Federal (FRS) y el Banco Central Europeo (BCE). Tras la publicación del informe de inflación, la mayoría de los inversores creyeron en el inminente fin de la política monetaria dura del banco central americano. Las expectativas de que el regulador aumentaría las tasas de interés en su reunión del 14 de diciembre se desplomaron a cero. Además, entre los participantes del mercado circuló la opinión de que la FRS podría flexibilizar su política monetaria no a mediados del verano, sino ya en la primavera del año siguiente.

Sin embargo, las actas de la última reunión del Comité Federal de Mercado Abierto (FOMC) se publicaron el 21 de noviembre y su contenido contradecía las expectativas del mercado. Las actas indicaron que la dirección del regulador consideró la posibilidad de un endurecimiento adicional de la política monetaria en caso de crecimiento de la inflación. Además, los miembros del FRS concluyeron que sería prudente mantener la tasa alta hasta que la inflación alcance la meta.

El contenido de las actas apoyó ligeramente a la moneda estadounidense: el EUR/USD cruzó el horizonte de 1,0900 de arriba a abajo, cayendo de 1,0964 a 1,0852. Sin embargo, en general, la reacción del mercado fue moderada ya que las formulaciones mencionadas anteriormente eran bastante vagas y carecían de especificidad con respecto a la futura política monetaria de Estados Unidos.

Si en Estados Unidos las expectativas del mercado chocaron con los protocolos FRS, en Europa los protocolos del BCE contradijeron la retórica posterior de los líderes individuales de este regulador. En su último protocolo, el Consejo de Gobierno del Banco Central Europeo dejó la puerta abierta a la reanudación del ciclo de restricción monetaria e instó a las autoridades a evitar una flexibilización injustificada de las condiciones financieras. Un sentimiento similar expresó la presidenta del BCE, Christine Lagarde, en su discurso del viernes 24 de noviembre, afirmando que la lucha contra la inflación aún no ha terminado. Sin embargo, un poco antes, el director del Banco de Francia, François Villeroy de Galhau, afirmó que los tipos de interés no volverían a subir.

Así pues, la cuestión de cuál será la futura política monetaria del BCE sigue abierta. A favor de los halcones, cabe señalar que el crecimiento salarial en la eurozona se aceleró en el tercer trimestre del 4,4% al 4,7%, y los responsables de compras destacaron un aumento de la presión inflacionaria. Por otro lado, la economía de la eurozona sigue experimentando estanflación. La actividad empresarial (PMI) ha estado por debajo de la marca crítica de 50 puntos por sexto mes consecutivo, lo que indica una recesión técnica.

Un rayo de luz en la oscuridad provino de las estadísticas macroeconómicas de Alemania, cuyos indicadores mejoraron gradualmente. El PMI cayó hasta un mínimo de 38,8 puntos en julio y luego empezó a crecer lentamente. Los datos preliminares publicados el jueves 23 de noviembre mostraron que este índice subió a 47,1 (aunque todavía por debajo de 50,0). El índice de sentimiento económico del Instituto ZEW volvió a territorio positivo por primera vez en medio año, aumentando bruscamente de -1,1 a 9,8. Según algunos economistas, este crecimiento probablemente esté relacionado con una notable disminución de la inflación (IPC) en Alemania en los últimos dos meses: del 6,1% al 3,8%.

Sin embargo, sólo los optimistas desesperados pueden afirmar que la economía del país se ha recuperado y ha hecho la transición hacia la recuperación. La recesión de Alemania está lejos de terminar. Por cuarto trimestre consecutivo, el PIB no crece; Peor aún, se está contrayendo: el PIB del tercer trimestre de 2023 disminuyó un 0,1% y, en comparación con el mismo trimestre del año anterior, disminuyó un 0,4%. Según Bloomberg, la crisis presupuestaria en Alemania podría provocar que muchos proyectos medioambientales y de infraestructura no reciban financiación. Como resultado, el crecimiento económico podría desacelerarse un 0,5% el próximo año.

En general, las perspectivas fluctuaciones de ambas monedas, el dólar y el euro, están envueltas en una niebla de incertidumbre. Como señalan los economistas del banco japonés MUFG, "la ventana para que el dólar alcance los máximos fijados en octubre y/o más allá puede que ya esté cerrada. Sin embargo, las perspectivas de crecimiento en la eurozona tampoco indican oportunidades significativas para el EUR/USD. "

Por segunda semana consecutiva, el EUR/USD concluyó cerca del nivel de 1,0900, específicamente en 1,0938. Actualmente, las opiniones de los expertos sobre su futuro próximo se dividen de la siguiente manera: el 40% votó a favor del fortalecimiento del dólar, el 40% se puso del lado del euro y el 20% se mantuvo neutral. En términos de análisis técnico, todos los indicadores de tendencia y osciladores en el marco temporal D1 están en verde, pero un tercio de estos últimos están en territorio de sobrecompra. El soporte más cercano para el par se sitúa alrededor de 1,0900, seguido de 1,0830-1,0840, 1,0740, 1,0620-1,0640, 1,0480-1,0520, 1,0450, 1,0375, 1,0200-1,0255, 1,0130 y 1,0000. Los alcistas encontrarán resistencia en torno a 1,0965-1,0985, 1,1070-1,1090, 1,1150, 1,1260-1,1275 y 1,1475.

La próxima semana, el miércoles 29 de noviembre se publicarán los datos preliminares de inflación (IPC) de Alemania y el PIB de Estados Unidos para el tercer trimestre. Al día siguiente se revelarán el IPC y los volúmenes de ventas minoristas de la eurozona en su conjunto. junto con el índice de gastos de consumo personal (PCE) y el número de solicitudes iniciales de desempleo en los Estados Unidos. La semana laboral concluirá el viernes 1 de diciembre con la publicación del Índice de Gerentes de Compras (PMI) del sector manufacturero de Estados Unidos y un discurso del presidente de la Reserva Federal, Jerome Powell.

GBP/USD: Primero vino la palabra. ¿Pero habrá hechos?

- Los datos macroeconómicos recientes indican que la economía del Reino Unido está mejorando, lo que contribuye al fortalecimiento de la libra esterlina. La actividad empresarial en el país se está recuperando, y los índices PMI de servicios y PMI compuesto muestran un crecimiento, aunque siguen en territorio de contracción después de tres meses de caída. El PMI manufacturero también está por debajo del valor umbral de 50,0, lo que indica contracción/crecimiento, pero aumentó de 44,8 a 46,7, superando las previsiones de 45,0. El crecimiento de la actividad empresarial está respaldado por una disminución de la inflación subyacente. Según los últimos datos del IPC, disminuyó del 6,7% al 4,6% y, a pesar de ello, la economía logró evitar una recesión, quedando el PIB en el 0%.

En este contexto, según varios analistas, a diferencia de la Reserva Federal (FRS) y el Banco Central Europeo (BCE), existe una gran probabilidad de que el Banco de Inglaterra (BoE) vuelva a subir los tipos de interés. Esta convicción se ha visto alimentada por los recientes comentarios agresivos del jefe del regulador, Andrew Bailey, quien enfatizó que las tasas deberían elevarse por un período más largo, incluso si esto puede tener un impacto negativo en la economía.

El economista jefe del Banco de Inglaterra, Hugh Pill, también afirmó en una entrevista con el Financial Times el viernes 24 de noviembre que el Banco Central seguirá luchando contra la inflación y no puede permitirse el lujo de debilitar su estricta política monetaria. Según Pill, los indicadores clave, a saber, la inflación de los precios de los servicios y el crecimiento de los salarios, se mantuvieron persistentemente elevados durante todo el verano. Por lo tanto, aunque "ambas medidas han mostrado una leve, pero bienvenida, señal de descenso, se mantienen en niveles muy altos".

Estas declaraciones duras de los líderes del Banco de Inglaterra contribuyen a generar sentimientos alcistas respecto de la libra. Sin embargo, según los economistas de Commerzbank, a pesar de los esfuerzos de Andrew Bailey por transmitir una postura dura con sus comentarios, no está necesariamente garantizado que se adopten medidas reales, como un aumento de los tipos de interés. "Incluso en el caso de sorpresas positivas del sector real de la economía del Reino Unido, el mercado siempre tiene en cuenta el enfoque bastante indeciso del Banco de Inglaterra. En este caso, el potencial de subida de la libra esterlina en el futuro próximo será limitado ", advierte Commerzbank.

A pesar del Día de Acción de Gracias en Estados Unidos, el viernes 24 de noviembre se publicaron algunos datos preliminares sobre el estado de la economía estadounidense. El PMI global del S&P para el sector servicios aumentó de 50,6 a 50,8. El PMI compuesto se mantuvo sin cambios en noviembre en el nivel anterior de 50,7. Sin embargo, el PMI del sector manufacturero del país mostró una disminución significativa: a pesar del valor anterior de 50,0 y las expectativas de 49,8, la cifra real cayó a 49,4, lo que refleja una desaceleración del crecimiento. En este contexto, aprovechando la baja liquidez del mercado, los alcistas de la libra impulsaron al par hasta un máximo de 1,2615.

En cuanto al análisis técnico, durante la semana pasada, el GBP/USD superó los promedios móviles (DMA) de 100 y 200 días e incluso superó la resistencia en 1,2589 (nivel de corrección del 50% desde la caída de julio-octubre). marcando el nivel más alto desde principios de septiembre. La semana concluyó con el par alcanzando los 1,2604.

Los economistas de Scotiabank creen que "en el corto plazo, la libra encuentra apoyo en caídas menores (hasta la zona de 1,2500) y parece técnicamente preparado para mayores ganancias". En cuanto a la mediana de las previsiones de los analistas en el futuro próximo, sólo el 20% apoyó la proyección de Scotiabank sobre el crecimiento de la libra. La mayoría (60%) tomó lo contrario. posición, mientras que los analistas restantes mantuvieron una postura neutral. Todos los indicadores de tendencia y osciladores en el marco temporal D1 apuntan hacia el norte, con el 15% de estos últimos señalando condiciones de sobrecompra. En caso de un movimiento hacia el sur, el par encontrará niveles de soporte y zonas en 1,2570, seguido de 1,2500-1,2520, 1,2450, 1,2370, 1,2330, 1,2210 y 1,2040-1,2085. En caso de un movimiento alcista, la resistencia espera en niveles como 1,2615-1,2635, 1,2690-1,2710, 1,27. 85-1.2820, 1.2940 y 1.3140.

Un evento notable en el calendario de la próxima semana es el discurso programado del gobernador del Banco de Inglaterra, Andrew Bailey, el miércoles 29 de noviembre. Hasta el momento, no se esperan otros eventos importantes relacionados con la economía del Reino Unido en los próximos días.

USD/JPY: El futuro cercano del yen está en manos de la Reserva Federal

- El impulso ganado por el USD/JPY después de la publicación del informe de inflación de Estados Unidos el 14 de noviembre resultó ser tan fuerte que continuó durante la semana pasada. El martes 21 de noviembre, el par encontró un mínimo local en el nivel de 147,14. Una vez más, las noticias del otro lado del Pacífico, específicamente la publicación de las actas de la Reserva Federal, sirvieron como señal para un giro hacia el norte.

Como el principal catalizador del yen gira en torno a las especulaciones sobre cambios en la política del Banco de Japón (BoJ), los mercados esperaron la publicación de los datos de inflación nacional el viernes 24 de noviembre. Se anticipó que el IPC subyacente aumentaría un 3,0% (interanual) en comparación con el valor anterior del 2,8%. Sin embargo, creció menos de lo esperado, alcanzando el 2,9%. El aumento del IPC nacional general fue del 3,3% (interanual), superando la cifra anterior del 3,0% pero por debajo de las previsiones del 3,4%. Como resultado, esto tuvo poco o ningún impacto en el tipo de cambio del yen japonés.

Según los economistas del Commerzbank, los indicadores de inflación sugieren que es poco probable que el Banco de Japón busque una salida de su política monetaria ultralaxa en el futuro previsible. La dinámica del USD/JPY en las próximas semanas probablemente dependerá casi por completo del movimiento del dólar.

Esta postura probablemente sea aceptable para el banco central japonés, ya que refleja las bajas expectativas del mercado respecto de un endurecimiento de su política pasiva y moderada. Este sentimiento fue reafirmado por el Primer Ministro de Japón, Fumio Kishida, quien se dirigió al Parlamento el miércoles 22 de noviembre. Kishida afirmó que la política monetaria del Banco de Japón no tiene como objetivo dirigir los tipos de cambio en una dirección particular. De esto se puede inferir que el liderazgo del país ha confiado esta función a la Reserva Federal de Estados Unidos.

La nota de cierre de la semana para el USD/JPY se cerró en el nivel de 149,43, manteniendo su posición por encima de las SMA críticas de 100 y 200 días. Esto sugiere que la tendencia más amplia todavía se inclina hacia sentimientos alcistas, a pesar de las recientes victorias locales de los bajistas. En cuanto a las perspectivas inmediatas del par, sólo el 20% de los expertos prevé un mayor fortalecimiento del dólar, otro 20% apoya al yen, mientras que la mayoría (60%) se abstiene de hacer pronósticos. En cuanto al análisis técnico en el gráfico diario (D1), la previsión sigue siendo incierta. Entre los indicadores de tendencia, la proporción se divide equitativamente entre rojo y verde (50% cada uno). Entre los osciladores, el 60% prefiere el rojo, el 20% prefiere el verde y el 20% son el gris neutro. El nivel de soporte más cercano se encuentra en la zona de 149,20, seguido de 148,90, 148,10-148,40, 146,85-147,15, 145,90-146,10, 145,30, 144,45, 143,75-144,05 y 142,20. La resistencia más cercana está en 149,75, seguida de 150,00-150,15, 151,70-151,90, luego 152,80-153,15 y 156,25.

No está prevista la publicación de estadísticas significativas sobre el estado de la economía japonesa la próxima semana.

CRIPTOMONEDAS: Multa "modesta" de $7.000.000.000

- De los acontecimientos de la semana pasada, uno destaca. Se ha informado que el mayor intercambio de criptomonedas, Binance, llegó a un acuerdo global con el Departamento de Justicia de EE. UU., la Comisión de Comercio de Futuros de Productos Básicos, la Oficina de Control de Activos Extranjeros y la Red de Ejecución de Delitos Financieros, en relación con sus investigaciones sobre problemas de registro. , cumplimiento y violaciones de las sanciones antirrusas.

Como parte del acuerdo, el 21 de noviembre de 2023, CZ (Changpeng Zhao) renunció como director ejecutivo de la bolsa. Además, según el acuerdo, Binance pagará a los reguladores y a las fuerzas del orden cantidades sustanciales (alrededor de 7 mil millones de dólares) en forma de multas y compensaciones para resolver los cargos y reclamaciones en su contra. Además del acuerdo financiero, Binance acordó retirarse completamente de los mercados estadounidenses y "cumplirá con un conjunto de estrictos requisitos de sanciones". Además, el intercambiador El cambio estará bajo una observación de cinco años por parte del Tesoro de Estados Unidos con acceso abierto a sus libros, registros y sistemas contables.

Los pagos de 7 mil millones de dólares son una cantidad sustancial que tendrá un impacto significativo en la empresa. ¿Podrá sobrevivir a esto? Tras la noticia de estas multas, una ola de pánico se extendió por el mercado. Según datos de DeFiLlama, las reservas de Binance disminuyeron en 1.500 millones de dólares en dos días, con una salida de 710 millones de dólares durante el mismo período. Se trata de pérdidas sustanciales. Sin embargo, si analizamos la historia, estas tasas de retiro no son extraordinarias. En junio, después de que la SEC presentó una demanda, la salida superó los mil millones de dólares en un día, y en enero, en medio del escándalo de la moneda estable BUSD, la salida alcanzó un récord de 4,3 mil millones de dólares para 2023. Por lo tanto, es probable que no haya catástrofe, y el intercambio enfrentará dificultades locales.

Los representantes de Binance declararon que creen firmemente en la industria de las criptomonedas y en el brillante futuro de su empresa. Muchos expertos ven el acuerdo del intercambio con las autoridades estadounidenses como un evento positivo, considerando el papel de liderazgo de Binance en la industria de las criptomonedas. La confirmación de esto fue la dinámica del bitcoin: en las primeras horas, el BTC/USD cayó un 6%, pero luego se recuperó: el viernes 24 de noviembre incluso rompió la resistencia en la zona de los 38.000 dólares, alcanzando un máximo de 38.395 dólares.

Según varios expertos, los indicadores fundamentales de la criptomoneda líder nunca han tenido mejor aspecto. Por ejemplo, el 70% del suministro de BTC existente no se ha movido de una billetera a otra durante este año. "Se trata de un nivel récord en la historia del bitcoin: tales tasas de retirada son extraordinarias para un activo financiero", resume un grupo de analistas dirigido por Gautam Chhugani.

Glassnode, una empresa analítica, también observa una salida constante de monedas BTC de los intercambios. El suministro total de la criptomoneda líder es cada vez más escaso y el suministro circulante se encuentra actualmente en su mínimo histórico.

En un informe reciente de Glassnode, se afirma que el 83,6% de todos los bitcoins en circulación fueron adquiridos por los propietarios actuales a un coste inferior al valor actual. Si esta cifra supera el 90%, podría indicar el comienzo de la etapa de euforia, en la que casi todos los participantes del mercado tienen ganancias no realizadas.

Según los analistas, los datos estadísticos pueden ayudar a determinar el estado actual del mercado. Por ejemplo, cuando menos del 58% de todas las monedas BTC son rentables, el mercado se encuentra en la etapa de formación de fondo. Una vez que el indicador supera el 58%, el mercado pasa a la etapa de recuperación y, por encima del 90%, entra a la etapa de euforia.

Glassnode cree que durante los últimos diez meses, el mercado ha estado en la segunda de estas tres etapas, recuperándose de una serie de eventos negativos en 2022, como el colapso del proyecto Luna y la quiebra del criptoexchange FTX.

Por tanto, las posibilidades de entrar en el nuevo año 2024 con una trayectoria ascendente están aumentando. Las expectativas positivas se ven reforzadas por la próxima reducción a la mitad en abril. Puede reducir la presión de venta mensual de los mineros de mil millones de dólares a 500 millones de dólares (al precio actual de BTC). Además, la posible aprobación de fondos cotizados en bolsa (ETF) de bitcoins en los EE. UU. es un catalizador positivo, que facilita el acceso a las criptomonedas para los principales inversores. Según los expertos de Bernstein, en este contexto, a principios de 2025 el precio de la primera criptomoneda podría subir hasta los 150.000 dólares.

¿Se puede esperar una corrección a la baja significativa de bitcoin en el futuro cercano? El mercado de las criptomonedas es conocido por su imprevisibilidad y volatilidad. Sin embargo, según el renombrado analista Willy Woo, esto es poco probable. Examinó los datos de blockchain que reflejan el precio promedio de compra de BTC por parte de los inversores, y concluyó que es poco probable que la criptomoneda principal vuelva a caer por debajo de los 30.000 dólares.

Woo compartió un gráfico con los lectores, que muestra una densa banda gris que representa el precio alrededor del cual fluctuó una parte significativa del suministro de bitcoin. Según el experto, esto refleja un "fuerte precio de consenso". Woo afirma que desde el inicio de bitcoin, esta banda ha actuado como un soporte confiable de precios. El gráfico demuestra que dichas bandas se formaron ocho veces a lo largo de la existencia de bitcoin, siempre respaldando su precio.

Sin embargo, es importante reconocer que no todo el mundo confía en los cálculos de Woo. Un analista que utiliza el seudónimo de TXMC recordó que Woo hizo un pronóstico similar en 2021, afirmando que bitcoin nunca caería por debajo de los 40.000 dólares. Sin embargo, el año siguiente sucedió exactamente eso: el 20 de noviembre de 2022, BTC/USD alcanzó un mínimo en el rango de $15,480.

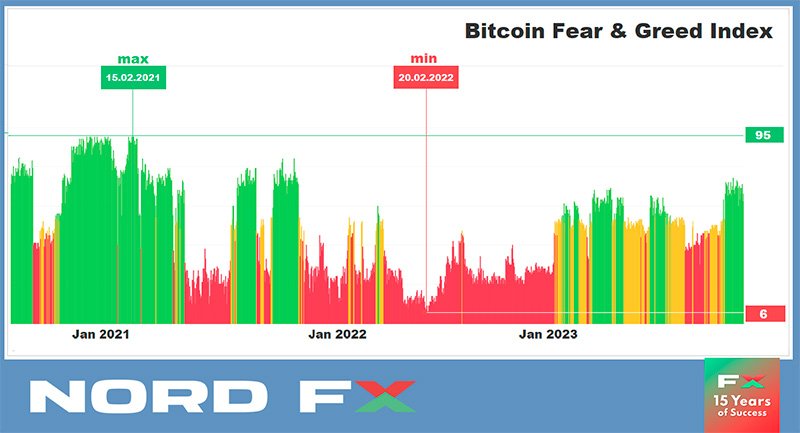

Desde esa trágica fecha, bitcoin se ha apreciado más de 2,4 veces. En la tarde del viernes 24 de noviembre, BTC/USD cotizaba alrededor de $37,820. La capitalización de mercado total del mercado de cifrado es de 1,44 billones de dólares (en comparación con 1,38 billones de dólares hace una semana). El índice Crypto Fear and Greed ha subido de 63 a 66 puntos y continúa estando en la zona de codicia.

En cuanto a la Comisión de Bolsa y Valores de EE. UU. (SEC), sigue siendo proactivo. Tras la resolución con Binance, ahora ha presentado cargos contra la plataforma de comercio de criptomonedas Kraken. Según la SEC, la plataforma operaba como una bolsa de valores no registrada, corredor, comerciante y agencia de compensación. La demanda de la SEC alega que desde septiembre de 2018, Kraken ha ganado cientos de millones de dólares facilitando ilegalmente la compra y venta de valores en criptoactivos. Queda por ver cuánto le costará a Kraken resolver sus problemas con las autoridades estadounidenses.

Grupo analítico NordFX

Aviso: Estos materiales no son recomendaciones de inversión ni pautas para trabajar en los mercados financieros y están destinados únicamente a fines informativos. Operar en los mercados financieros es riesgoso y puede resultar en una pérdida total de los fondos depositados.

Volver Volver