EUR/USD: Una semana de datos mixtos

● Las estadísticas macroeconómicas publicadas la semana pasada fueron mixtas tanto en Estados Unidos como en la eurozona. Como resultado, el EUR/USD no logró superar ni el soporte de 1.0700 ni la resistencia de 1.0800, y continuó moviéndose dentro de un canal lateral estrecho.

● El dólar estadounidense recibió un fuerte impulso alcista el martes 14 de febrero, tras la publicación de los datos de inflación de Estados Unidos. El índice del dólar (DXY) subió más del 0,5% y casi alcanzó el nivel de resistencia de 105,00. En consecuencia, el EUR/USD se movió hacia abajo, hacia el límite inferior del rango lateral especificado. Mientras tanto, el índice bursátil S&P 500 cayó de 5.051 a 4.922 puntos.

Se puede decir que los datos de inflación de Estados Unidos tomaron por sorpresa a los mercados. Algunos analistas incluso los calificaron de impactantes. Resultó que la victoria final sobre los precios no está tan cerca como parecía antes y que es poco probable que la Reserva Federal comience a bajar las tasas de interés en el corto plazo.

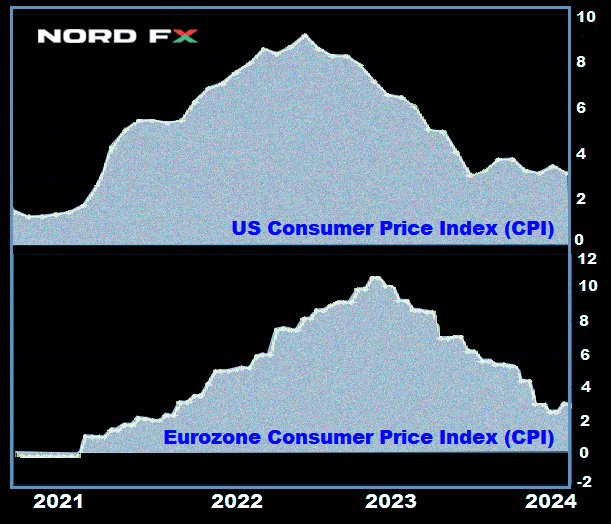

En enero, el índice de precios al consumo (IPC) aumentó bruscamente en un contexto de aumento significativo del coste del alquiler, la alimentación y los servicios sanitarios. Mensualmente, el índice general se aceleró del 0,2% al 0,3%. En términos anuales, el IPC fue del 3,1%, cifra inferior al valor anterior del 3,4%, pero significativamente superior a la previsión del 2,9%. Excluyendo los volátiles precios de los alimentos y la energía, la inflación en enero aumentó del 0,3% al 0,4% intermensual, mientras que el IPC subyacente anual se mantuvo en el nivel anterior del 3,9%, aunque los analistas habían previsto una disminución hasta el 3,8%. Particularmente agudo fue el aumento de la llamada "inflación supercore", que también excluye los costos de la vivienda. En enero, mensualmente, alcanzó el 0,8%: el nivel más alto desde abril de 2022.

● Ciertamente, los logros de la Reserva Federal en la lucha contra la inflación son significativos. Vale la pena recordar que en el verano de 2022, el IPC alcanzó un máximo de 40 años con un 9,1%. Sin embargo, la tasa de inflación actual sigue siendo casi el doble del nivel objetivo del 2,0%. Basándose en esto, el mercado concluyó que ahora es poco probable que la Reserva Federal se apresure a flexibilizar la política monetaria y probablemente mantendrá altas tasas de interés durante más tiempo de lo previsto anteriormente. A principios de enero, según la herramienta FedWatch, la probabilidad de un recorte de tipos de 25 puntos básicos (pb) en mayo era del 54,1%. Tras la publicación del informe de inflación, esta cifra cayó al 35%. Una probabilidad aún menor la proporciona la herramienta de seguimiento desarrollada por Investing.com. La posibilidad de un giro moderado en marzo, según sus lecturas, es del 5%, y en mayo, de alrededor del 30% (hace apenas unas semanas, superaba el 90%). En cuanto al comienzo del verano, la probabilidad de una reducción del coste de los préstamos con fondos federales en junio se estima en un 75%.

● El informe de inflación fue una bendición para los alcistas del dólar, pero su alegría duró poco. Los datos sobre producción industrial y ventas minoristas en EE.UU. publicados el jueves 16 de febrero fueron más débiles de lo esperado. En enero, las ventas minoristas registraron una caída del -0,8% frente al aumento del 0,4% de diciembre y la previsión del -0,1%. Como resultado, el dólar estuvo bajo presión y el péndulo EUR/USD osciló en la dirección opuesta: el par se dirigió hacia el límite superior del canal 1,0700-1,0800.

El dólar recibió un ligero impulso al final de la semana laboral. El viernes 16 de febrero, el Índice de Precios al Productor (IPP) indicó que la inflación industrial en enero aumentó al igual que la inflación al consumidor. Frente a una previsión del 0,1%, el aumento real fue del 0,3% intermensual, un 0,4% más que la cifra de diciembre. En términos anuales, el IPP aumentó un 2,0% (previsión 1,6%, valor anterior 1,7%). Sin embargo, este apoyo pronto se vio contrarrestado por una caída del índice de confianza del consumidor estadounidense de la Universidad de Michigan, que, aunque aumentó de 79,0 a 79,6, quedó por debajo de la previsión de 80,0 puntos.

● Al otro lado del Atlántico, las noticias también fueron bastante contradictorias, por lo que las estadísticas europeas no pudieron respaldar significativamente su moneda. El índice de sentimiento económico de febrero del ZEW en Alemania mejoró más de lo esperado, aumentando a 19,9 desde 15,2 en el mes anterior. El indicador de sentimiento económico para el conjunto de la eurozona también mostró un crecimiento, pasando de 22,7 puntos a 25,0. Sin embargo, la evaluación de la situación actual cayó a -81,7, el nivel más bajo desde junio de 2020.

Los datos preliminares del PIB para el cuarto trimestre de 2023, publicados el miércoles 14 de febrero, mostraron que la eurozona se encuentra en un estado de estancamiento. Trimestralmente, las cifras se mantuvieron en el 0% y anualmente en el 0,1%, coincidiendo exactamente con las previsiones. Esta estadística no añadió optimismo y los mercados continuaron actuando con cautela, temiendo que la economía de la eurozona pudiera caer en recesión.

● Europa enfrenta una elección mucho más difícil entre apoyar la economía y combatir la inflación en comparación con Estados Unidos. Isabel Schnabel, miembro del Consejo Ejecutivo del BCE y conocido halcón, declaró el viernes 16 de febrero que la política monetaria del regulador debe seguir siendo restrictiva hasta que el BCE confíe en que la inflación ha regresado de manera sostenible al nivel objetivo de mediano plazo del 2,0%. Además, la señora Schnabel cree que el crecimiento persistentemente bajo de la productividad laboral aumenta el riesgo de que las empresas trasladen sus mayores costos laborales a los consumidores, lo que podría retrasar el logro del objetivo de inflación.

Sin embargo, a pesar de estas declaraciones tan duras, según una encuesta del ZEW, más de dos tercios de los representantes empresariales todavía esperan una flexibilización de la política monetaria del BCE en los próximos seis meses. Los mercados estiman actualmente que la probabilidad de un recorte de tipos del euro en abril es de alrededor del 53%.

● Después de todas las fluctuaciones del EUR/USD, el último billete de la semana pasada se situó en el nivel 1,0776. En el momento de escribir esta reseña, la tarde del viernes 16 de febrero, el 55% de los expertos votaron a favor del fortalecimiento del dólar en un futuro próximo y de una mayor caída del par. El 30% se puso del lado del euro, mientras que el 15% adoptó una postura neutral. Entre los osciladores en D1, el 60% están coloreados en rojo, el 40% en gris neutro y ninguno en verde. La proporción entre los indicadores de tendencia es diferente: 60% rojo y 40% verde. El soporte más cercano para el par se encuentra en la zona 1,0725-1,0740, seguido de 1,0695, 1,0620, 1,0495-1,0515, 1,0450. Los alcistas encontrarán resistencia en las zonas 1,0800-1,0820, 1,0865, 1,0925, 1,0985-1,1015, 1,1110-1,1140, 1,1230-1,1275.

● Entre los acontecimientos de la próxima semana, resultan de gran interés las actas de la última reunión del Comité Federal de Mercado Abierto (FOMC) de la Reserva Federal de Estados Unidos, que se publicarán el miércoles 21 de febrero. Al día siguiente se publicará un potente flujo de datos sobre la actividad empresarial (PMI) en Alemania, la eurozona y Estados Unidos. Además, el jueves 22 de febrero se conocerá el dato de enero del Índice de Precios al Consumo (IPC) de la Eurozona y el número de solicitudes iniciales de desempleo en EE.UU. Hacia el final de la semana laboral, el viernes 23 de febrero, llegarán los datos sobre el PIB de Alemania, principal motor de la economía europea. Además, los traders deben tener en cuenta que el lunes 19 de febrero es festivo en Estados Unidos: el país celebra el Día de los Presidentes.

GBP/USD: ¿Qué está pasando con la economía del Reino Unido?

● Como se sabe, tras la reunión que concluyó el 1 de febrero, el Banco de Inglaterra (BoE) anunció el mantenimiento del tipo bancario en el nivel anterior del 5,25%. La declaración adjunta mencionaba que "se necesita más evidencia de que el Índice de Precios al Consumidor caerá al 2,0% y se mantendrá en ese nivel antes de considerar recortes de tasas".

● El 15 de febrero, Catharine Mann, miembro del Comité de Política Monetaria (MPC) del regulador, proporcionó la visión más completa del estado de la economía británica, incluidos aspectos relacionados con la inflación. Los puntos clave de su análisis fueron los siguientes: "Los últimos datos del PIB confirman que la segunda mitad de 2023 fue débil. Sin embargo, los datos del PIB son un espejo retrovisor. Por otro lado, el índice de directores de compras (PMI) y otros indicadores principales Los indicadores parecen prometedores. La tasa de desempleo en el Reino Unido sigue siendo relativamente baja y el mercado laboral continúa ajustado. El crecimiento de los salarios se está desacelerando, pero el ritmo sigue siendo problemático para el indicador objetivo del Índice de Precios al Consumidor (IPC). En el Reino Unido, los precios de los bienes "Puede volverse deflacionario en algún momento, pero no a largo plazo. La inflación en el sector de servicios del Reino Unido es mucho más persistente que en la UE o los EE.UU." En consecuencia, la conclusión de Catharine Mann fue: "Mitigar las fuentes de inflación será crucial en la toma de decisiones" y "Antes de tomar una decisión sobre nuevas acciones, el Banco de Inglaterra necesita recibir al menos un informe de inflación más".

● En cuanto a cifras específicas, los últimos datos de la Oficina de Estadísticas Nacionales (ONS), publicados el 16 de febrero, mostraron que las ventas minoristas en el Reino Unido en enero aumentaron un 3,4% frente al 1,5% esperado y una caída del -3,3% en Diciembre (mes a mes). La cifra básica (excluidas las ventas minoristas de combustible para automóviles) aumentó un 3,2% durante el mes frente a una previsión de 1,7% y -3,5% en diciembre. Sobre una base anual, las ventas minoristas también mostraron un crecimiento del 0,7% frente a la caída esperada del -1,4% y una cifra de diciembre del -2,4%.

Los datos del mercado laboral también respaldan a la libra. La tasa de desempleo cayó al 3,8% desde el 4,2%, frente a las expectativas del 4,0%. La reducción del número de solicitantes activos de empleo en el mercado laboral intensifica la competencia entre los empleadores, lo que ayuda a mantener una tasa de crecimiento salarial más alta. Durante los tres meses hasta diciembre, el crecimiento salarial fue del 5,8%. Estas sólidas estadísticas del mercado laboral, complementadas con una alta inflación (IPC 4,0% interanual, IPC subyacente 5,1% interanual), probablemente retrasen la fecha prevista para flexibilizar la política monetaria del Banco de Inglaterra. Muchos analistas no descartan que, en última instancia, el Banco de Inglaterra pueda estar entre los últimos megareguladores reduzcan las tasas este año.

● El GBP/USD finalizó la semana en el nivel de 1,2599. Según los economistas de Scotiabank, la zona de 1,2500 representa un fuerte soporte a largo plazo para ella, y un movimiento seguro por encima de 1,2610 fortalecerá la libra y colocará al GBP/USD en una senda de crecimiento hacia 1,2700. En cuanto a la mediana de las previsiones de los analistas para los próximos días, el 65% votó por la caída del par, el 20% por su subida y el 15% restante mantuvo la neutralidad. Entre los osciladores en D1, el 75% apunta hacia el sur, el 25% restante mira hacia el este, y ninguno está dispuesto a moverse hacia el norte. La situación es diferente con los indicadores de tendencia, donde hay un ligero sesgo a favor de la moneda británica: el 60% apunta hacia el norte, mientras que el 40% restante apunta hacia el sur. Si el par se mueve hacia el sur, encontrará niveles y zonas de soporte en 1,2570, 1,2500-1,2535, 1,2450, 1,2370, 1,2330, 1,2185, 1,2070-1,2090, 1,2035. En caso de un aumento, el par encontrará resistencia en los niveles 1,2635, 1,2695-1,2725, 1,2775-1,2820, 1,2880, 1,2940, 1,3000 y 1,3140-1,3150.

● El jueves 22 de febrero destaca en el calendario de la próxima semana. Ese día se dará a conocer una tanda de datos sobre la actividad empresarial (PMI) en varios sectores de la economía del Reino Unido. No se prevé la publicación de otras estadísticas macroeconómicas importantes en los próximos días.

USD/JPY: El vuelo continúa

● El martes 13 de febrero, el USD/JPY alcanzó otro máximo local en 150,88. La moneda japonesa volvió a retroceder, esta vez en medio de los datos de inflación en Estados Unidos. El yen también continúa bajo presión debido a la constante postura moderada del Banco de Japón (BoJ). El 8 de febrero, el vicegobernador Shinichi Uchida expresó dudas de que el regulador comenzara a aumentar rápidamente su tasa de referencia en el corto plazo. El pasado viernes 16 de febrero, el gobernador del Banco de Japón, Kazuo Ueda, habló en un tono similar. Afirmó que la cuestión de mantener o cambiar la política monetaria, incluida la tasa de interés negativa, sólo se considerará "cuando exista una posibilidad de alcanzar de manera sostenible y estable el objetivo del nivel de precios". Ueda declinó hacer comentarios sobre las fluctuaciones a corto plazo en el tipo de cambio y los factores detrás de estos movimientos.

● En general, no hay nada nuevo. Sin embargo, muchos analistas siguen esperando que en 2024 el Banco de Japón decida finalmente endurecer su política monetaria. "Creemos", escriben los economistas del holding financiero suizo UBS, "que la normalización de la política del Banco de Japón este año se producirá en el contexto de fuertes negociaciones sobre aumentos salariales y rentabilidad empresarial. Seguimos creyendo que el yen japonés probablemente en un punto de inflexión después de una depreciación significativa de 2021 a 2023. Teniendo en cuenta que el diferencial de rendimiento entre los bonos estadounidenses y japoneses a 10 años se reducirá a lo largo del año, creemos que el punto de entrada actual para comprar yenes es atractivo".

Una posición similar se mantiene en Danske Bank, donde pronostican una caída sostenible del USD/JPY por debajo de 140,00 en un horizonte de 12 meses. "Esto se debe principalmente a que esperamos un crecimiento limitado de los rendimientos en EE.UU.", dicen los estrategas de este banco. "Por lo tanto, esperamos que el diferencial de rendimiento se convierta en un viento de cola para el yen a lo largo del año, ya que es probable que los bancos centrales del G10, con la excepción del Banco de Japón, inicien ciclos de recortes de tipos".

● En cuanto a las perspectivas a corto plazo, los especialistas del United Overseas Bank Limited de Singapur creen que el dólar todavía tiene potencial para probar los 151,00 antes de debilitarse. "El riesgo de que el dólar suba hasta 152,00 se mantendrá invariable mientras se mantenga por encima de 149,55", afirma la UOB. Esta posición es apoyada sólo por el 25% de los expertos, la mayoría (60%) ya está del lado del yen y el 15% restante prefiere mantener la neutralidad. Entre los indicadores de tendencia y osciladores en D1, el 100% apuntan al norte, sin embargo, el 25% de estos últimos se encuentran en la zona de sobrecompra. El nivel de soporte más cercano se encuentra en la zona 149,65, seguido de 148,25-148,40, 147,65, 146,65-146,85, 144,90-145,30, 143,40-143,75, 142,20, 140,25-140,60. Los niveles de resistencia se encuentran en los siguientes niveles y zonas: 150,65-150,90, 151,70-152,00.

● No hay eventos significativos relacionados con la economía japonesa programados para la próxima semana. Además, es importante señalar que el viernes 23 de febrero es festivo en Japón: el país celebra el cumpleaños del Emperador.

CRIPTOMONEDAS: Bitcoin bate récords

● La semana pasada, el precio de bitcoin subió por encima de los 52.790 dólares, estableciendo un nuevo pico desde 2021. Según CoinGecko, la capitalización de mercado de la criptomoneda líder superó los 1,0 billones de dólares por primera vez en dos años, y la capitalización de mercado total de toda la criptomoneda El mercado superó los 2,0 billones de dólares por primera vez desde abril de 2022.

Gran parte de este repunte alcista se atribuye al lanzamiento de nueve ETF de bitcoin al contado líderes. Según The Block, un mes después de su lanzamiento, sus activos superaban los 200.000 BTC (unos 10.000 millones de dólares). Los nuevos ETF de bitcoin subieron a segundo lugar en el ranking de fondos cotizados en bolsa de productos básicos de EE. UU. por volumen de activos, convirtiéndose en un instrumento de inversión más popular que los ETF de plata. Los observadores destacan la afirmación de BlackRock de que "el interés de los inversores por bitcoin sigue siendo alto", por lo que el fondo está dispuesto a comprar aún más BTC.

Según Documenting Bitcoin, el interés neto de los emisores de ETF supera los 12.000 BTC por día. Así, los representantes de Wall Street compran actualmente 12,5 veces más monedas BTC al día de las que la red puede producir. Los investigadores creen que este ha sido un factor clave del aumento de precio del activo criptográfico emblemático.

● El cofundador y socio de Morgan Creek Digital, Anthony Pompliano, también destacó el éxito de los BTC-ETF al contado recientemente lanzados. Según él, el hecho de que BlackRock y Fidelity consiguieran atraer 3.000 millones de dólares cada uno en un tiempo récord fue un acontecimiento histórico para los fondos cotizados en bolsa. "Wall Street no sólo está enamorado del bitcoin", escribió el financiero. "Están en una historia de amor activa. El suministro diario de bitcoins a los fondos se limita a sólo 900 BTC, lo que corresponde a aproximadamente entre 40 y 45 millones de dólares. Mientras tanto, la entrada neta diaria de fondos en BTC-ETF ya equivale a 500 millones de dólares (máx. 651 millones de dólares). Este es un claro indicador de la escasez de BTC y su impacto alcista en el precio de la criptomoneda y en el mercado en su conjunto", afirmó Pompliano, señalando el desequilibrio entre la oferta del mercado de bitcoin y la demanda de las empresas de Wall Street. El multimillonario es optimista sobre la trayectoria futura de BTC y afirma que con la demanda continua de Wall Street, especialmente considerando el próximo halving, la criptomoneda de mayor capitalización podría superar significativamente sus máximos históricos.

CryptoQuant señaló que, además de la demanda de BTC-ETF, la cantidad de billeteras activas también está aumentando significativamente. Esto también indica una tendencia al alza a largo plazo. "Dada la reducción de la oferta, el aumento de la demanda y diversos problemas económicos y sociales, especialmente la inflación actual, es probable que bitcoin fortalezca su posición como activo de inversión alternativo a largo plazo con una tendencia alcista", concluyen los analistas.

● El fundador de SkyBridge Capital y ex alto funcionario de la Casa Blanca, Anthony Scaramucci, también hizo hincapié en la inflación. Más allá del lanzamiento de BTC-ETF al contado y del halving, Scaramucci señaló la política monetaria de la Reserva Federal de Estados Unidos como un motor del crecimiento de Bitcoin. "Los datos del Índice de Precios al Consumidor (IPC) de EE.UU. publicados el martes 13 de febrero indicaron que la inflación puede no estar tan bajo control como le gustaría a la Reserva Federal", escribe el inversor. "Según los datos publicados por la Oficina de Estadísticas Laborales de EE.UU., el índice de precios al consumo de enero mostró una inflación del 3,1%. Los datos también provocaron especulaciones de que un recorte de los tipos de interés de la Reserva Federal en marzo y mayo probablemente no esté sobre la mesa." Los retrasos en los recortes de tipos pueden provocar turbulencias en el mercado principal, pero servirán como un auge para el mundo de las criptomonedas, ya que Bitcoin se utiliza como cobertura contra la inflación. Por tanto, según Scaramucci, aún no ha pasado el momento de invertir de forma rentable en oro digital.

El popular bloguero y analista Lark Davis comparte una posición similar: cree que los inversores tienen unos 700 días para enriquecerse. Al analizar la importancia de los ciclos del mercado y la venta oportuna de activos, el especialista señaló que si los comerciantes están atentos, pueden ganar mucho dinero en los próximos dos años. Según el experto, 2024 será la última oportunidad para comprar activos digitales y 2025 será el mejor momento para venderlos. El especialista enfatizó la importancia de no deshacerse de todo de una vez sino ir obteniendo ganancias paulatinamente. Lark Davis también advirtió que en 2026 comenzará una "Gran Depresión" en la economía global y en el mercado de las criptomonedas. Y si no se venden a tiempo, las inversiones podrían perderse.

El inicio de la "Gran Depresión" también lo predice el famoso autor de "Padre rico, padre pobre", el financiero y escritor Robert Kiyosaki. Él cree que el índice S&P 500 está al borde de una caída monumental con un colapso potencial de un 70%. Acompañó esta declaración con su constante recomendación de invertir en activos como oro, plata y bitcoins.

● El ex director ejecutivo del intercambio de criptomonedas BitMEX, Arthur Hayes, identificó otro impulsor del crecimiento de Bitcoin relacionado con la política monetaria de la Reserva Federal. La semana pasada, el sector bancario estadounidense se vio invadido por el miedo cuando New York Community Bancorp (NYCB) informó una colosal pérdida trimestral de 252 millones de dólares. Las pérdidas crediticias totales del banco se quintuplicaron hasta alcanzar los 552 millones de dólares, impulsadas por las preocupaciones sobre los bienes raíces comerciales. Tras la publicación de este informe, las acciones de NYCB cayeron un 40 % en un día, lo que provocó una caída en el índice de bancos regionales de EE. UU.

Arthur Hayes recordó el repunte del Bitcoin desencadenado por la crisis bancaria de marzo de 2023, cuando tres grandes bancos estadounidenses, Silicon Valley Bank, Signature Bank y Silvergate Bank, quebraron en cinco días. La crisis fue causada por un aumento en la tasa de refinanciación de la Reserva Federal y, como consecuencia En efecto, la salida de cuentas de depósito. Entre sus mayores víctimas también se encuentran Credit Suisse y First Republic Bank. Para evitar que la crisis afectara aún a más bancos, los reguladores de la industria global, principalmente la Reserva Federal, intervinieron para proporcionar liquidez. "Sí... Del rock a la quiebra, ese es el futuro. Y luego habrá aún más dinero, impresoras... y BTC por valor de 1 millón de dólares", comentó el ex CEO de BitMEX sobre el actual fracaso de NYCB.

● Un popular analista de la plataforma X conocida como Egrag Crypto cree que para septiembre de este año, la capitalización de mercado de Bitcoin alcanzará los 2,0 billones de dólares. En base a esto, el precio de la criptomoneda líder en ese momento superará los 100.000 dólares. "Prepárate para el viaje de tu vida", insta Egrag Crypto a sus seguidores. "Agárrate fuerte, ya que estás presenciando una revolución de las criptomonedas. ¡No parpadees o podrías perderte este momento histórico en la historia financiera!"

● En la tarde del 16 de febrero, cuando se escribió esta reseña, el par BTC/USD se cotiza en la zona de $52,000. La capitalización de mercado total del mercado de cifrado asciende a 1,95 billones de dólares (1,78 billones de dólares hace una semana). El índice Crypto Fear & Greed permanece en la zona de codicia en un nivel de 72 puntos.

– Vale la pena señalar que la zona de codicia corresponde a una situación en la que los operadores compran activamente un activo cuyo precio está aumentando. Sin embargo, Glassnode advierte que muchos indicadores on-chain ya han entrado en la llamada "zona de riesgo". El análisis se basa en un grupo de indicadores que consideran una amplia gama de datos sobre el comportamiento de los inversores. Su combinación cubre ciclos tanto de corto como de largo plazo. En particular, el indicador MVRV, que sigue a los inversores a largo plazo, se ha acercado a la zona crítica. No se había observado un valor tan alto (2,06) desde el colapso de FTX. Actualmente, seis de los nueve parámetros restantes se caracterizan por un estado de riesgo similar de "alto" y "muy alto". Registran un nivel relativamente bajo de beneficios obtenidos teniendo en cuenta el aumento activo de los precios en las últimas semanas. Según las observaciones de los especialistas de Glassnode, un indicador de alto riesgo suele observarse en las primeras etapas de un mercado alcista. Esto se debe a que, al alcanzar un "nivel significativo" de rentabilidad, los hodlers pueden empezar a obtener beneficios, lo que, en consecuencia, podría conducir a una fuerte corrección a la baja.

Grupo analítico NordFX

Aviso: Estos materiales no son recomendaciones de inversión ni pautas para trabajar en los mercados financieros y están destinados únicamente a fines informativos. Operar en los mercados financieros es riesgoso y puede resultar en una pérdida total de los fondos depositados.

Volver Volver