EUR/USD: ¿Qué hay de malo en el aterrizaje suave de EE.UU.?

● El titular de nuestra última revisión decía que la inflación sigue siendo persistente y que el PIB de Estados Unidos se está desacelerando. Los datos recién llegados no hacen más que confirmar estas afirmaciones. Una medida de inflación crucial que sigue la Reserva Federal –el Índice de Precios de Gastos de Consumo Personal (PCE)– aumentó del 2,5% al 2,7% en marzo. El PMI del sector manufacturero de ISM superó el nivel crítico de 50,0 puntos, cayendo de 50,3 a 49,2 puntos. Es importante recordar que el umbral de 50,0 separa el crecimiento económico de la contracción. En tales circunstancias, no es aconsejable subir ni bajar el tipo de interés, que es exactamente lo que decidió el FOMC (Comité Federal de Mercado Abierto) de la Reserva Federal de Estados Unidos. En su reunión del miércoles 1 de mayo, los miembros del comité dejaron por unanimidad la tasa sin cambios en el 5,50%, marcando la tasa más alta en 23 años y sin cambios por sexta reunión consecutiva.

● Esta decisión coincidió con las expectativas del mercado. Por lo tanto, mayor interés despertó la conferencia de prensa y los comentarios de la dirección del regulador después de la reunión. El jefe de la Reserva Federal, Jerome Powell, afirmó que la inflación en Estados Unidos sigue siendo demasiado alta y no está garantizado que se avance más en su reducción, ya que no ha mostrado signos de desaceleración en los últimos meses. Según él, la Reserva Federal está totalmente comprometida a devolver la inflación al objetivo del 2,0%. Sin embargo, "no sé cuánto tiempo llevará", admitió Powell.

● Los resultados de la reunión del FOMC parecen neutrales excepto por una "píldora moderada". El regulador anunció que a partir de junio reduciría la cantidad de títulos del Tesoro que rescata de su balance de 60 mil millones de dólares a 25 mil millones de dólares por mes. Este endurecimiento de la oferta monetaria no supone todavía un cambio hacia la flexibilización cuantitativa (QE), sino un paso definitivo hacia la reducción de la escala del endurecimiento cuantitativo (QT). Cabe señalar que esto no causó una gran impresión entre los participantes del mercado.

● Además de luchar contra la inflación, el otro objetivo principal de la Reserva Federal es el máximo empleo. "Si la inflación sigue siendo persistente y el mercado laboral es fuerte, sería apropiado retrasar la bajada de tipos", afirmó Powell. Tras sus declaraciones, el mercado anticipó el importante informe de la Oficina de Estadísticas Laborales de EE.UU. (BLS), que se publicaría el viernes 3 de mayo. Este documento decepcionó a los alcistas del dólar, ya que el número de personas empleadas en el sector no agrícola (NFP) en los EE. UU. solo creció en 175.000 en abril, significativamente menos que la cifra de marzo de 315.000 y las expectativas del mercado de 238.000. El informe de empleo también mostró un aumento del desempleo del 3,8% al 3,9%. El único consuelo para Powell y otros funcionarios de la Reserva Federal fue la reducción de la inflación salarial: la tasa de crecimiento anual de los ingresos por hora se desaceleró del 4,1% al 3,9%.

● Economía europea. El índice de precios al consumidor (IPC) en Alemania aumentó del 0,4% al 0,5% mensual. Las ventas minoristas también aumentaron, del -2,7% al +0,3% interanual. El PIB de Alemania también entró en territorio positivo, aumentando en el primer trimestre del -0,3% al 0,2%, superando la previsión del 0,1%. En cuanto a la eurozona en su conjunto, la economía parece bastante saludable: está creciendo y la inflación está cayendo. Los datos preliminares del primer trimestre muestran que el PIB aumentó del 0,1% al 0,4% interanual y del 0,0% al 0,3% intertrimestral. La inflación subyacente (IPC) cayó del 1,1% al 0,7% mensual y del 2,9% al 2,7% interanual, no muy lejos del objetivo del 2,0%.

● Esto sugiere que el Banco Central Europeo (BCE) puede comenzar a bajar las tasas de interés antes que la Reserva Federal. Sin embargo, todavía es demasiado pronto para sacar conclusiones definitivas. Si nos basamos en el mercado de derivados, la probabilidad de que se produzca el primer recorte de tipos del dólar en septiembre es de alrededor del 50%. Algunos economistas, incluidos analistas de Morgan Stanley y Societe Generale, incluso sugieren que la Reserva Federal podría posponer el primer recorte de tipos hasta principios de 2025.

● Después de la publicación del débil informe de empleo en EE.UU., el máximo de la semana se registró en 1,0811. Sin embargo, todo se calmó un poco y el último punto lo situó el EUR/USD en 1,0762. En cuanto a las previsiones para el futuro próximo, hasta la tarde del 3 de mayo, el 75% de los expertos espera que el dólar se fortalezca, el 25%, que se debilite. Entre los osciladores en D1 ocurre lo contrario: sólo el 25% están del lado de los rojos, el 60% son de color verde, el 15% son de color gris neutro. Entre los indicadores de tendencia hay un equilibrio: 50% para los rojos, la misma cantidad para los verdes. El soporte más cercano para el par se encuentra en la zona 1.0710-1.0725, luego 1.0650, 1.0600-1.0620, 1.0560, 1.0495-1.0515, 1.0450, 1.0375, 1.0255, 1.0130, 1.0000. Las zonas de resistencia se encuentran en las áreas 1.0795-1.0805, 1.0865, 1.0895-1.0925, 1.0965-1.0980, 1.1015, 1.1050, 1.1100-1.1140.

● No se prevén eventos tan importantes como los de la semana pasada. Sin embargo, en el calendario todavía destaca el martes 7 de mayo, cuando se publicarán los datos revisados de ventas minoristas en la zona euro, y el jueves 9 de mayo, cuando se publicarán las cifras Tradicionalmente se da a conocer el número de solicitudes de prestaciones por desempleo en Estados Unidos.

GBP/USD: ¿Caerá el par a 1,2000?

● No fue la libra sino el dólar lo que definió la semana para el GBP/USD. Prueba de ello es que la pareja ignoró por completo la previsión de la Organización para la Cooperación y el Desarrollo Económico, según la cual el Reino Unido afrontará este y el próximo año el crecimiento económico más lento y la inflación más alta entre los países del G7, excluida Alemania. . Se espera que el PIB del Reino Unido en 2024 disminuya del 0,7% al 0,4% y en 2025 del 1,2% al 1%.

Al comentar sobre este pronóstico bastante triste, el Ministro de Finanzas del Reino Unido, Jeremy Hunt, afirmó que la economía del país continúa luchando contra la inflación con altas tasas de interés, lo que ejerce una presión significativa sobre el ritmo de crecimiento económico.

● Al igual que otros bancos centrales, el Banco de Inglaterra enfrenta una decisión difícil: priorizar la lucha contra la inflación o apoyar la economía nacional. Es muy difícil sentarse en dos sillas a la vez. Los economistas del banco de inversión Morgan Stanley creen que la divergencia en la política monetaria entre el Banco de Inglaterra y la Reserva Federal podría ejercer una gran presión sobre el GBP/USD. En su opinión, si los mercados deciden que la Reserva Federal se abstendrá de bajar el tipo este año y el Banco de Inglaterra comienza un ciclo de debilitamiento (de 75 puntos básicos este año), la libra podría volver a probar el nivel de 1,2000.

● El par terminó la semana en 1,2546. La mediana de las previsiones de los analistas sobre su comportamiento en el futuro próximo parece extremadamente incierta: un tercio votó por el movimiento del par hacia el sur, un tercio por el norte y otros tantos por el este. En cuanto al análisis técnico, entre los indicadores de tendencia en D1, el 35% apunta al sur y el 65% mira al norte. Entre los osciladores, sólo el 10% recomienda vender, el 90% restante recomienda comprar, aunque una cuarta parte de ellos dan señales de sobrecompra del par.

El par encontrará resistencia en los niveles 1,2575-1,2610, 1,2695-1,2710, 1,2755-1,2775, 1,2800-1,2820, 1,2885-1,2900. En caso de caída, alcanzará los niveles y zonas de soporte en 1,2500-1,2520, 1,2450, 1,2400-1,2420, 1,2300-1,2330, 1,2185-1,2210, 1,2110, 1,2035-1,2070, 1,1960 y 1,1840.

● Si la semana pasada la dinámica del GBP/USD estuvo determinada principalmente por las noticias de EE.UU., mucho dependerá de lo que suceda en el Reino Unido durante la próxima semana. Así, el jueves 9 de mayo tendrá lugar una reunión del Banco de Inglaterra en la que se tomará una decisión sobre la futura política monetaria, incluidos los cambios en los tipos de interés y el volumen previsto de compras de activos. Y al final de la semana laboral, el viernes 10 de mayo, se publicarán los datos sobre el PIB del país para el primer trimestre de 2024.

USD/JPY: Una semana verdaderamente loca

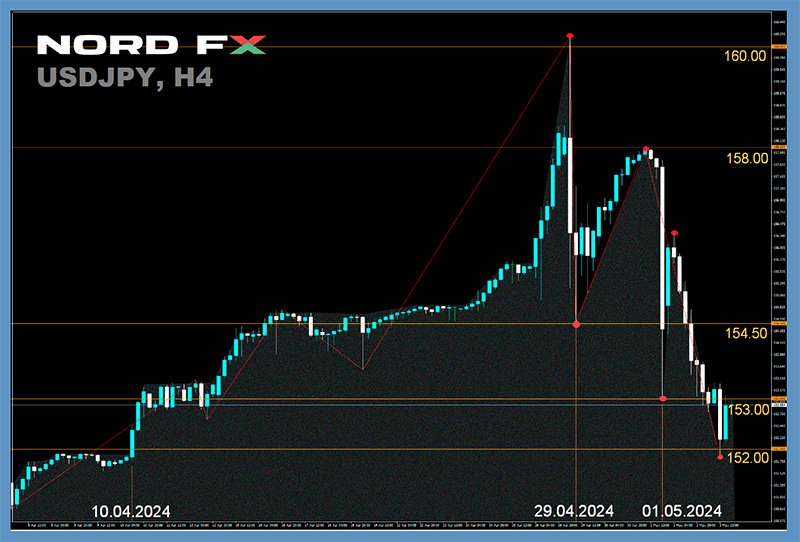

● En su reunión del 26 de abril, los miembros del Consejo del Banco de Japón (BoJ) decidieron por unanimidad dejar sin cambios el tipo de interés clave y los parámetros del programa de QE. Muchos no esperaban comentarios duros sobre las perspectivas futuras. Tal inacción por parte del banco central intensificó la presión sobre la moneda nacional, enviando el USD/JPY a nuevos máximos.

Una parte importante de la revisión anterior se dedicó a discutir cuánto necesitaría debilitarse el yen antes de que las autoridades financieras japonesas pasaran de la observación y las declaraciones tranquilizadoras a medidas reales y activas. El USD/JPY había superado durante mucho tiempo los niveles en torno a 152,00, donde se produjo la intervención en octubre de 2022 y donde se produjo una reversión aproximadamente un año después. Esta vez, los estrategas del Rabobank holandés consideraron 155,00 como un nivel crítico para el inicio de las intervenciones monetarias por parte del Ministerio de Finanzas y el Banco de Japón. La misma marca fue mencionada por 16 de los 21 economistas encuestados por Reuters. Otros pronosticaron acciones similares en niveles de 156,00 (2 encuestados), 157,00 (1) y 158,00 (2). Sugerimos elevar la barra de pronóstico a 160,00 y como punto de reversión indicamos 160,30. Y teníamos razón.

● En primer lugar, el lunes 29 de abril, cuando el país celebró el nacimiento de Hirohito (Emperador Showa), el USD/JPY continuó su epopeya cósmica y actualizó otro máximo de 34 años alcanzando 160,22. Así, en apenas dos días subió más de 520 puntos. La última vez que se observó un aumento tan impresionante fue hace 10 años.

Sin embargo, la situación no se calmó allí. El mismo día, un breve y poderoso impulso hizo que el par volviera a caer 570 puntos hasta 154,50. Luego siguió un rebote, y a última hora de la tarde del 1 de mayo, cuando el sol ya estaba saliendo sobre Japón al día siguiente, se produjo otra caída: en sólo una hora, el par cayó 460 puntos, deteniendo su caída cerca de 153,00. Este movimiento se produjo después de decisiones relativamente suaves de la Reserva Federal, pero la causa claramente no fue esta, ya que otras monedas importantes en ese momento se fortalecieron mucho menos frente al dólar. Por ejemplo, el euro en 50 puntos, la libra esterlina en 70.

Movimientos tan bruscos a favor del yen fueron muy similares a las intervenciones monetarias del BoJ en 2022. Aunque no hubo confirmación oficial de la intervención de las autoridades japonesas, según estimaciones de Bloomberg, esta vez sobre la intervención del lunes 29 En abril se gastaron 5,5 billones de yenes y el 1 de mayo, según cálculos del Instituto Itochu, otros 5 billones de yenes.

● Y ahora surge la pregunta: ¿qué sigue? El efecto de las intervenciones de otoño de 2022 duró un par de meses: ya a principios de enero de 2023, el yen empezó a debilitarse de nuevo. Por lo tanto, es muy posible que en unas pocas semanas o meses volvamos a ver el USD/JPY alrededor de 160,00.

La declaración del BoJ tras la última reunión afirmaba que "las perspectivas de evolución económica y de precios en Japón son extremadamente inciertas" y "se espera que se mantenga una política monetaria relajada durante algún tiempo". Actualmente no es necesario aumentar el tipo de interés, ya que la inflación básica está disminuyendo significativa y bruscamente: ha caído del 2,4% al 1,6%. Sobre todo porque un endurecimiento de la política monetaria podría dañar la economía del país. La tasa de crecimiento del PIB sigue siendo cercana a cero. Además, la deuda pública es del 264% del PIB. (A modo de comparación: la deuda pública estadounidense, de la que se habla constantemente, es la mitad: 129%). Por tanto, el "algún tiempo" mencionado en la declaración del regulador puede prolongarse durante muchos meses.

Es apropiado recordar al miembro de la junta directiva del Banco de Japón, Asahi Noguchi, quien recientemente declaró que el ritmo de futuros aumentos de tasas probablemente será mucho más lento que el de sus contrapartes globales, y es imposible decir si habrá otro aumento este año. Por lo tanto, un nuevo fortalecimiento del yen sólo es posible en dos casos: gracias a nuevas intervenciones monetarias y gracias al inicio de la flexibilización de la política monetaria por parte de la Reserva Federal.

Según los economistas del banco japonés MUFG, las intervenciones sólo ayudarán a ganar tiempo, no a iniciar una reversión a largo plazo. Bloomberg cree que la intervención en sí será eficaz sólo si se coordina, especialmente con los EE.UU. Según las previsiones de los analistas de esta agencia, este año el USD/JPY podría subir hasta aproximadamente 165,00, aunque superar la marca de 160,00 puede llevar algún tiempo.

● Después de todos estos locos altibajos, la semana pasada terminó en un nivel de 152,96. Las previsiones de los expertos sobre su futuro más próximo, como en el caso del GBP/USD, no dan direcciones claras: un tercio apunta a su subida, un tercio a su caída y un tercio ha adoptado una posición neutral. Los instrumentos de análisis técnico también están en completo desorden. Entre los indicadores de tendencia en D1, la distribución de fuerzas es del 50% al 50%. Entre los osciladores, el 50% apunta hacia el sur (un tercio está en la zona de sobreventa), el 25% mira hacia el norte y el 25% hacia el este. Los comerciantes deben tener en cuenta que debido a tal volatilidad; la magnitud del deslizamiento puede alcanzar muchas docenas de puntos. El nivel de soporte más cercano se encuentra en el área de 150,00-150,80, luego sigue 146,50-146,90, 143,30-143,75 y 140,25-141,00. Los niveles de resistencia son 154,80-155,00, 156,25, 157,80-158,30, 159,40 y 160,00-160,25.

● La próxima semana no se esperan acontecimientos significativos sobre el estado de la economía japonesa. Además, los comerciantes deben tener en cuenta que el lunes 6 de mayo es otro día festivo en Japón: el país celebra el Día del Niño.

CRIPTOMONEDAS: Objetivo BTC-2025 – $150,000-200,000

● En la última revisión, nos preguntamos dónde caería bitcoin. Ahora sabemos la respuesta: el 1 de mayo, cayó a la marca de 56.566 dólares. La última vez que la principal criptomoneda se valoró tan bajo fue a finales de febrero de 2024.

Al parecer, los sentimientos bajistas surgieron porque los volúmenes de negociación de nuevos ETF en Hong Kong resultaron ser significativamente menores de lo esperado. El optimismo en este sentido se ha agotado. En este contexto, se inició una retirada de fondos de los BTC-ETF negociados en bolsa en EE.UU. Los analistas de Fidelity Digital Assets, un emisor líder de uno de estos fondos, notaron un creciente interés en vender y asegurar ganancias por parte de los hodlers a largo plazo. Por esta razón, Fidelity revisó su pronóstico a mediano plazo para bitcoin de positivo a neutral. Según el seguimiento de CoinGlass, las liquidaciones de posiciones largas alcanzaron los 230 millones de dólares por día. Otro factor negativo para el mercado es la escalada geopolítica en Oriente Medio, a raíz de la cual los inversores empezaron a huir de cualquier activo de alto riesgo. En cambio, comenzaron a invertir capital en instrumentos financieros tradicionales. Ante estos acontecimientos, los principales beneficiados en marzo-abril fueron el dólar y los bonos del Tesoro estadounidense, así como los metales preciosos.

Los analistas de Glassnode esperan que prevalezcan los sentimientos alcistas, ya que el mercado prefiere "comprar en otoño". Sin embargo, admiten que la pérdida de soporte en la zona de los 60.000 dólares puede provocar un mayor colapso del precio del BTC. El cofundador de CMCC Crest, Willy Woo, calificó de crítico el apoyo de los tenedores a corto plazo en la marca de $58,900. Después de su incumplimiento, en opinión de Woo, el mercado corre el riesgo de pasar a una fase bajista.

● Entonces, la semana pasada, ambas líneas de defensa de los alcistas se rompieron. ¿Que sigue? En Glassnode, como fondo, consideran el nivel de 52.000 dólares. El fundador de la empresa Pomp Investments, Anthony Pompliano, cree que el precio no bajará de 50.000 dólares. Otro experto, Alan Santana, no excluye un fracaso de hasta 30.000 dólares. Todas estas previsiones indican que en los próximos meses los inversores podrían no ver nuevos máximos históricos de BTC.

Por ejemplo, el legendario comerciante, analista y director de Factor LLC, Peter Brandt, admitió con una probabilidad del 25% que Bitcoin ya ha formado otro máximo (ATH) dentro del ciclo actual. Esto sucedió el 14 de marzo a un nivel de 73.745 dólares. El experto se refirió al concepto de "decadencia exponencial". Este último describe el proceso de disminuir la cantidad de crecimiento en un porcentaje constante durante un período determinado. "Bitcoin históricamente ha cotizado en un ciclo de aproximadamente cuatro años, a menudo asociado con halvings. Después del repunte alcista inicial, hubo tres más, cada uno de ellos un 80% menos potente que el anterior en términos de crecimiento de precios", explica el especialista.

"En mi análisis, estimé la probabilidad [de tal escenario] en un 25%. Pero confío más en el informe que publiqué en febrero. […] La construcción de un ciclo 'antes/después del halving' sugiere que la tendencia alcista actual alcanzará su punto máximo en el rango de 140 000 a 160 000 dólares en algún momento a finales del verano o principios del otoño de 2025", aclaró Peter Brandt.

El director general de Quantonomy, Giovanni Santostasi, dudaba de la exactitud de aplicar la teoría de la decadencia exponencial en este caso particular. "Tenemos tres puntos de datos si excluimos el período anterior a [la primera] reducción a la mitad y en realidad sólo dos si consideramos los ratios. Esto no es suficiente para ningún análisis estadístico significativo", comentó Santostasi sobre la suposición expresada por Brandt. Según su propio modelo de dependencia energética, el pico del cuarto ciclo cae aproximadamente en diciembre de 2025 al nivel de ~210.000 dólares.

● Tenga en cuenta que no sólo Giovanni Santostasi, sino también muchos otros participantes en el mercado de criptomonedas cuentan con la continuación del repunte alcista y alcanzar un nuevo ATH. Por ejemplo, el ya mencionado Anthony Pompliano cree que dentro de 12 a 18 meses, la moneda espera crecer hasta los 100.000 dólares, con posibilidades de alcanzar los 150.000-200.000 dólares. El analista de Glassnode James Check espera que en esta etapa el precio de BTC alcance los 250.000 dólares. Y el propio Peter Brand, en el mencionado informe de febrero, mencionó los 200.000 dólares como un hito potencial. Al mismo tiempo, los economistas de QCP Capital creen que es necesario esperar al menos dos meses antes de evaluar el efecto del último cuarto halving. "El precio al contado creció exponencialmente sólo 50-100 días después de cada una de las tres reducciones a la mitad anteriores. Si este patrón se repite esta vez, los alcistas de bitcoin todavía tienen semanas para construir una posición larga más grande", afirma su informe.

● Según Mark Yusko, director ejecutivo de Morgan Creek Capital, la aparición de BTC-ETF negociados en bolsa ha provocado un cambio significativo en la demanda. Sin embargo, aún no se ha sentido todo el efecto de esto. Según el empresario, los principales flujos de capital provendrán de los baby boomers, es decir, los nacidos entre 1946 y 1964, a través de cuentas de pensiones gestionadas por consultores de inversiones. El capital de los baby boomers se estima en 30 billones de dólares. "Creo que en 12 meses fluirán 300 mil millones de dólares a la criptoesfera, es decir, el 1% de 30 billones de dólares. De hecho, es más dinero del que jamás se ha convertido en bitcoins en 15 años", compartió Yusko su pronóstico. añadiendo que la entrada podría aumentar potencialmente la capitalización del mercado de criptomonedas a 6 billones de dólares.

● Otra previsión la dieron los especialistas de Spot On Chain. Según sus palabras, el modelo analítico desarrollado por ellos se basa en un extenso conjunto de datos. En particular, tiene en cuenta las reducciones a la mitad, los ciclos de tipos de interés, el factor ETF, la actividad de los inversores de riesgo y las ventas de bitcoins por parte de los mineros. Utilizando la plataforma de inteligencia artificial Vertex AI de Google Cloud, Spot On Chain obtuvo previsiones del precio de BTC para los años 2024-2025.

Durante mayo-julio, el precio de la primera criptomoneda, según sus cálculos, estará en el rango de 56.000 a 70.000 dólares. Este período se caracteriza por una mayor volatilidad. En la segunda mitad de 2024, con una probabilidad del 63%, BTC aumentará a 100.000 dólares. "Esta previsión indica el sentimiento alcista que prevalece en el mercado, que se verá facilitado por la esperada reducción de los tipos de interés [por parte de la Reserva Federal de EE.UU.]. Esto puede aumentar la demanda de activos de riesgo como acciones y bitcoins", dijeron representantes de Spot On. Cadena explicó.

Según sus palabras, existe una "probabilidad convincente" del 42% de que en el primer semestre de 2025 el oro digital supere la marca de los 150.000 dólares, ya que la primera criptomoneda suele actualizar el máximo histórico entre 6 y 12 meses después de cada halving. Si tomamos todo el año 2025, las posibilidades de crecimiento hasta los 150.000 dólares aumentan al 70%.

● Por lo tanto, como se desprende de las previsiones presentadas anteriormente, el principal rango objetivo para bitcoin en 2025 se sitúa entre 150.000 y 200.000 dólares. Por supuesto, esto son solo pronósticos y no es en absoluto un hecho de que se harán realidad, especialmente si tenemos en cuenta la opinión del "equipo funerario" formado por Warren Buffett, Charlie Munger, Peter Schiff y otros fervientes críticos de la primera criptomoneda. Mientras tanto, en el momento de escribir esta reseña, en la tarde del viernes 3 de mayo, BTC/USD, aprovechando el debilitamiento del dólar, subió a $63,000. La capitalización total del mercado de cifrado es de 2,33 billones de dólares (2,36 billones de dólares hace una semana). El índice Bitcoin Fear & Greed mostró una caída importante: de 70 a 48 puntos y pasó de la zona de avaricia a la zona neutral.

Grupo analítico NordFX

Notice: These materials are not investment recommendations or guidelines for working in financial markets and are intended for informational purposes only. Trading in financial markets is risky and can result in a complete loss of deposited funds.

Volver Volver