EUR/USD: Las palomas derrotan a los halcones, marcador 76:24

● La semana pasada, cuatro eventos principales atrajeron la atención de los mercados. La semana comenzó el lunes, 7 de octubre, con la publicación de los datos de ventas minoristas en la zona euro. Según las estadísticas, las ventas minoristas en agosto crecieron un 0,2% mensual y un 0,8% anual, lo que estuvo casi en línea con las previsiones. Los analistas encuestados por Reuters esperaban un crecimiento del 0,2% mensual (m/m) y del 1,0% anual (a/a).

● El siguiente evento importante fue la publicación el miércoles, 9 de octubre, de las actas de la reunión de septiembre del FOMC (Comité Federal de Mercado Abierto) de la Reserva Federal de Estados Unidos. Este documento de 13 páginas proporcionó una evaluación detallada de la situación económica y las opiniones de los miembros del Comité sobre las perspectivas de la política monetaria. La Fed rebajó su previsión de crecimiento económico de EE. UU. para 2024 del 2,1% al 2,0%, manteniendo la estimación de 2025 en el 2,0%. La previsión de inflación para el año actual se redujo del 2,6% al 2,3%, y para el año siguiente, del 2,3% al 2,1%.

Según la declaración del presidente de la Fed, Jerome Powell, el escenario base del regulador supone un mayor relajamiento de la política monetaria. Sin embargo, señaló que la Fed no tiene prisa por actuar. Las actas revelaron que los miembros del Comité están divididos en dos campos en cuanto al ritmo y la magnitud esperados de los recortes en la tasa de interés clave. Algunos creen que es esencial evitar una reducción que sea demasiado tardía o insuficiente, citando riesgos para el mercado laboral. Otros argumentan que una reducción que sea demasiado rápida o demasiado grande podría detener el progreso logrado en la lucha contra la inflación o incluso conducir a su resurgimiento.

● La próxima reunión del regulador estadounidense tendrá lugar el 6 y 7 de noviembre. Los participantes del mercado esperan ver dos recortes más en la tasa este año, cada uno de 25 puntos básicos. Según la herramienta CME FedWatch, hay una probabilidad del 76% de que el primero de estos recortes ocurra el próximo mes, mientras que la probabilidad de que la tasa permanezca sin cambios se estima en alrededor del 24%. En este contexto, los principales índices bursátiles de EE. UU. se dispararon, y el S&P 500 y el Dow Jones alcanzaron niveles récord de cierre.

● El tercer evento tuvo lugar el jueves, 10 de octubre, con la publicación de los datos de inflación en EE. UU. Según el Departamento de Trabajo de EE. UU., aunque los precios al consumidor en septiembre superaron ligeramente las previsiones, la inflación anual alcanzó su nivel más bajo desde febrero de 2021.

El Índice de Precios al Consumidor (IPC) se mantuvo en el 0,2% mensual, a pesar de las previsiones del 0,1%. En términos anuales, el IPC fue del 2,4% en septiembre, lo que fue superior a la previsión del 2,3%, pero inferior al valor anterior del 2,5%. La inflación subyacente (Core CPI), que excluye los precios volátiles de los alimentos y la energía, aumentó al 3,3% anual, superando tanto la previsión como las expectativas del 3,2%.

Estas cifras reforzaron las expectativas de los inversores de que la Reserva Federal de EE. UU. procederá con otro recorte de tasas en noviembre. El par EUR/USD reaccionó a los datos de inflación con volatilidad, fluctuando en un rango de 50 puntos (1.0904-1.0954), pero para el inicio del viernes había vuelto al punto donde estaba al comienzo del jueves, en el centro del rango alrededor de 1.0935.

● Cabe recordar que el 18 de septiembre, la Reserva Federal redujo la tasa de interés clave por primera vez desde el inicio de la pandemia de COVID-19, y lo hizo en 50 puntos básicos de una sola vez. Según Jerome Powell, este movimiento abrupto fue necesario para proteger el mercado laboral. Sin embargo, los datos de la Oficina de Estadísticas Laborales de EE. UU., publicados el 4 de octubre, mostraron el mayor aumento en nuevos empleos en seis meses y una disminución en el desempleo. El número de nuevos empleos en el sector no agrícola (NFP) aumentó en 254K, tras un aumento de 159K en agosto, superando significativamente las expectativas del mercado de 140K. La tasa de desempleo cayó del 4,2% al 4,1%. Según los analistas, esto confirmó la resiliencia de la economía y la expectativa de un recorte gradual en las tasas este año.

● El evento final de la semana, que podría influir en la dinámica del Índice del Dólar (DXY) de EE. UU. y, en consecuencia, en las cotizaciones del EUR/USD, fue la publicación de otro importante indicador de inflación el viernes, 11 de octubre: el Índice de Precios al Productor (IPP) de EE. UU. Según el informe de la Oficina Nacional de Estadísticas Laborales, el IPP aumentó un 1,8% anual en septiembre. Esto siguió a un aumento del 1,9% en agosto y superó las expectativas del mercado del 1,6%. El IPP subyacente aumentó un 2,8% anual (frente a una previsión del 2,7%). En términos mensuales, el IPP se mantuvo sin cambios, mientras que el índice subyacente aumentó un 0,2%.

● A pesar de que la inflación de los precios al productor superó las previsiones, el mercado apenas reaccionó a estas cifras. Como resultado, la última nota de la semana se registró en el mismo nivel, 1.0935. La mayoría de los analistas (70%) pronostican una caída del par EUR/USD antes de la reunión del BCE. El 30% restante ha adoptado una postura neutral. Los indicadores en D1 están en su mayoría alineados con las previsiones de los analistas. Todos los osciladores están en rojo, aunque un tercio de ellos señala que el par está sobrevendido. Entre los indicadores de tendencia, el 75% apunta al sur, mientras que el 25% apunta al norte.

El soporte más cercano para el par se encuentra en la zona de 1.0890-1.0905, seguido de 1.0780-1.0805, 1.0725, 1.0665-1.0680, 1.0600-1.0620, 1.0520-1.0565 y 1.0450-1.0465. Las zonas de resistencia se encuentran en torno a 1.0990-1.1010, luego 1.1045, 1.1100, 1.1155, 1.1185-1.1210, 1.1275, 1.1385, 1.1485-1.1505, 1.1670-1.1690 y 1.1875-1.1905.

● El día más interesante de la próxima semana se espera que sea el jueves 17 de octubre. Ese día, se publicarán los datos de inflación al consumidor (CPI) en la zona del euro, seguidos por una reunión del Banco Central Europeo. Algunos expertos anticipan que el BCE podría optar por otro recorte de 25 puntos básicos en la tasa de interés clave. Además de esta decisión, los comentarios de la dirección del BCE sobre política monetaria sin duda atraerán un gran interés. Además, el 17 de octubre se publicarán datos sobre las ventas minoristas y las solicitudes iniciales de desempleo en EE. UU.

CRIPTOMONEDAS: La guerra de la industria cripto con la SEC entra en una fase "caliente"

● Comenzaremos nuestra revisión de la industria cripto retomando donde lo dejamos la última vez: con la "bomba informativa" que se esperaba explotar los días 8 y 9 de octubre. El canal de televisión estadounidense HBO había prometido revelar la verdadera identidad de Satoshi Nakamoto. Y de hecho, nombraron a alguien, pero pocos lo creyeron. Según los autores del documental *Dinero Electrónico: El Misterio de Bitcoin*, el pseudónimo Nakamoto supuestamente pertenecía a un canadiense de 39 años llamado Peter Todd. Todd realmente fue uno de los primeros desarrolladores de Bitcoin Core, pero nunca estuvo entre los principales sospechosos de ser Nakamoto.

Los cineastas presentaron varios argumentos, incluido el uso de la ortografía británica/canadiense en los escritos de Nakamoto y una correlación entre el cronograma educativo de Todd y las publicaciones de Nakamoto. La "prueba" clave fue un mensaje publicado en el foro de Bitcoin en 2010, supuestamente dejado por Todd bajo el nombre de Nakamoto. Sin embargo, estos argumentos no convencieron a la mayoría de los espectadores. Ki Young Ju, CEO de CryptoQuant, incluso calificó el documental como "repugnante" y expresó asombro por lo equivocadas que estaban las conclusiones de los creadores.

● Otra sensación, esta vez más tangible, podría surgir de la última ronda de la batalla entre la Comisión de Bolsa y Valores de EE. UU. (SEC) y los representantes de la industria cripto. Durante un discurso en la Facultad de Derecho de la Universidad de Nueva York, el presidente de la SEC, Gary Gensler, declaró que es poco probable que las criptomonedas sean utilizadas como medio de pago de manera generalizada y continuarán siendo vistas principalmente como una reserva de valor. Gensler también elogió el enfoque de su agencia para hacer cumplir las regulaciones a las empresas cripto mediante acciones legales. "A veces necesitamos tomar medidas coercitivas para traer a la gente de vuelta al lado correcto", dijo.

Bajo el liderazgo de Gensler, la SEC ha presentado numerosas demandas contra empresas de criptomonedas por violar las leyes de valores. Los demandados incluyen las principales exchanges centralizadas como Coinbase, Binance y Kraken, así como la empresa fintech Ripple, emisora del token XRP. Sin embargo, la agencia se ha negado a establecer una base regulatoria más clara y criterios para determinar si una criptomoneda cae en una de dos categorías: un valor o una mercancía. Al evaluar las perspectivas de las criptomonedas, Gensler simplemente ofendió a la industria digital al citar la Ley de Gresham: "El dinero malo expulsa al bueno".

● Es ciertamente desalentador cuando las criptomonedas son etiquetadas como "las peores", y los defensores cripto son descritos como estando en "el lado equivocado". Sin embargo, en EE. UU., no solo las autoridades pueden presentar demandas contra las organizaciones comerciales, sino también al revés. Y hasta pueden llamar a la SEC una "entidad ilegal". En un movimiento audaz, la exchange de criptomonedas Crypto.com ha presentado una demanda contra la SEC, acusando a la agencia de excederse en su autoridad al regular la industria cripto. Esto fue anunciado por el cofundador y CEO de la plataforma, Kris Marszalek.

"Esta acción sin precedentes por parte de nuestra empresa contra una agencia federal es una respuesta justificada a las medidas coercitivas de la SEC, que han perjudicado a más de 50 millones de titulares de criptomonedas en EE. UU.", escribió en su página en las redes sociales. Según Marszalek, la Comisión ha excedido sus límites legales y ahora actúa como una entidad ilegal, etiquetando prácticamente todas las criptomonedas como valores. El CEO de Crypto.com también prometió que la empresa utilizará "todas las herramientas regulatorias disponibles" para traer claridad a la industria y proteger el futuro de la industria cripto en EE. UU. por medios legales.

● Continuando con el tema de la Comisión de Bolsa y Valores de EE. UU. (SEC), aquí hay otro desarrollo. Siguiendo los pasos de Bitwise, la empresa de inversión en criptomonedas Canary Capital ha presentado una solicitud a la SEC para lanzar un ETF de XRP al contado basado en Ripple. La idea detrás de este fondo cotizado en bolsa es proporcionar a los inversores acceso a uno de los mayores altcoins a través de una cuenta de corretaje tradicional, sin los riesgos asociados con la compra y almacenamiento directo de criptomonedas. Y esta es una buena noticia.

La solicitud fue presentada utilizando el Formulario S-1, lo que significa que no hay plazos específicos en los que el regulador deba tomar una decisión. Y esa es la mala noticia: conociendo la postura de Gary Gensler, el proceso de revisión podría durar desde "solo mucho tiempo" hasta "eternamente". Además, el segundo paso obligatorio para lanzar el ETF es la presentación de otra solicitud, esta vez por parte de la bolsa de valores donde se cotizará el nuevo producto. Hasta ahora, el regulador no ha recibido dicha presentación de ninguna bolsa.

● Los resultados de las elecciones presidenciales de EE. UU. podrían tener un impacto significativo en la industria cripto. Geoff Kendrick, jefe de investigación de criptomonedas en Standard Chartered Bank, predice que si Donald Trump es elegido, el precio de bitcoin podría triplicarse para fines de 2025, y Solana podría aumentar cinco veces. Kendrick cree que la administración de Trump sería más favorable hacia el ecosistema de Solana en comparación con la administración de Harris. Por lo tanto, si Kamala Harris se convierte en la inquilina de la Casa Blanca, se espera que bitcoin supere a Ethereum en crecimiento, mientras que Ethereum superaría a Solana y alcanzaría los $7.000. Kendrick también sugiere que bitcoin podría subir a $200.000 para fines de 2025, independientemente del resultado de las elecciones del 5 de noviembre.

● Actualmente, tanto bitcoin como Ethereum están bajo presión. Bitcoin, la criptomoneda más grande del mundo, enfrenta especulaciones sobre una posible venta de una gran cantidad de tokens en poder del gobierno de EE. UU., aunque las autoridades aún no han tomado una decisión al respecto. Según los analistas de QCP Capital, la creciente demanda de memecoins también está frenando el crecimiento de BTC. En cuanto a Ethereum, su precio podría verse afectado negativamente por las autoridades chinas, que, según se informa, están preparándose para vender $1.3 mil millones en Ethereum incautados a empleados de la empresa de criptomonedas PlusToken.

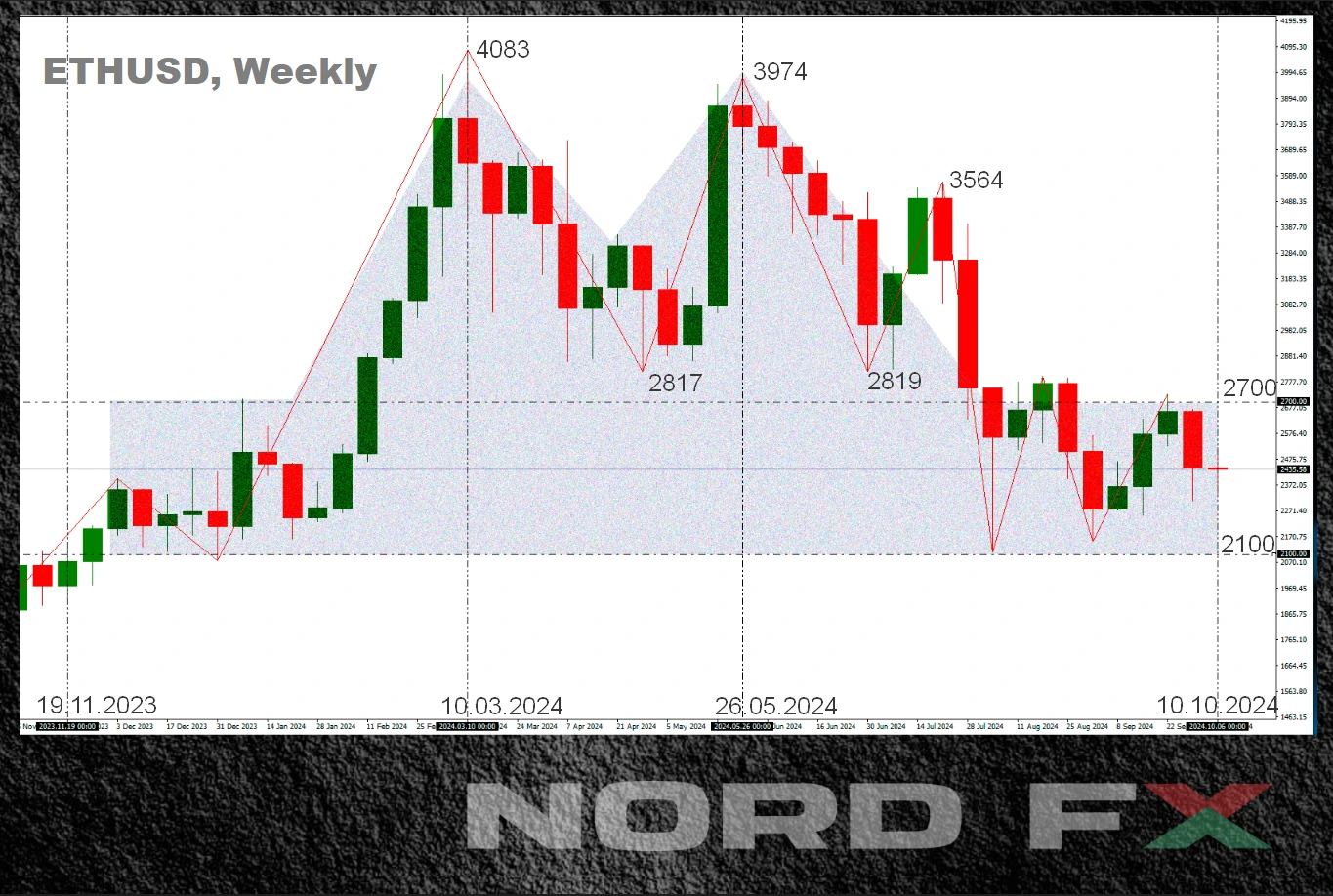

● Al momento de escribir esta revisión, en la noche del viernes, 10 de octubre, el par BTC/USD se cotiza en torno a $63.080, el par ETH/USD a $2.460 y el par SOL/USD a $146.0. La capitalización total del mercado de criptomonedas se ha mantenido prácticamente sin cambios, situándose en $2.20 billones (frente a $2.17 billones la semana pasada). El Índice de Miedo y Codicia de Bitcoin (Crypto Fear & Greed Index) ha caído de 41 a 32 puntos, ubicándose en la zona de Miedo.

● Y, finalmente, un evento que podría convertirse en otra sensación mundial. El renombrado economista Tyler Cowen ha nominado al cofundador de Ethereum, Vitalik Buterin, como candidato al Premio Nobel de Economía. Esta iniciativa fue respaldada por otro destacado experto, el profesor Alexander Tabarrok. Ambos economistas elogiaron a Vitalik Buterin por sus significativas contribuciones a la economía monetaria de las criptomonedas, destacando que su trabajo ha superado con creces el de cualquier otro economista. Según Tyler, Vitalik construyó la brillante plataforma Ethereum y creó una moneda digital que desafía el Teorema de la Regresión de Mises. Este teorema afirma que el valor del dinero puede rastrearse ("regresarse") hasta el valor de los bienes y servicios que representa.

Cowen y su colega también elogiaron los continuos esfuerzos de Buterin para desarrollar la red Ethereum y destacaron que sería un excelente orador en la ceremonia del Premio Nobel (si, por supuesto, es aprobado), señalando que es una persona muy educada en sus interacciones.

Para referencia: Vitalik Buterin nació cerca de Moscú en 1994, lo que significa que actualmente tiene 30 años. A la edad de 6 años, se mudó con sus padres de Rusia a Canadá. Es cofundador y exeditor de *Bitcoin Magazine*, y cofundador del proyecto Ethereum, por cuya idea ganó el Premio World Technology en 2014, superando al fundador de Facebook, Mark Zuckerberg, y otros contendientes. En 2021, Buterin se convirtió en el multimillonario más joven del mundo en criptomonedas. La revista estadounidense *Forbes* estimó la fortuna de Buterin en $1.3 mil millones.

Grupo Analítico de NordFX

Descargo de responsabilidad: Estos materiales no constituyen una recomendación de inversión ni una guía para operar en los mercados financieros y son solo para fines informativos. El comercio en los mercados financieros implica riesgos y puede conducir a la pérdida total de los fondos depositados.