EUR/USD: El Dólar Toma la Ofensiva

● Desde principios de julio, el índice del dólar DXY había estado cayendo, alcanzando un mínimo de ocho meses de 100,51 el 27 de agosto. La principal razón de esta tendencia negativa fue la preocupación por una posible desaceleración de la economía de EE.UU. Según los mercados, para apoyar la economía, se esperaba que la Reserva Federal (Fed) comenzara a flexibilizar su política monetaria (QE) y a reducir agresivamente las tasas de interés. Ya en julio, varios miembros del Comité Federal de Mercado Abierto (FOMC) estaban listos para votar por una reducción de tasas. Sin embargo, se abstuvieron de hacerlo, decidiendo esperar hasta septiembre para tomar una decisión basada en indicadores macroeconómicos más actualizados. Se anticipa casi universalmente un recorte de tasas de 25 puntos básicos (bps) en la reunión del FOMC del 18 de septiembre. Además, la probabilidad de un recorte de 50 bps alcanzó el 35% la semana pasada. El mercado de futuros también estimó que la reducción total en el costo de los préstamos en dólares para fin de año sería de 95-100 bps. Como resultado, se esperaba que tales acciones del banco central de EE.UU. condujeran a un fuerte aumento del apetito por el riesgo y ejercieran presión adicional sobre los activos de refugio seguro, incluida la moneda estadounidense.

A la luz de los pronósticos de una desaceleración económica en EE.UU., los participantes del mercado comenzaron a discutir una reducción en la divergencia con la Eurozona y el Reino Unido. Como resultado, el euro y la libra se convirtieron en los principales beneficiarios, como se refleja claramente en los gráficos de EUR/USD y GBP/USD. Sin embargo, como dice la sabiduría antigua, todo lo bueno debe llegar a su fin. La vida, como las rayas de una cebra, alterna entre buenos y malos tiempos. Así, después de un período de ganancias, el euro y la libra ahora han entrado en una fase más oscura. (Aunque, para ser honesto, no es completamente oscura, solo algo gris).

● Resulta que las cosas no están tan mal en EE.UU. después de todo. Según datos preliminares publicados el jueves 29 de agosto, el PIB del país creció un 3,0% en el segundo trimestre, superando tanto la previsión del 2,8% como la cifra anterior del 1,4%. El mismo día, las estadísticas del mercado laboral mostraron que el número de solicitudes iniciales de desempleo en EE.UU. se mantuvo prácticamente sin cambios, situándose en 231K frente a la previsión de 232K y la cifra anterior de 233K. Además, el Índice de Precios de Gastos de Consumo Personal (PCE Básico), un indicador clave de la inflación, se mantuvo estable en agosto en un 2,6% interanual, en línea con la cifra de julio y ligeramente por debajo de la previsión del 2,7%.

● De todas las cifras mencionadas anteriormente, está claro que los temores de una desaceleración económica y un enfriamiento del mercado laboral en EE.UU. están muy exagerados. También es prematuro declarar una victoria definitiva sobre la inflación, al igual que es demasiado pronto para suponer que la Fed reducirá las tasas de interés en 100 puntos básicos para fin de año. Como señaló sabiamente Raphael Bostic, presidente del Banco de la Reserva Federal de Atlanta, sería indeseable encontrarse en una situación en la que, después de flexibilizar la política monetaria, sea necesario endurecerla nuevamente. Como dice otro dicho, "la prisa es mala consejera."

La idea de que no hay necesidad de apresurarse se ve reforzada por la sustitución del anciano Joe Biden por Kamala Harris en la carrera presidencial. Por primera vez desde abril del año pasado, las encuestas del Wall Street Journal muestran que la calificación del candidato demócrata, aunque ligeramente, ha superado a la del republicano Donald Trump. Por lo tanto, las previsiones de una recesión económica en EE.UU. también deben posponerse por el momento. En este contexto, los economistas de Citigroup creen que septiembre será un período en el que el resultado potencial de las elecciones presidenciales podría convertirse en una fuente de volatilidad significativa. Sin embargo, independientemente de cómo fluctúen las calificaciones de los candidatos, este factor de incertidumbre seguirá respaldando al dólar como moneda de refugio seguro.

● Todo lo anterior sugiere que los mercados pueden estar sobreestimando significativamente la velocidad y la escala de la QE por parte de la Reserva Federal. Por otro lado, pueden estar subestimando la determinación del Banco Central Europeo (BCE) de tomar medidas similares.

Vale la pena recordar que el 6 de junio, el regulador paneuropeo recortó la tasa de interés en 25 puntos básicos hasta el 4,25%. Muchos supusieron que, después de este movimiento, el BCE haría una pausa y observaría las acciones de la Fed (donde la tasa se sitúa en 5,5%). Sin embargo, es posible que tales expectativas sean erróneas. La debilidad de la economía alemana y de otros países de la Eurozona debería empujar al BCE hacia pasos más activos en la dirección de la QE. (Los datos macroeconómicos publicados el martes 27 de agosto mostraron una disminución del PIB de Alemania de -0,1% trimestre a trimestre, en comparación con +0,2% en el primer trimestre). La inflación también está cayendo drásticamente: según datos preliminares, el Índice de Precios al Consumidor (IPC) de Alemania disminuyó de +0,3% a -0,1% mes a mes. La misma tendencia es evidente en toda la Eurozona: según los datos publicados el viernes 30 de agosto, el IPC aquí cayó de 2,6% a 2,2% interanual. Esto está muy cerca del nivel objetivo del 2,0%. Por lo tanto, es muy posible que en su reunión del 12 de septiembre, el BCE, al elegir entre combatir la inflación y apoyar la economía, pueda optar por lo último y recortar la tasa en otros 25 puntos básicos.

● Parece que los participantes del mercado han tenido en cuenta nuestros argumentos. Al menos, después de subir a 1,1201, el par EUR/USD regresó a sus niveles del 19 de agosto al final de la semana, terminando el período de cinco días en 1,1047. (El par GBP/USD demostró una dinámica similar, donde este giro también podría marcar el primer paso en un cambio de tendencia de norte a sur).

El pronóstico mediano para el EUR/USD en el corto plazo es el siguiente: el 75% de los analistas está a favor de un mayor fortalecimiento del dólar y una caída del par, mientras que el 25% espera que suba. En el análisis técnico en D1, el 25% de los osciladores están coloreados en rojo, el 35% en verde y el 40% restante están en gris neutro. Entre los indicadores de tendencia, el 35% se han alineado con los rojos, mientras que el 65% votó por los verdes. El soporte más cercano para el par se encuentra en las zonas de 1,0985-1,1015, 1,0880-1,0910, 1,0780-1,0825, 1,0725, 1,0665-1,0680 y 1,0600-1,0620. Las zonas de resistencia se encuentran en las áreas de 1,1090-1,1105, 1,1170-1,1200, seguidas de 1,1230-1,1275, 1,1350 y 1,1480-1,1505.

● La próxima semana promete ser bastante movida, interesante y volátil. A partir del martes 3 de septiembre hasta el jueves 5 de septiembre, se publicarán datos sobre la actividad empresarial (PMI) en varios sectores de la economía de EE.UU. Además, el 4, 5 y 6 de septiembre, podemos esperar una ola de estadísticas del mercado laboral de EE.UU., incluidos indicadores clave como la tasa de desempleo y el número de nuevos empleos no agrícolas creados (NFP). En cuanto a la Eurozona, el jueves 5 de septiembre será notable por los datos de ventas minoristas en la región. Y al final de la semana laboral, el 6 de septiembre, se anunciará el volumen del PIB de la Eurozona. Además, los traders deben tener en cuenta que el lunes 2 de septiembre es festivo en EE.UU., ya que el país celebra el Día del Trabajo.

CRIPTOMONEDAS: La Fed, una Taza con Asa y la Temporada de Locura de los Plátanos

● La inflación es uno de los principales indicadores que influyen en la política monetaria y las decisiones sobre tasas de interés de la Reserva Federal de EE.UU. Estos, a su vez, son algunos de los principales factores que determinan el atractivo de las criptomonedas para los inversores. Un ejemplo reciente de esto fue el discurso moderado del presidente del Banco Central de EE.UU., Jerome Powell, en el Simposio Económico Anual en Jackson Hole, EE.UU., el 23 de agosto. Powell no descartó una serie de recortes de tasas de interés para el resto del año. El mercado reaccionó a esto con una caída en el índice del dólar DXY a 100,60 y un salto de casi el 7% en el par BTC/USD, de $60.800 a $65.000.

Sin embargo, el rally no continuó. El período de ocho días de entradas netas en los ETF de BTC al contado, durante el cual atrajeron más de $756 millones, terminó el martes 27 de agosto. Solo en ese día, más de $127 millones salieron de los fondos de criptomonedas. Como resultado, el par BTC/USD se desplomó y encontró soporte solo en la zona de $58.000. Naturalmente, la criptomoneda líder arrastró consigo al mercado de altcoins.

● Según los analistas de QCP Capital, el detonante del colapso del mercado fue la incertidumbre entre los participantes sobre el futuro de la criptomoneda líder. Como resultado, los traders se apresuraron a asegurar sus ganancias. En esta situación, aunque el sentimiento del mercado sigue siendo optimista, QCP Capital cree que no se debe esperar un rápido aumento en los precios de BTC por el momento. Se necesitan señales de un renovado interés en BTC por parte de grandes inversores institucionales para reanudar el crecimiento activo. Michael van de Poppe, jefe y fundador de MN Trading, también cree que bitcoin aún no ha escapado completamente del "rango de mínimos" entre $61.000 y $62.000. En su opinión, una ruptura decisiva de este rango es esencial para confirmar un rally hacia el máximo histórico de BTC.

Los analistas de Glassnode están de acuerdo con sus colegas. Creen que en el corto plazo es poco probable que BTC supere la marca de $70.000. Sin embargo, según sus observaciones, "tanto los indicadores en la cadena como los contratos perpetuos muestran que el período de equilibrio está llegando a su fin, con el comienzo de un aumento en la volatilidad y el volumen de negociación", lo que podría permitir que el activo salga de su estrecho corredor de precios.

● Samson Mow, un maximalista de bitcoin y una figura bien conocida en la industria de las criptomonedas, ha suscitado preocupaciones al reducir drásticamente su pronóstico de precio de BTC en un factor de diez. Recientemente, en julio, Mow declaró que la criptomoneda líder alcanzaría $1 millón en un año. Sin embargo, en un nuevo comentario, afirmó que "mientras el precio de bitcoin se mantenga por debajo de $0,1 millones, las monedas se están vendiendo con descuento". Este comentario ha llevado a la comunidad cripto a creer que puede haber perdido la fe en un poderoso rally alcista. La marca de $0,1 millones se refiere a $100.000, lo que significa que cualquier cosa por debajo de esta cifra se considera un precio con descuento, y $100.000 es lo que Mow ahora ve como el valor justo de bitcoin. (Para referencia, Samson Mow es un inversor en criptomonedas, empresario, blogger y presentador de televisión. Fue CEO de la empresa de blockchain Pixelmatic y Director de Estrategia en Blockstream. Actualmente, es CEO de JAN3 y Pixelmatic).

Otro influyente, Anthony Scaramucci, CEO de SkyBridge Capital, comparte una visión similar sobre el "valor justo" de bitcoin. Continúa sosteniendo su pronóstico de que el oro digital subirá a $100.000, impulsado por los ETF de BTC al contado. Sin embargo, ahora ha advertido que alcanzar este objetivo puede retrasarse desde finales de 2024 hasta 2025 debido a la incertidumbre regulatoria y al aumento de la prevalencia del fraude en criptomonedas. "Podría estar equivocado sobre el momento, pero no sobre el resultado real. Realmente creo que bitcoin alcanzará los $100.000; solo podría llevar más tiempo", escribió.

● El renombrado macroeconomista Henrik Zeberg está convencido de que una recesión en EE.UU. es inevitable, y podría llegar tan pronto como en el cuarto trimestre de este año. Además, cree que será la peor desde la Gran Depresión de 1929. Según Zeberg, el próximo mercado bajista se desarrollará en dos etapas: una fase deflacionaria seguida de estanflación, con un repunte intermedio cuando la Fed intervenga en 2025. Después de esto, habrá un "blow-off top", donde los precios se dispararán a niveles insostenibles antes de caer rápidamente.

Junto con este pronóstico, Zeberg ha revisado al alza sus cifras objetivo para los índices bursátiles y bitcoin. Según su modelo de ciclo económico BlowOffTop, el precio de la criptomoneda líder debería aumentar a $115.000-$120.000 para fines de 2024. Sin embargo, el economista advierte que este aumento será de corta duración.

Arthur Hayes, ex CEO de la exchange de criptomonedas BitMEX, también opinó, sugiriendo que una reducción en las tasas de interés de la Reserva Federal podría disminuir temporalmente el atractivo de los instrumentos financieros tradicionales, haciendo que los inversores especulativos se concentren más en las criptomonedas. Sin embargo, Hayes advierte que esta reducción de tasas "solo tendrá un efecto a corto plazo, similar a la ráfaga rápida de energía que proporciona el azúcar". Él cree que activos como bitcoin probablemente se beneficiarán de la mayor liquidez en los mercados financieros, pero en general, la decisión de la Fed podría exacerbar aún más las presiones inflacionarias.

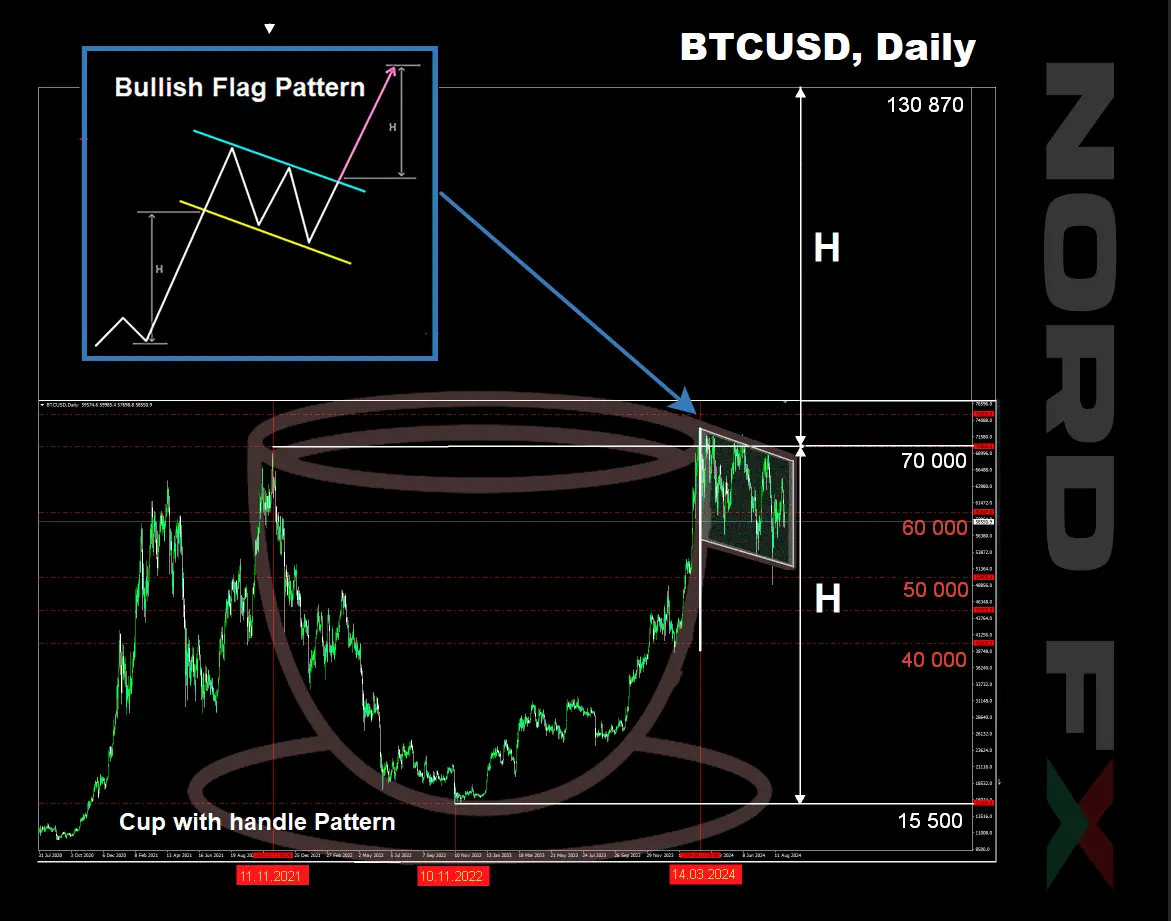

● Pasando del análisis fundamental al técnico, el pronóstico del analista conocido como MetaShackle es digno de mención. Sugiere que la continua consolidación de bitcoin dentro de un rango de precios cada vez más estrecho hace que su ruptura sea inevitable. En una escala mayor, este rango actúa como el "asa" de una "taza" de 3 años. "BTC está formando una enorme 'Taza con Asa' en el gráfico diario/semanal. Tal formación nunca se había visto antes en la historia de las criptomonedas, y seguramente conducirá a una carrera increíble hacia niveles que sorprenderán al mundo", escribe MetaShackle.

El patrón de "Taza con Asa" es una formación gráfica alcista en el trading. Generalmente, consiste en un fondo redondeado (la taza), seguido de una leve deriva descendente (el asa), lo que indica una posible ruptura al alza. La "taza con asa más grande en la historia de las criptomonedas", como la describe MetaShackle, comienza con el pico de bitcoin en noviembre de 2021 en $69.000. Esto fue seguido por un mercado bajista que se consolidó durante los siguientes dos años, formando una taza con un fondo en $15.500. El borde opuesto de la "taza" está marcado por un nuevo máximo histórico en marzo de 2024 en $73.800. Después de esto, se completó la formación de la "taza" y comenzó la fase del "asa". Esta siguiente fase ha estado en curso durante seis meses, consolidándose con una leve tendencia descendente.

Los traders utilizan este modelo para determinar objetivos de precios midiendo la profundidad de la "taza" y proyectando esa distancia hacia arriba desde el punto de ruptura del "asa". Según los cálculos de MetaShackle, BTC podría subir desde el fondo un 761% y alcanzar los $130.870.

Otro conocido analista, Gert van Lagen, también cree que el gráfico muestra que bitcoin está pasando de una tendencia bajista a una alcista. Señala que bitcoin se está moviendo actualmente alrededor del "asa", "al borde de entrar en la zona del plátano", lo que significa un período en el que BTC y los altcoins experimentan un crecimiento explosivo de precios. Anteriormente, Jamie Coutts de Real Vision declaró que la criptomoneda líder está a punto de "entrar en una temporada de locura". Según Coutts, para fin de año, el precio de bitcoin podría superar los $150.000.

Hace dos semanas mencionamos a otro analista, Rekt Capital, que predijo un aumento en el valor de la primera criptomoneda en octubre. Su pronóstico se basó en un patrón diferente que se está formando en el gráfico de BTC/USD: una "bandera alcista", donde la altura de la ruptura es igual a la altura del mástil de la bandera.

● Al momento de escribir esta reseña, en la noche del viernes 30 de agosto, el par BTC/USD se cotiza alrededor de la zona de $59.100. La capitalización total del mercado de criptomonedas se sitúa en $2,07 billones, por debajo de los $2,24 billones de la semana pasada. El Índice de Miedo y Avaricia Cripto ha subido de 27 a 34 puntos, pero aún se mantiene en la zona de Miedo.

● Y finalmente, algunas estadísticas alentadoras. Según la firma de consultoría Henley and Partners, el número de millonarios en bitcoin (aquellos que poseen más de $1 millón en BTC) ha aumentado un 111% desde enero de 2024, alcanzando los 85.400 individuos. Si consideramos no solo a los titulares del activo principal, sino a los millonarios en criptomonedas en general, el número es aún mayor: 172.300 personas. Esto representa un aumento del 95% en comparación con hace un año, cuando la cifra era de 88.200. El número de personas con activos digitales por valor de $100 millones o más ha crecido un 79% hasta las 325 personas. Seis nuevos miembros se han unido a las filas de los cripto-milmillonarios, llevando el total a 28.

Grupo de Análisis de NordFX