Algunos consejos sencillos sobre cómo elegir señales rentables para una suscripción en Copy Trading y no perder su dinero. Estas recomendaciones también son adecuadas para cuentas PAMM.

La principal dificultad en el copy trading

Copy Trading es un servicio muy conveniente y útil, ya que permite a cualquier persona obtener ingresos pasivos en los mercados financieros. Además, estos ingresos pueden ser decenas, cientos e incluso miles de veces superiores a los intereses de los depósitos bancarios. Al mismo tiempo, no necesita ser un trader experimentado, no necesita estudiar toda la sabiduría del análisis fundamental y técnico, no necesita sentarse días y noches frente al monitor, probando la fuerza de su sistema nervioso. Solo necesita seleccionar un comerciante: un proveedor de señales comerciales, suscribirse y todas sus transacciones se copiarán automáticamente en su cuenta. Todo lo que tienes que hacer es ver crecer tu riqueza.

¿Fácil? Sí, en palabras. Pero todo es mucho más complicado en la práctica. Y la principal dificultad es elegir un proveedor que realmente le brinde una ganancia estable y no lo lleve a un ataque cardíaco al poner a cero su depósito. Las señales deben ser fiables.

Con el fin de ayudar al inversor a evitar un error, se realiza un seguimiento online de cada señal mediante más de 50 parámetros en el sitio web del broker NordFX, que se refleja en los gráficos y tablas correspondientes.

Algunos de estos parámetros son fundamentalmente importantes, mientras que otros solo complementan la imagen. Un inversor experimentado puede tratar fácilmente con todos ellos. Pero, ¿qué deben hacer los principiantes? Este servicio está destinado a ellos en primer lugar.

Este artículo tiene la intención de darle algunas recomendaciones bastante simples. Es posible que no le ayuden a elegir la mejor señal. Pero definitivamente ayudarán a descartar aquellas señales a las que es arriesgado suscribirse.

Martingala insidiosa, o el error más común de un suscriptor novato

Un sentimiento familiar que la mayoría de nosotros conocemos, la codicia, se encuentra en el corazón de este error. ¡Quién no quiere ganar tanto como sea posible y lo más rápido posible! Por lo tanto, mirando la calificación de las señales, lo primero a lo que prestamos atención es la ganancia (Retorno por período).

Más 200%, 300%, 400%, 500% por mes: estos números deleitan nuestros corazones. Pero en ningún caso debemos olvidar que cuanto mayor sea el beneficio, mayor será el riesgo de perder su dinero. Las estadísticas muestran que estas señales no duran mucho y, a menudo, terminan reduciendo a cero el depósito.

Por lo general, los proveedores de tales señales operan sin Stop Loss y utilizan una estrategia agresiva basada en la construcción de una posición perdedora. Se utiliza una estrategia similar en los algoritmos de muchos robots / asesores para el comercio automático.

Este método de negociación a menudo se conoce como el método Martingala y llegó a los mercados financieros a partir del juego. Una martingala "limpia" supone duplicar la posición perdedora para salir de la reducción y, como resultado, cerrar una serie de órdenes con beneficio. Es decir, abre, por ejemplo, una orden de venta con un volumen de 1 lote. Pero el precio sube y empiezas a sufrir pérdidas. Luego abres otra orden para vender, pero el volumen ya es de 2 lotes, luego otra de 4 lotes, y más, y más. Y esperas hasta que el precio gire en la dirección que desees, y podrás cerrar toda la serie de órdenes (con un volumen de 1 + 2 + 4 + 8 + 16 + ... lotes) con una ganancia.

Además de la Martingala "limpia" con una duplicación de la posición perdedora, a menudo se utilizan otros factores de aumento. Por ejemplo, con un coeficiente de 1.5, la serie de órdenes se verá como 1.0 + 1.5 + 2.25 + 3.38 + 5.06, etc.

Esta técnica funciona muy bien en un piso, pero con una fuerte tendencia conduce a reducciones significativas del depósito, que a veces alcanzan el 85-95%. Y en caso de una tendencia muy fuerte sin correcciones serias, esta es una forma garantizada de poner a cero por completo el depósito. Y esas tendencias no son tan raras. Incluso para el par EUR / USD, el movimiento unidireccional puede alcanzar los 500-800 puntos. Y no es necesario mencionar cómo las criptomonedas están "asaltando": los saltos alcanzan el 25-30% del precio del token.

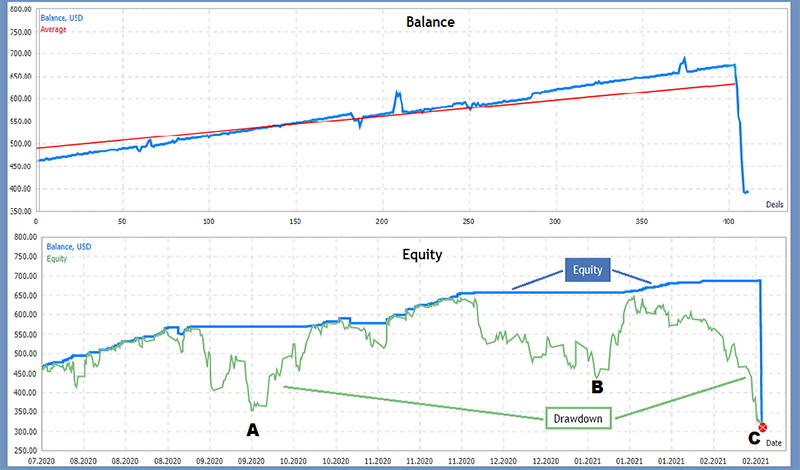

Con tal estrategia, los gráficos de balance (Balance) y crecimiento de fondos (Equity) pueden parecer muy atractivos durante un cierto tiempo y representar una línea ascendente que crece sin problemas. Pero al mismo tiempo, como ya se mencionó, hay reducciones periódicas alarmantes en la cuenta (línea verde en el gráfico), de las cuales a veces es posible salir (casos A y B), y otras veces conducen a un desastre completo. - poner a cero el depósito y cerrar la cuenta (punto C).

Tres parámetros principales para la selección de señales

Le advertimos de inmediato que lo que se ha dicho a continuación son solo nuestras recomendaciones basadas en muchos años de experiencia. La última palabra decisiva será l suya, en cualquier caso.

Entonces, ¿qué parámetros consideramos que son los principales? Esta es una combinación de: 1) la vida útil de la señal, 2) su rentabilidad y 3) la reducción máxima.

1) Cuanto más viva una señal determinada, mejor. En nuestra opinión, vale la pena considerar señales que se han mantenido estables durante al menos seis meses, preferiblemente un año o más.

2) Está claro que cuanto mayor sea el rendimiento, mejor. Pero eligiendo entre dos señales con la misma ganancia del 200%, que se recibió 1) en un mes y 2) en un año, elegiríamos la segunda opción, porque en este caso, la ganancia sigue siendo bastante alta, y los riesgos son significativamente menores.

3) Un parámetro como la reducción máxima también será de gran utilidad para la evaluación de riesgos. Sin embargo, puede que no sea tan indicativo en un período de tiempo corto como en uno largo. Por ejemplo, si una señal ha existido durante solo un mes, y el mercado estuvo tranquilo (plano) todo este tiempo, entonces la reducción puede resultar insignificante. Pero en el caso de un fuerte aumento de precios posterior, puede subir repetidamente y asestar un serio golpe a su depósito. Por lo tanto, si va a suscribirse a dicha señal, será muy útil mirar las cotizaciones y evaluar la volatilidad de los instrumentos comerciales en un período de tiempo determinado.

Incluso los antiguos romanos solían decir "Festina lente" - "Date prisa lentamente". Es esta frase, probada durante milenios, la que forma la base de la gestión del dinero moderna: la gestión de activos en los mercados financieros. No es necesario esforzarse por ganar todo el dinero de una vez. Cuanto mayor sea el beneficio, mayor será el riesgo. Y la codicia es el principal enemigo del inversor. ¡Es decir, su enemigo!

Volver Volver